行情复盘

5月26日,铜期货主力合约收涨2.17%至64630元/吨。

操作建议

短期谨慎观望,中期建议等待做多机会。

背景分析

基本面来看,矿端扰动尾部效应仍存;精铜产量有增长预期,但5、6月国内检修较多,短期供应压力不大。

风险提示

1.美联储政策;2. 全球银行业危机;3. 海外经济衰退。

研报正文

一、有色金属核心逻辑及观点

【铜】

供给:中国4月废铜(铜废碎料)进口量为145,366.17吨,环比减少18.07%,同比增加7.5%。其中,美国为最大来源国,当月从该国进口废铜21,275.48吨,环比减少38.27%,同比下降16.88%。

中国4月精炼铜(电解铜)产量为105.9万吨,同比增加14.1%。1-4月精炼铜(电解铜)产量为411.1万吨,同比增加12.9%。2023年4月中国铜材产量189.6万吨,同比增长12.4%;1-4月累计产量687.0万吨,同比增长6.9%。

需求:SMM调研了国内主要大中型铜杆企业的生产及销售情况,综合看企业开工率为79.99%,较上周增长4.33个百分点。

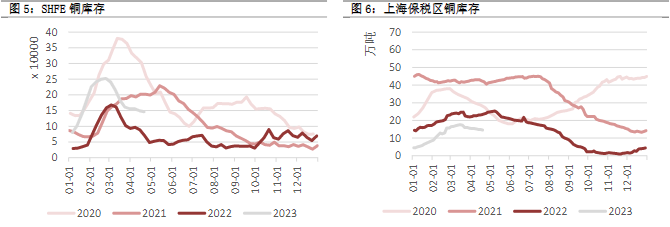

库存:国内市场SHFE库存绝对水平为86177吨,去库15.93%;海外市场LME库存绝对水平为97725吨,累库6.25%。

进口盈亏:进口利润约为0,进口窗口关闭。

基差:沪铜主力合约基差215,升水收窄。

观点:本周铜价累计下跌1.4%。宏观上,国内新冠二阳人数增多,市场情绪较为低迷;美国债务谈判恐慌加剧,宏观利空情绪还需要一定时间消化。基本面来看,矿端扰动尾部效应仍存;精铜产量有增长预期,但5、6月国内检修较多,短期供应压力不大。需求上,近期铜价显著回调,铜材加工端对精铜需求量有所提升,终端需求持续弱改善。国内库存继续呈去库化趋势,对铜价有所支撑。预计铜价将震荡筑底,短期建议谨慎观望,中期建议等待做多机会。

操作建议:短期谨慎观望,中期建议等待做多机会

风险点:1.美联储政策;2. 全球银行业危机;3. 海外经济衰退。

【铝】

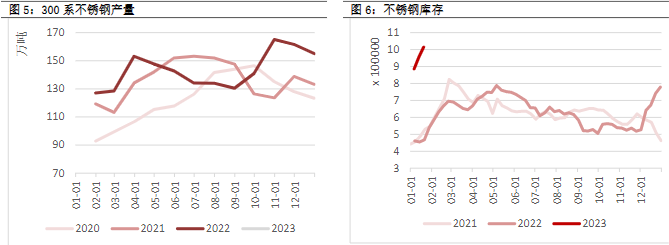

供给:据SMM调研统计,我国2023年4月预焙阳极产量为179.63万吨,同比下降1%,环比下降1.55%,其中配套预焙阳极产量79.05万吨,商用预焙阳极产量100.58万吨。2023年我国预焙阳极1-4月累计产量达到711.71万吨,同比增长6.87%。

需求:进入5月份,市场表现稍显疲惫,根据SMM最新统计数据显示,截至5月18日,国内铝下游加工龙头企业开工率环比上周下滑0.5个百分点至64.2%。型材板块因某龙头样本企业带动下小幅回升,但市场整体订单仍稍显弱势。而在此背景下,重熔棒企业普遍反馈,本周出货略有回落。

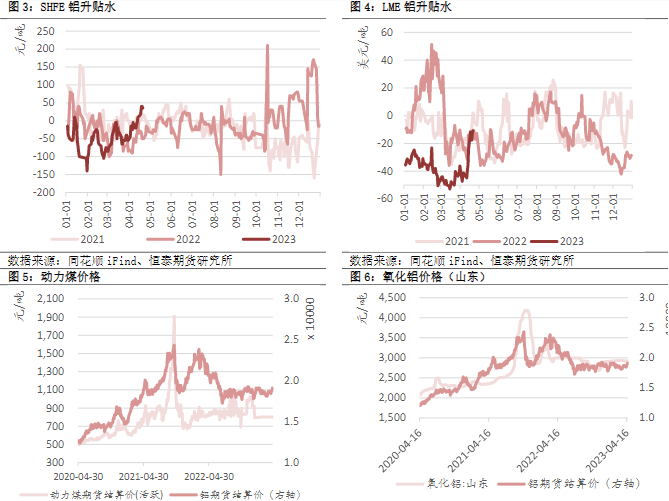

库存:国内市场SHFE库存绝对水平为154815吨,周度去库16.84%;海外市场LME库存绝对水平为579775吨,有微弱累库趋势。

进口盈亏:进口利润为-517.03,进口窗口关闭。

基差:沪铝主力合约基差120,升水收窄。

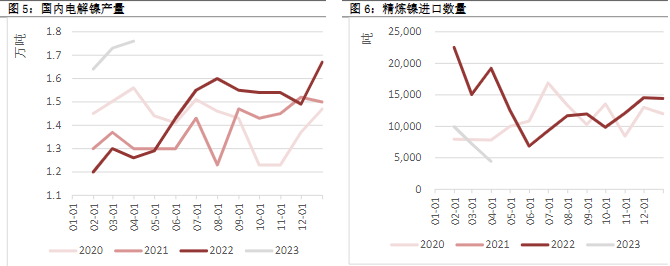

观点:本周铝价累计下跌0.57%。供应上,国内外电解铝逐渐复产,云南地区降雨量增加,预计至7月可复产80%,供应扰动将减弱,但现阶段供应压力不大。成本上,现电解铝行业平均完全成本约在16000元/吨;随着丰水期来临,成本存有下行空间,对价格有一定压力。需求上,淡季将临,需求转弱压力增强。库存上,国内铝锭去化速度较快。整体而言,现阶段国内电解铝基本面情况较为健康,供需偏紧,但宏观面及成本端有所扰动,短期建议观望,预计震荡偏弱。

操作建议:谨慎观望

风险点:1.电解铝复产情况;2.美联储政策。

【镍】

供给:英国5月19日发布声明,宣布对俄罗斯实施新一轮制裁。声明说,这些制裁针对86名个人和实体,其中包括俄罗斯主要的能源和武器运输公司。此前,英国首相苏纳克宣布对俄钻石、铜、铝和镍实施进口禁令。

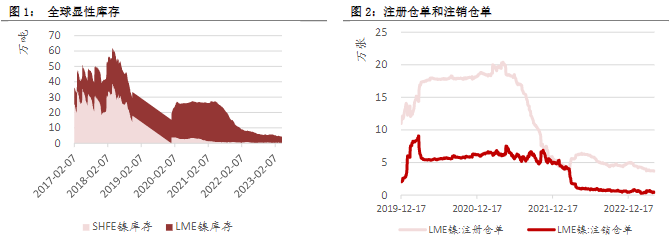

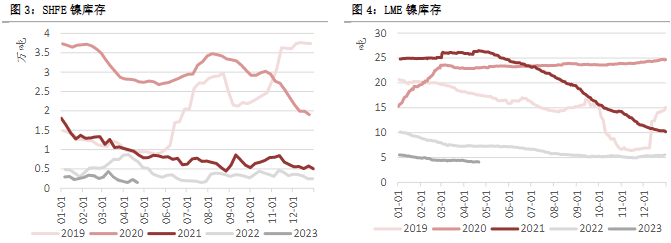

需求:2023年2月中国精炼镍表观消费量1.93万吨,环比增加4.73%,同比减少6.76%。库存国内市场SHFE库存绝对水平为560吨,去库幅度38.33%;海外市场LME库存绝对水平为38700吨,有微弱去库趋势。

基差:沪镍主力合约基差8500元/吨,处于升水状态。

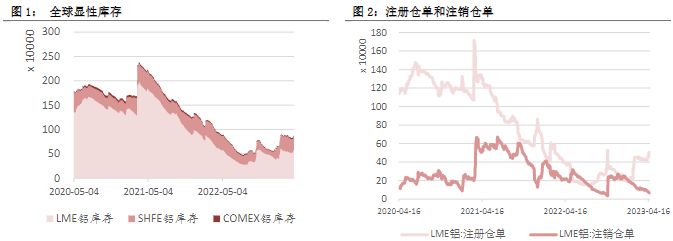

观点:本周镍价累计下跌2.89%。俄乌冲突升级担忧上升,英国宣布对俄实施新一轮制裁,现阶段影响不大,但需关注后续对俄镍出口的影响。镍供应释放预期较强,近期市场持续交易供给释放预期,但全球显性库存尚未出现累积趋势,需警惕镍价大幅回调后的产能释放不及预期及低库存去化风险。短期建议空单止盈,待中期适时沽空。

操作建议:短期建议空单止盈,待中期适时沽空

风险点:1.国内需求;2.对俄制裁;3.库存持续下降;4.印尼政策。

【锌】

供给:国际铅锌研究小组(ILZSG)公布的数据显示,2023年3月,全球锌市供应过剩量增至26,700吨,2月为供应过剩22,800吨。2023年1-3月,全球锌市供应过剩49,000吨,2022年同期为供应过剩116,000吨。

需求:日本财务省公布的数据显示,日本2月锌出口量为12,287,749千克,同比增加56.2%;1-2月锌出口量为22,730,139千克,同比增加51.2%。

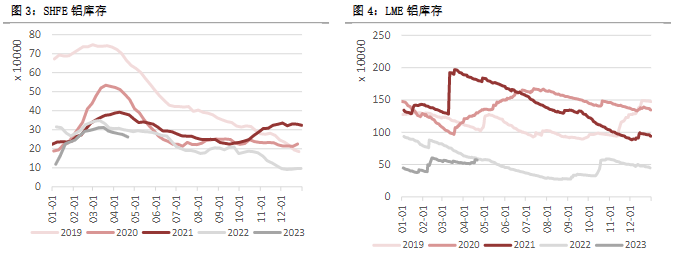

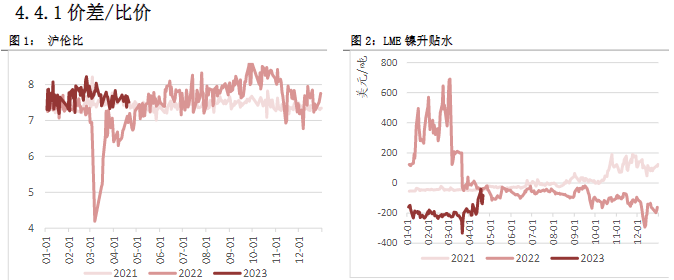

库存:国内市场SHFE库存绝对水平为47589吨,有微弱去库趋势;海外市场LME库存绝对水平为74550吨,大幅累库,累库58.7%。

基差:沪锌主力合约基差130,处于升水状态。

观点:本周锌价累计下跌7.26%。供应上,海外欧洲冶炼厂利润修复,复产预期增强。国内端,冶炼厂利润维持高位,产量上升空间较大,高产量格局或已注定。需求上,国内基建需求较为稳定,可为镀锌需求提供一定支撑。库存上,社会库存维持去化,支撑锌价。整体而言,目前国内基本面较弱,国内最新经济数据表现内需不足问题,且后续需求恢复强度恐难与高产量相比,叠加宏观利空影响,预计锌价震荡偏弱。但近几日锌价已下跌较多,建议空单止盈。

操作建议:空单止盈

风险点:1.美联储政策;2.后续需求难与高产量相匹配。

二、市场价格与行情回顾

三、宏观及行业资讯

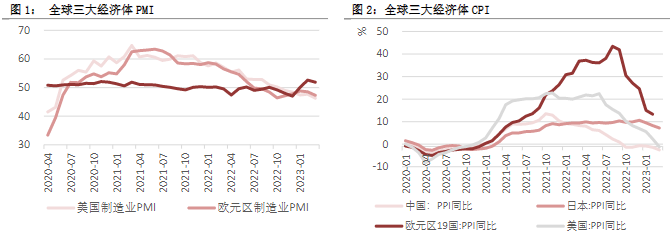

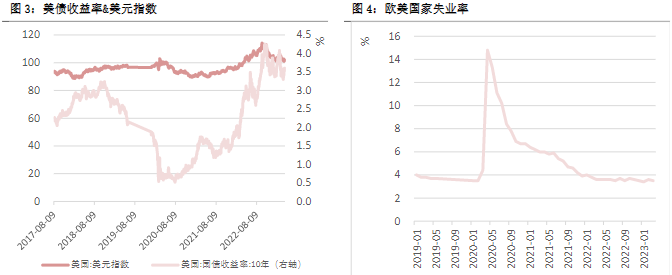

1.美国众议院议长麦卡锡表示,债务上限法案内容会少于150页;美国财长耶伦提出的新X日(6月5日)不会改变任何事情;“坚信”所有美国人都会对即将达成的债务上限法案表示欢迎;能够赶在6月5日最后期限之前达成协议。

2.美国第一季度实际GDP年化季率修正值升1.3%,预期升1.1%,初值升1.1%,去年四季度终值升2.6%,四季度修正值升2.7%,四季度初值升2.9%。美国第一季度核心PCE物价指数年化修正值环比升5%,预期升4.9%,初值环比升4.9%;同比升4.7%,初值升4.7%。

3.美联储会议纪要:美联储官员认为,及时提高债务上限至关重要;官员们在支持进一步加息方面存在分歧。美联储官员强调要依赖数据,不太可能降息;潜在加息幅度的确定性已经降低;几位与会者表示,如果经济按照他们的预期发展,可能不需要进一步的政策收紧;一些与会者称,在未来的会议上可能需要进一步的政策紧缩。

4.欧洲央行管委马赫鲁夫表示,欧洲央行在加息方面已经接近终点;放缓加息步伐至标准加息幅度(25个基点)是合适的;必须及时使通胀回落至目标值。

5.中国1-4月规模以上工业企业实现利润总额20328.8亿元,同比下降20.6%。其中国有控股企业实现利润总额7579.8亿元,下降17.9%;股份制企业实现利润总额14962.4亿元,下降22.0%;外商及港澳台商投资企业实现利润总额4679.9亿元,下降16.2%;私营企业实现利润总额5240.3亿元,下降22.5%。

6.阿根廷政府日前表示,该国通过营造良好的矿业投资环境吸引嘉能可、伦丁矿业等公司在阿根廷开展铜矿投资,计划到2030年成为全球前十大铜生产国。据了解,阿根廷自2018年关闭最后一个在产铜矿山后,目前没有在产铜矿山。随着全球电气化推动全球铜需求不断增加,阿根廷计划重新启动铜矿开发,成为全球重要铜供应国。

四、产业链核心数据追踪

4.1铜市场数据

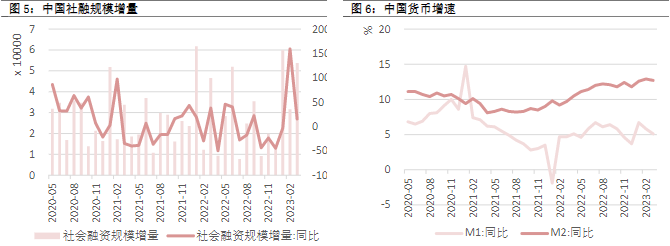

4.1.1宏观经济

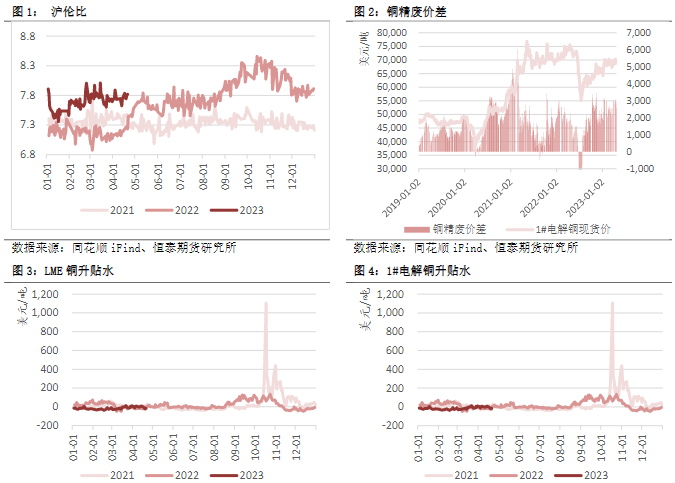

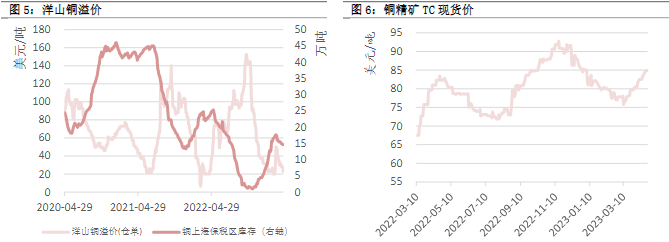

4.1.2价差/比价

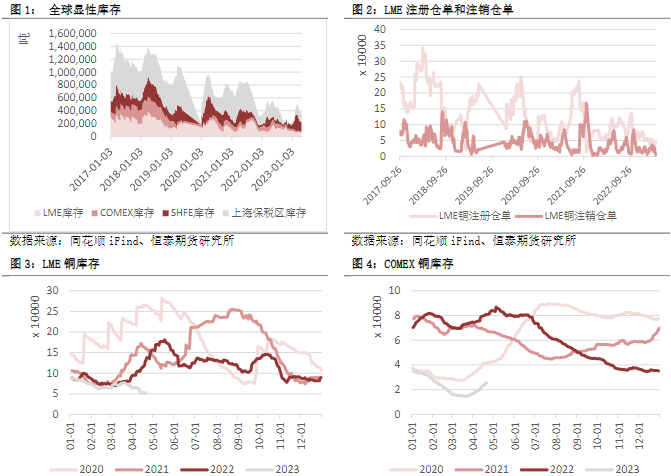

4.1.3库存

4.2铝数据跟踪

4.2.1价差/比价

4.2.2库存

4.3锌数据跟踪

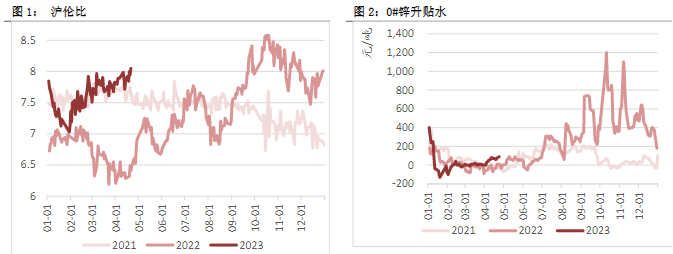

4.3.1价差/比价

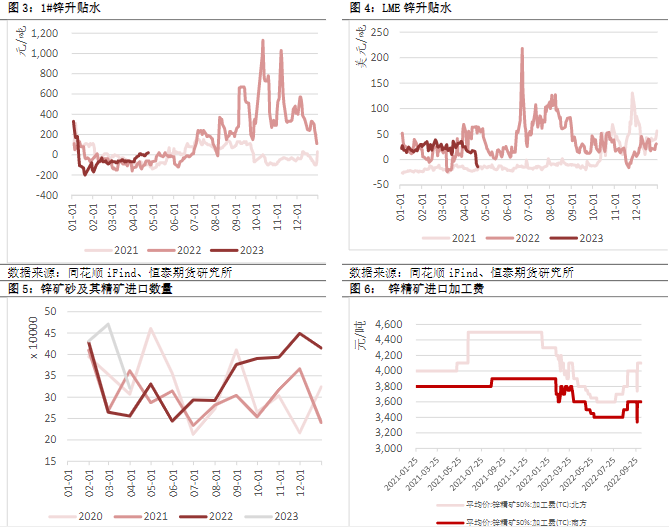

4.3.2库存

4.4镍数据跟踪

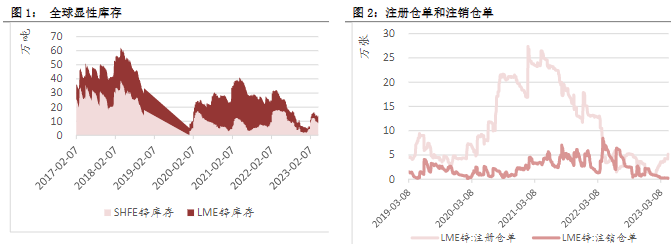

4.4.2库存