主力持仓

据统计棉花期货主力持仓呈现多空双增局面。

操作建议

操作上,多单随时减仓。

期货市场

上周五,洲际交易所(ICE)的棉花期货互有涨跌,其中新的基准12月期棉上涨0.33%,周线图也收出阳线。德萨斯州降雨后,干旱情况有所好转,但是亚层土壤墒情依然存在短缺。

背景分析

上周国内棉花销售进度超过92%,在2022/23年度剩余3个多月,国产棉花供给量偏紧,激发了市场做多人情,目前ICE棉花绝对价格低,易涨难跌。

研报正文

【棉花】

上周五,洲际交易所(ICE)的棉花期货互有涨跌,其中新的基准12月期棉上涨0.33%,周线图也收出阳线。德萨斯州降雨后,干旱情况有所好转,但是亚层土壤墒情依然存在短缺。截至5月25日当周,2022/23年度美国棉花净销售量为26.78万包,明显高于前一周,比四周均值高出44%。头号买家为中国。

国内棉花周五夜盘继续大幅上涨,再次创出新高,9月合约价格逼近17000元,持仓大幅增加。在ICE棉花涨幅不大下,郑棉连续上涨,市场逼空气氛浓烈。

上周国内棉花销售进度超过92%,在2022/23年度剩余3个多月,国产棉花供给量偏紧,激发了市场做多人情,目前ICE棉花绝对价格低,易涨难跌。美国提高债务上限有惊无险,系统性风险解除,有利于商品上涨。

不过短期来看,国内棉花期货上涨过快,基差转为负值,很容易出现回吐走势。但中期来看,棉花上涨逻辑未变,低于16000元将会是再次加仓时机。操作上,多单随时减仓。

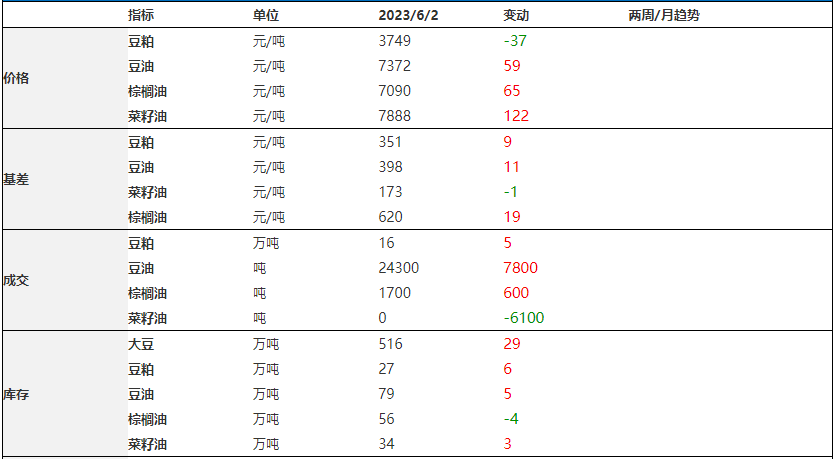

【油脂/豆粕】

资讯:

1.在美国交易的谷物和油籽类期货合约中,大豆是自2020年以来投机基金一直坚定持有净多单的唯一品种。在截至5月23日的一周,投机基金减持近2万手大豆净多单,使得净多单持仓降低到4,147手,创下2020年4月以来的最低净多单。

2.中国油厂可能放慢对第三季度大豆需求的采购步伐,因为前期滞留港口的进口大豆通关步伐加快,意味着大豆库存有望快速增长,大豆压榨步伐加快,令豆粕价格处于下行轨道,压制大豆压榨利润。

小结:

豆粕:

国内豆粕现货平均价格继续下跌,期货盘面随宏观情绪和整体商品反弹而反弹,豆粕延续基差收敛,基差率当前在10%以内,但依然存在继续收敛的趋势。美豆方面播种推进速度快,但天气有大范围干旱迹象,未来将持续关注是否引发减产,今年美豆收获不出意外的话,美豆价格下方空间较大。

国内库存低位修复(利多减弱),基差高位迅速回落(小幅偏多减弱),生猪淡季(偏空),美豆区域天气相对正常(偏空)。

油脂:

在宏观情绪修复下,以及原油减产预期的带动下,油脂出现反弹。不过在增产和需求恢复不佳的情况下,也仅仅是反弹,待反弹动力释放后,长期美豆和美豆油端预计依旧持续下跌,内盘油脂同样受到牵连。

马来预计产量5月预计反弹(偏利空),印尼库存正常产量复苏(滞后数据-偏利空)。国内棕榈油库存高位回落(利空减弱),棕榈油现货成交高位回落(利多减弱),国内豆油库存低位迅速反弹(中性)。生柴和汽柴油价差回到100附近,掺混生柴优势缩减(利空)。