资金流向

6月16日收盘,玉米期货资金整体流出6395.90万元。

持仓量变化

6月16日收盘,玉米期货持仓量:+8506手至815981手。

风险提示

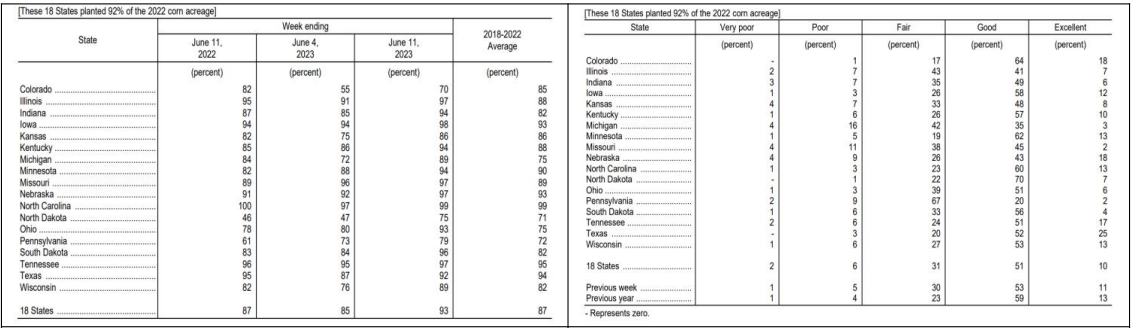

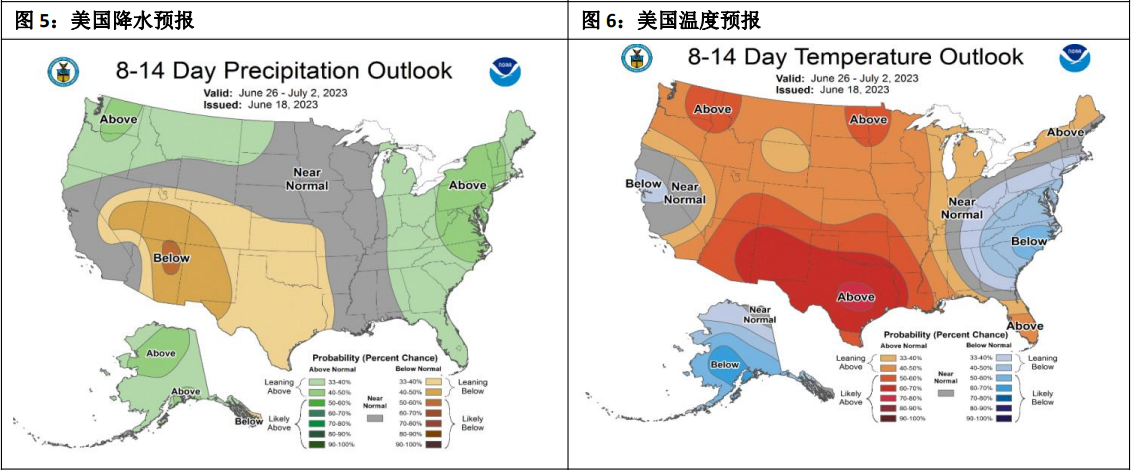

气象预报显示,未来2周,美国西北和东北降水预报偏多,西南降水偏少,全美多数区域温度偏高,本周关注西南产区高温少雨对玉米的影响。

后市展望

策略上,一方面不建议追高,但在高温的总基调下,价格的波动率仍趋增,天气市下建议投机空单继续回避。

研报正文

【内容摘要】

【供需动态】

1)美国玉米:旧作出口平淡,新作降水改善;

2)南美玉米:巴西出口小幅下调,阿根廷产量未调整;

3)国内玉米:玉米库存继续去化,国内天气暂无波澜。

【主要观点】

6月前两周玉米价格表现基本验证了我们月报中的预期,即替代逻辑下,小麦与玉米的阶段性供应量并不共振,叠加芽麦的指标担忧,对饲用玉米的阶段性利空难有兑现。

本周,我们在此前逻辑基础上提示关注美国新作产区未来天气,随着北半球作物进入关键期,价格对天气的敏感度明显抬升,从未来的天气预报上看,美国玉米产区降水预报较上周有一定改善。

策略上,一方面不建议追高,但在高温的总基调下,价格的波动率仍趋增,天气市下建议投机空单继续回避。

主要风险:陈化水稻投放;小麦收抛储政策;宏观流动性紧缩超预期。

【一.国际玉米供需】

1.美玉米

旧作出口平淡,新作降水改善。

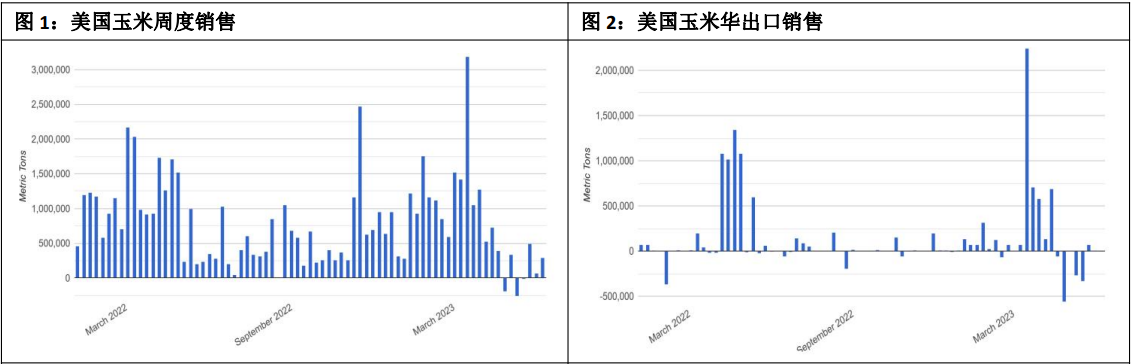

1)出口销售:截至6月8日当周,①美国2022/23年度玉米净销售27.33万吨,前一周为17.3万吨;2023/24年度玉米净销售2.1万吨,前一周-10.7万吨。美玉米当周出口装船119.3万吨,上周124.4万吨。本年度迄今为止,3861万吨,同比降低35.3%,作为对比,上周同比降低35.6%,两周前同比降低35.6%。

②对华出口方面,当周对中国玉米净销售-0.1万吨22/23年度玉米,前一周0.7万吨;当周美国对华出口装船量20.5万吨,前一周装船量40.3吨。本年度向中国累计销售(已经装船和尚未装船的销售量)751万吨,其中已装船708万吨,未装船约43万吨。2023/24年度对中国玉米销售27.2万吨,和前一周持平。

干旱面积增加,优良率不及预期。

1)干旱面积:截至6月13日,美国玉米产区有57%的面积处于干旱状态,之前一周干旱比例是45%;6月6日当周,美国玉米产区有45%的面积处于干旱状态,美玉米上周干旱面积明显增加。

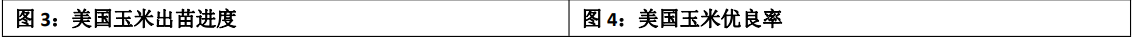

2)作物生长报告:截至6月12日当周,美国玉米出苗率为93%,去年同期为87%,此前一周为85%,五年均值为87%;美国玉米优良率为61%,一周前64%,去年同期72%,其中优10%,良51%,一般31%,差6%,劣2%。上周优11%,良53%,一般30%,差5%,劣1%。

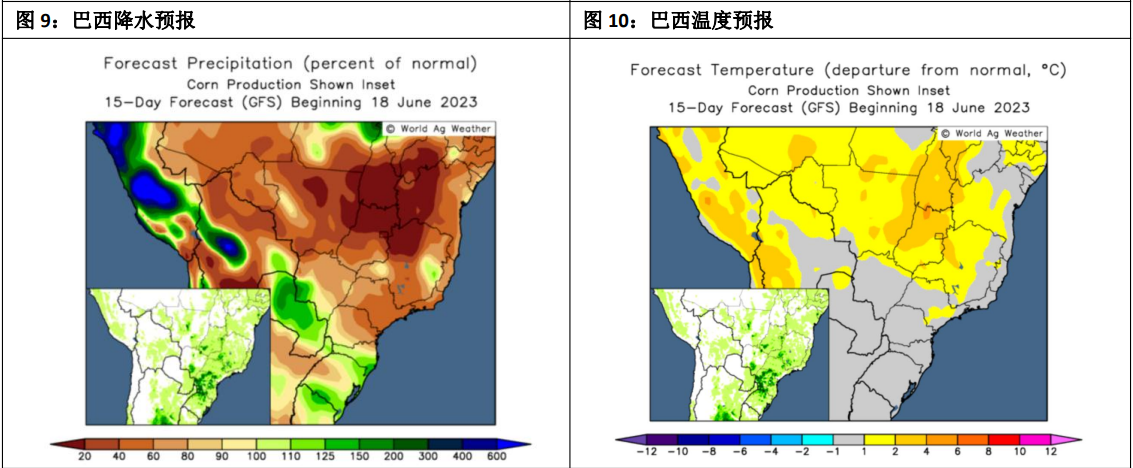

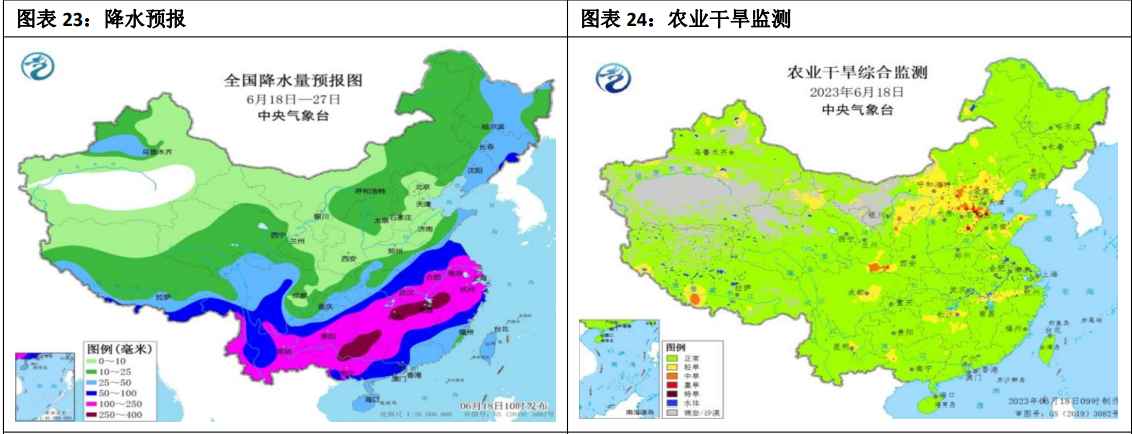

3)天气预报:气象预报显示,未来2周,美国西北和东北降水预报偏多,西南降水偏少,全美多数区域温度偏高,本周关注西南产区高温少雨对玉米的影响。

2.巴西玉米

出口预期小幅下调,产区天气利于收割。

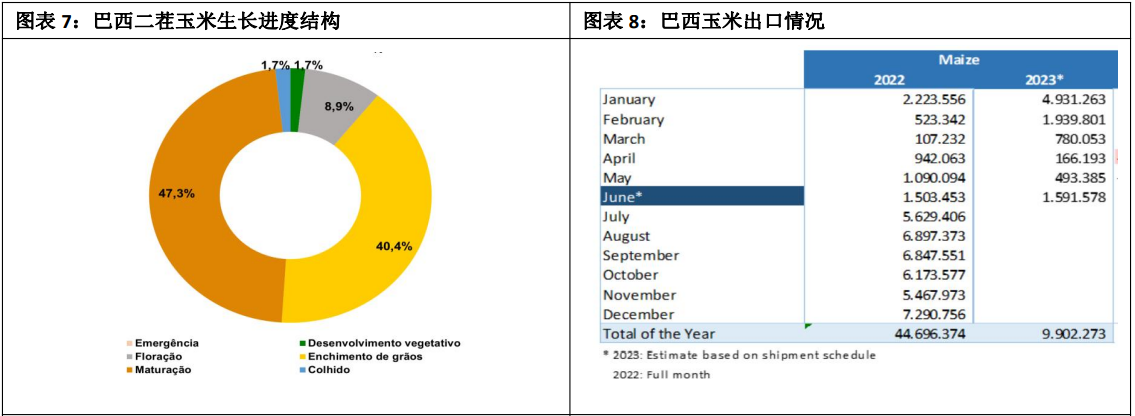

1)收割及播种进度:截至6月10日,巴西一茬玉米收割进度85.0%,前一周83.2%,去年同期88.6%;二茬玉米收割进度1.7%,上周0.7%,去年同期4.9%。目前,二茬玉米8.9%处于杨花期,1.7%处于发育期,40.4%处于灌浆期,约有47.3%处于成熟期。

2)出口销售:5月巴西玉米出口为49万吨,去年同期出口量为109万吨;本周预估6月玉米出口159万吨,较去年上周预估下调7万吨,较去年同期增加9万吨。3)天气情况:气象预报显示,未来2周,巴西玉米产区呈现高温少雨特征,总体有利于玉米收割上市。

3.阿根廷玉米

收割进度依旧偏慢,产量预估环比未作调整。

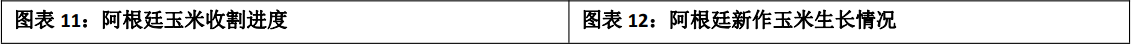

1)收割进度:截至6月14日当周,玉米收割率为37.5%,去年同期为37%,五年均值为49.1%。

2)作物评级:①阿根廷玉米作物状况评级较差为52%(上周为53%,去年25%);一般为41%(上周42%,去年58%);优良为7%(上周5%,去年17%)。②土壤水分44%处于短缺到极度短缺(上周42%,去年40%);56%处于有益到适宜(上周58%,去年60%)。

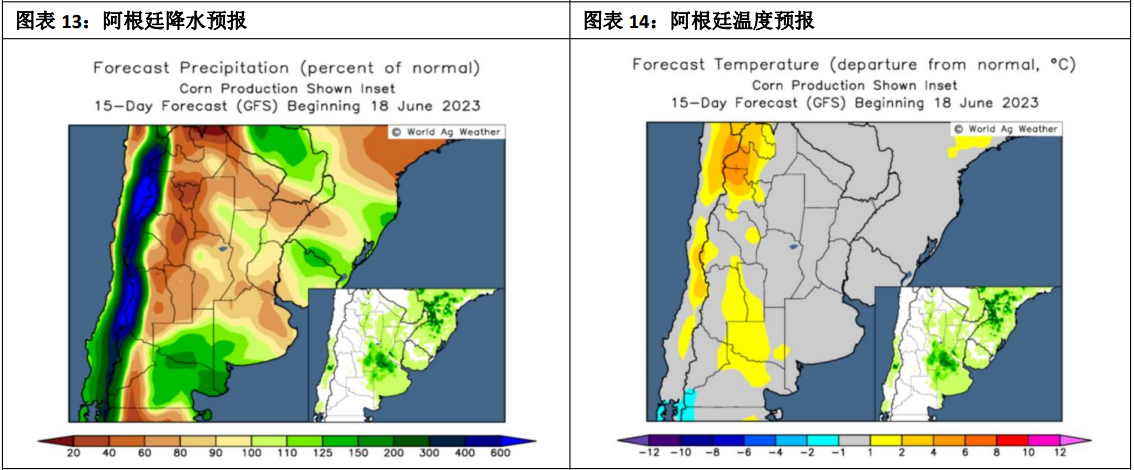

3)产量预估:本周布交所维持了对玉米3600万吨的产量预估。4)天气情况:未来2周,阿根廷产区呈现少雨特征,部分产区温度较往年同期偏高,总体有利于玉米收割。

【二、国内玉米供需】

产业动态:

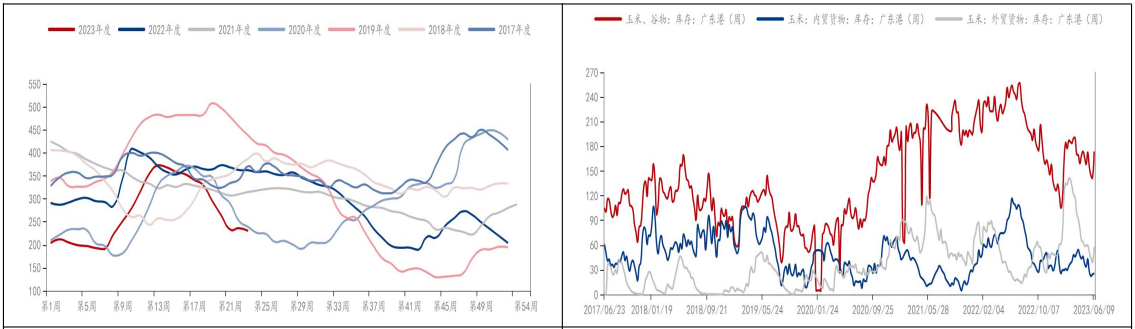

1)港口库存:6月9日北方四港玉米库存共计230.4万吨,上周236.1万吨;广东港口玉米库存82.7万吨,前一周63.7万吨,内贸玉米库存25.5万吨,周环比增加1.1万吨;外贸玉米库存57.3万吨,前一周39.3万吨,周环比增加18万吨。玉米及其他谷物库存总计173.5万吨,前一周141.7万吨,周环比增加31.8万吨。

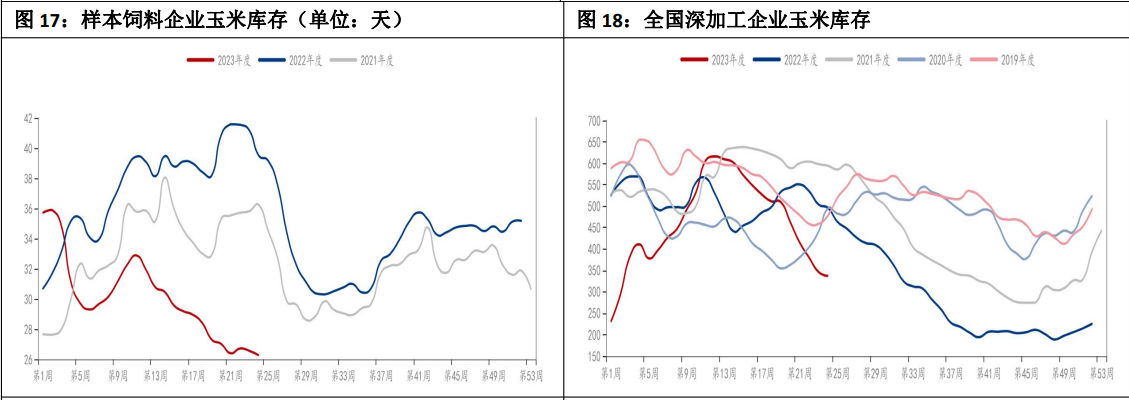

2)下游库存:6月15日,饲料企业玉米平均库存26.26天,周环比减少0.3天,减幅1.17%,较去年同期下跌33.5%。2023年第24周,主要深加工企业玉米库存总量337.3万吨,周环比减少8.8万吨,较去年同期减少32%。

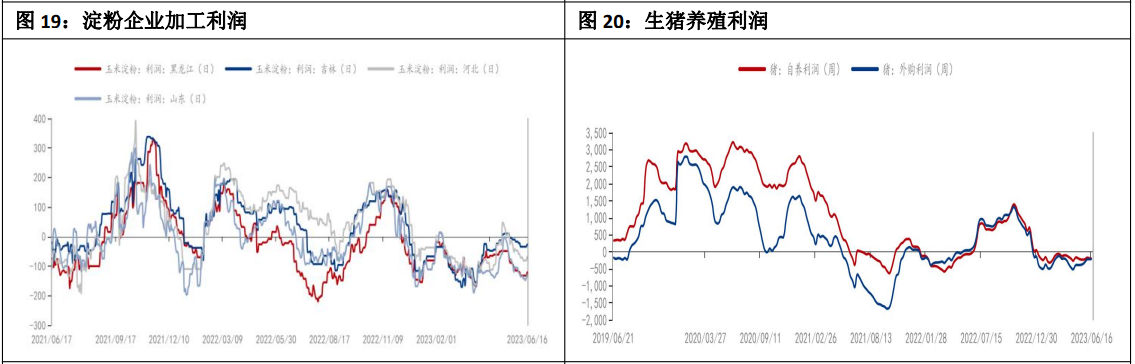

3)下游利润:6月16日,外购仔猪周均亏损213.96元/头,上周头均亏损220.09元/头;自繁自养周均亏损201.34元/头,上周头均亏损191.23元/头;淀粉深加工方面,6月16日,黑龙江/吉林/河北/山东玉米淀粉加工利润-119/-25/-67/-128元/吨,作为对比,6月8日,黑龙江/吉林/河北/山东玉米淀粉加工利润-132/-34/-71/-135元/吨。

价差变化:

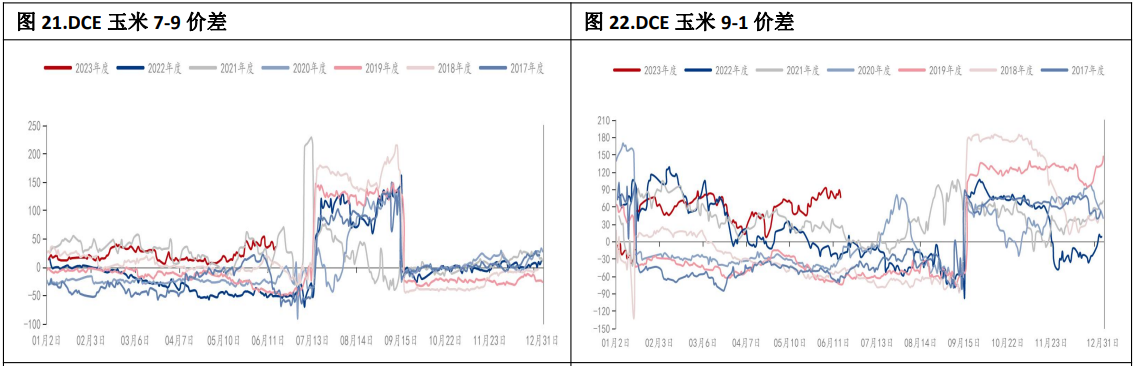

1)月间价差;截至6月16日收盘,玉米7-9价差36元/吨,周内窄幅收敛;9-1价差76元/吨,周内窄幅震荡。

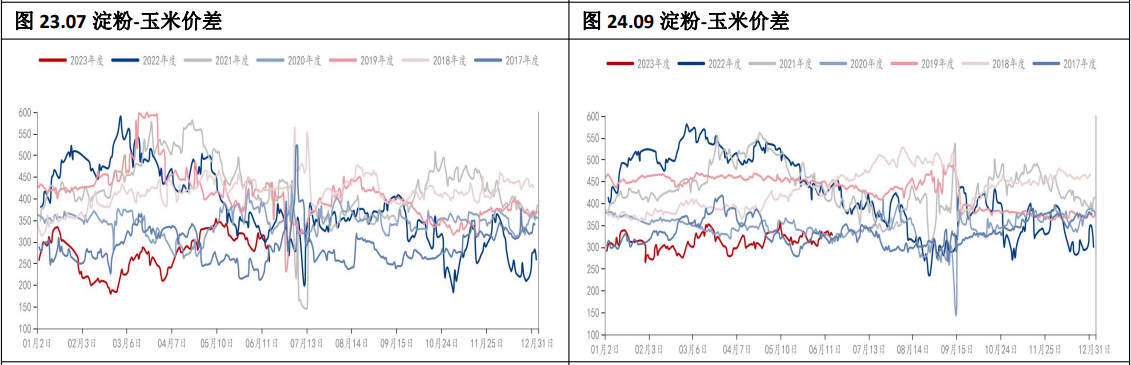

2)品种价差:截至6月16日收盘,07合约淀粉-玉米价走缩至254元/吨,09合约淀粉-玉米价差327元/吨。

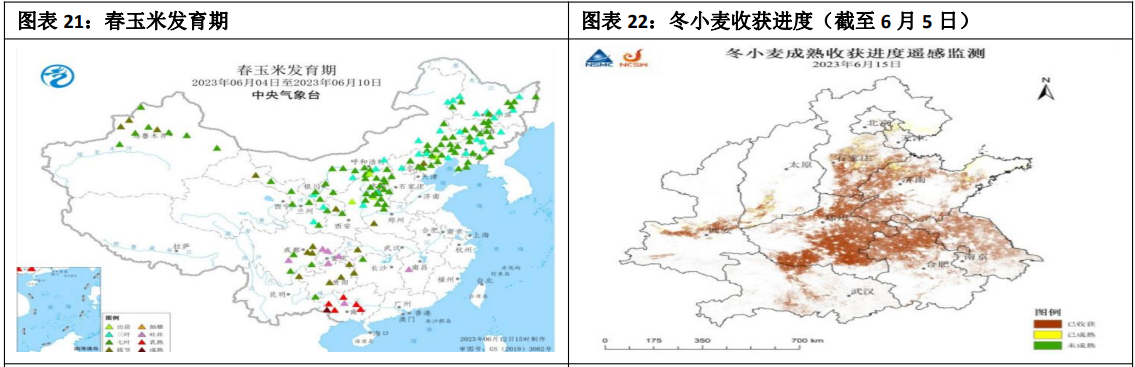

天气预报:未来10天(6月18-27日),江汉东部、江淮、江南、华南西部、云贵高原及四川西南部和西藏东南部等地累计降水量有60~110毫米,其中苏皖南部、浙江西部、江西中北部、湖南、广西中北部、贵州南部、云南西部等地的部分地区有130~180毫米,局地达200毫米以上;上述大部分地区降水量较常年同期偏多5成至1倍以上。另外,内蒙古中东部、东北地区、华北西部、黄淮南部以及青海大部和新疆沿天山地区等地累计降水量有10~20毫米,局地有30毫米以上。

小麦收割:截至6月17日,全国已收获冬小麦面积超过2.97亿亩,收获进度过九成五。

【三.周度总结】

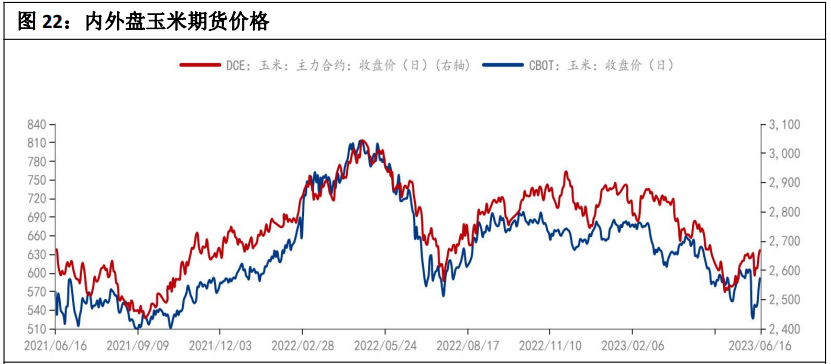

上周小结:上周,受国内宏观和天气影响,内外盘玉米价格反弹偏强。美玉米方面,旧作出口溢价能力不足,但新作优良率不及预期以及预报降水偏少的天气导致价格大幅反弹。国内玉米方面,小麦收割进入扫尾阶段,玉米环节库存上周继续去化,价格稳震荡上涨。6月16日,内盘玉米主力合约基差40元/吨;墨西哥湾港口玉米基差(周度)0.73美元/蒲式尔,上周0.89美元/蒲式尔。

下周观点,6月前两周玉米价格表现基本验证了我们月报中的预期,即替代逻辑下,小麦与玉米的阶段性供应量并不共振,叠加芽麦的指标担忧,对饲用玉米的阶段性利空难有兑现。本周,我们在此前逻辑基础上提示关注美国新作产区未来天气,随着北半球作物进入关键期,价格对天气的敏感度明显抬升,从未来的天气预报上看,美国玉米产区降水预报较上周有一定改善。

策略上,一方面不建议追高,但在高温的总基调下,价格的波动率仍趋增,天气市下建议投机空单继续回避。

主要风险:陈化水稻投放;小麦收抛储政策;宏观流动性紧缩超预期。