资金流向

6月29日收盘,白糖期货资金整体流出1.23亿元。

操作建议

国内食糖供需缺口被有效弥补之前,糖价下行空间或许有限。

现货市场

配额内巴西糖加工完税估算成本为5841元/吨,配额外巴西糖加工完税估算成本为7497元/吨;配额内泰国糖加工完税估算成本为5970元/吨,配额外泰国糖加工完税估算成本为7665元/吨。

风险提示

端午节后郑糖连续三日下跌,目前有暂时止跌迹象,而国际糖价继续走低带来压力。巴西产糖顺利有望缓解前期食糖供应偏紧的局面。不过,厄尔尼诺现象可能出现或将影响印度、泰国等地甘蔗生长,这是影响糖市的潜在利多因素。

研报正文

【行情复盘】

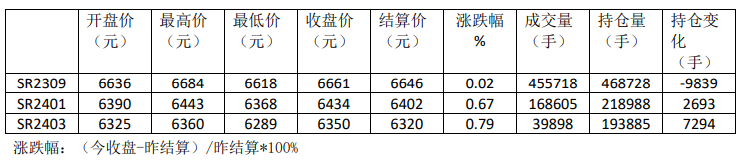

期货市场:郑糖暂时止跌。SR309在6618-6684元之间波动,收盘略涨0.02%。

【重要资讯】

2023年6月28日,ICE原糖收盘价为22.61美分/磅,人民币汇率为7.2390。经测算,配额内巴西糖加工完税估算成本为5841元/吨,配额外巴西糖加工完税估算成本为7497元/吨;配额内泰国糖加工完税估算成本为5970元/吨,配额外泰国糖加工完税估算成本为7665元/吨。

【交易策略】

端午节后郑糖连续三日下跌,目前有暂时止跌迹象,而国际糖价继续走低带来压力。巴西产糖顺利有望缓解前期食糖供应偏紧的局面。不过,厄尔尼诺现象可能出现或将影响印度、泰国等地甘蔗生长,这是影响糖市的潜在利多因素。

国内糖市,5月外糖进口量仅4万吨,同比降幅超过八成。尽管外糖有所回落,但配额外进口糖成本仍远高于南宁现货糖价,增加外糖进口暂不可行。国内食糖短缺预期强烈,糖浆、预混粉进口增加的作用有限。6月销售情况将决定本年度后期供应缺口的规模,但糖价下跌会挫伤中下游企业囤糖的积极性。

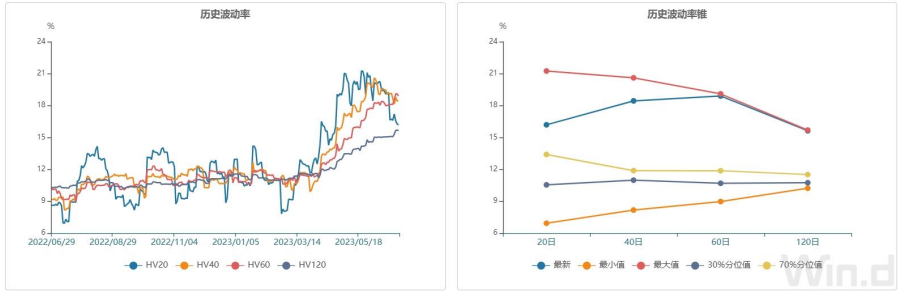

综合看,外盘回落拖累郑糖走低,郑糖持仓显著减少反映出资金大规模离场,但国内食糖供需缺口被有效弥补之前,糖价下行空间或许有限。继续关注外糖走势及国内糖市调控措施的指引,技术上看郑糖主力合约下方支撑位可能在6500、6200元附近。

【1、期货行情回顾】

【2、现货价格】

主要产区白糖报价稳中有降。南宁报价为6980元;云南昆明报价为6800元。

【3、消息面动态】

法国甜菜技术研究所ITB的研究主管FabienneMaupas表示,对新烟碱类杀虫剂替代品的研究不太可能在五年内提出充分保护甜菜作物的解决方案。今年的蚜虫袭击相对较少,因此推迟播种不会对今年法国的甜菜产量产生重大影响。

广西气象局发布的“广西甘蔗旱涝灾害监测评估”中指出,6月19日以来我区出现“龙舟水”降雨集中期的持续性强降雨天气过程,过程具有持续时间长、暴雨范围广、累计雨量大等特点。受持续性强降雨影响,全区大部蔗区干旱得到解除或基本缓解;同时,大部蔗区出现了轻度至中度涝渍灾害。预计本次强降雨过程将于26日结束,大部蔗区需要注意除渍排涝和加强田间管护。

2023年5月我国甘蔗糖或甜菜糖水溶液(税则号列1702.9011)进口量为9.79万吨,同比增加1.99万吨,增幅25.51%;甘蔗糖、甜菜糖与其他糖的简单固体混合物,蔗糖含超过50%(税则号列1702.9012)进口量为4.6万吨,同比增加1.89万吨,增幅69.74%;其他固体糖及未加香料或着色剂的糖浆、人造蜜及焦糖(税则号列1702.9090)进口量为0.15万吨,同比减少0.17万吨,降幅53.13%。

巴西在2023年6月(11个工作日)前三周出口了糖128.51万吨糖和糖蜜,日均出口量为11.68万吨/日,较去年6月全月的日均出口量11.14万吨增加5%。发运价格为497.7美元/吨,比2022年同期高25%以上,显示巴西食糖出口处于景气状态。欧盟作物监测服务机构MARS于6月19日将今年欧盟甜菜单产预估值从此前的76.7吨/公顷下调到75.9吨/公顷,原因是降雨过剩导致播种推迟。但单产仍远高于五年平均水准72.8吨/公顷。

联合国粮农组织于6月16日发布的《粮食展望》中预计,2022/23榨季全球食糖产量为1.775亿吨,比2021/22榨季增加190万吨,增幅1.1%。然而,该预测值低于粮农组织此前的预期。受非洲和亚洲地区的人口和收入增长的影响,预计2022/23榨季全球食糖消费量将继续增长,将增加160万吨,增幅0.9%。预计2022/23榨季全球食糖盈余减少至140万吨,低于此前预期的490万吨。

【4、国内食糖产销及进口形势】

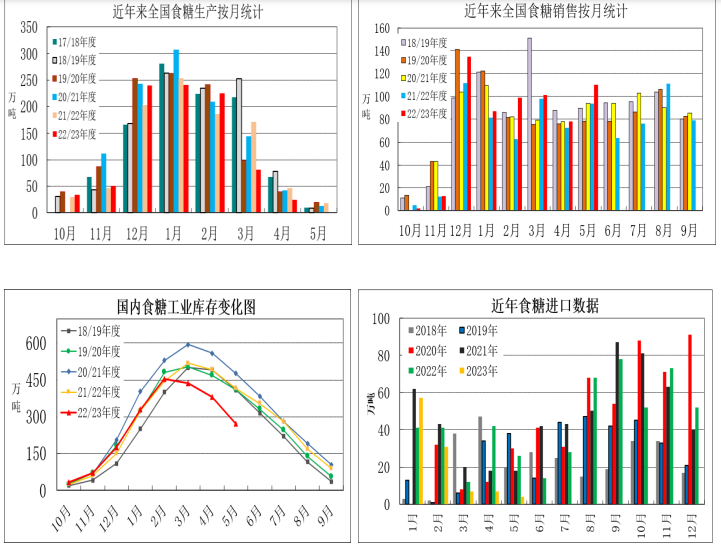

截至2023年5月底,国内糖厂全部停榨,本制糖期累计生产食糖897万吨,同比减产59万吨。累计销售食糖625万吨,同比增加88万吨。剩余工业库存为272万吨,同比减少143.39万吨。前五年6-9月食糖销量平均值约为368万吨,本年度可能存在96万吨供应缺口。

2023年5月份我国进口糖4万吨,同比上年同期减少22万吨;2023年1-5月份我国累计进口糖106万吨,同比上年同期减少56万吨。2022/23年度截至5月底累计进口糖283万吨,同比上年度减少63万吨。

【5、国内白糖期货价差、基差走势】

【6、国外主要产糖国生产形势】

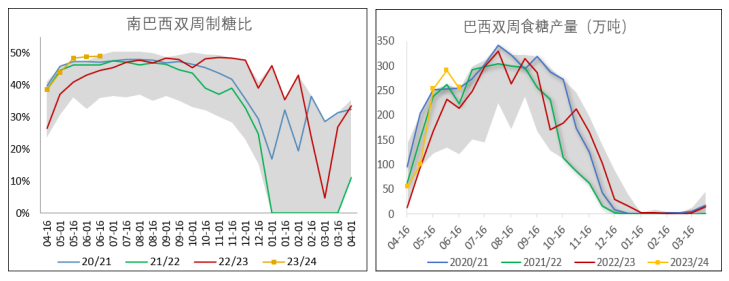

巴西6月上半月产糖255万吨,较上年同期增加40.2万吨,增幅18.71%。截至今年6月中旬,巴西主产区(中南部地区)已累计产糖952.8万吨(上年同期产糖为721.1万吨),较上年同期增长32.13%,用于生产糖的甘蔗比例从上年同期的41.61%提高至47.27%。

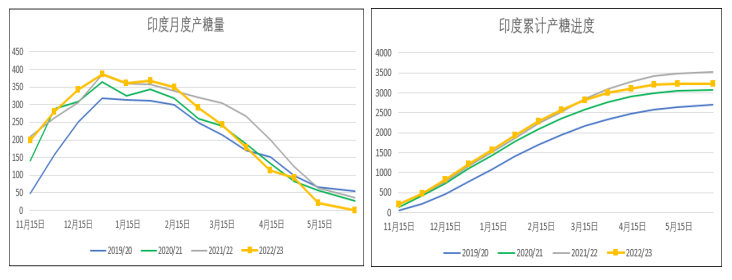

印度:2022/23榨季截至2023年6月15日,印度食糖产量达到3296万吨,同比减少246万吨,降幅8.4%。

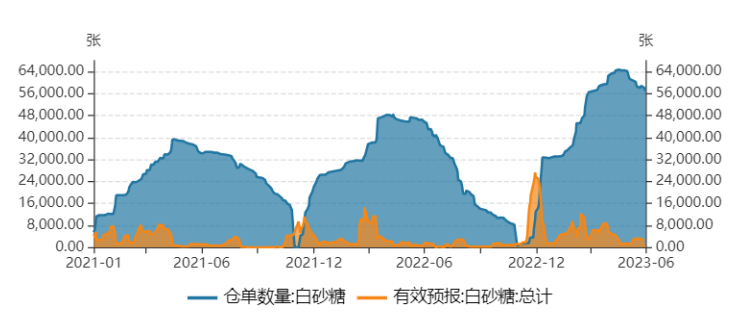

【7、郑商所白糖仓单数量】

6月29日,郑糖仓单数量为56576张,较上一日减少431张;有效仓单预报2738张,较上一日变动0张。

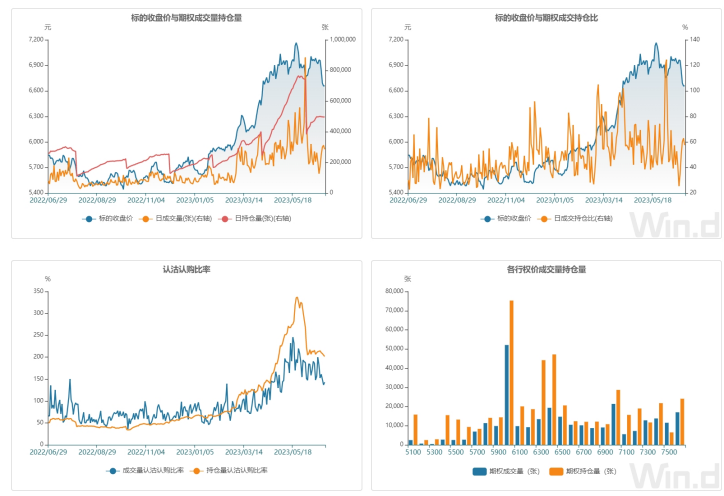

【8、郑商所白糖期权成交持仓情况】

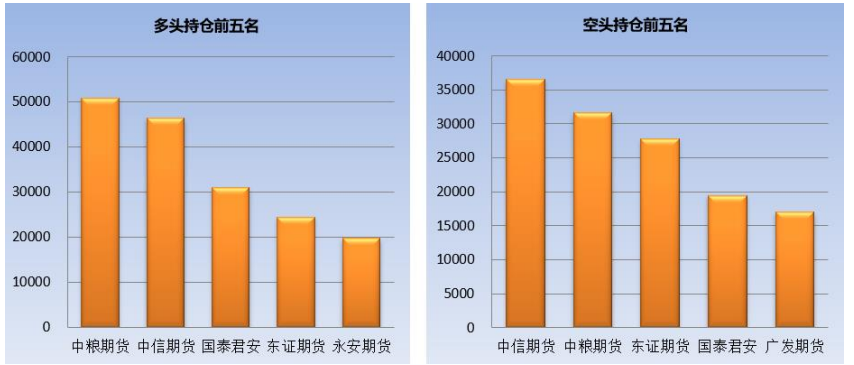

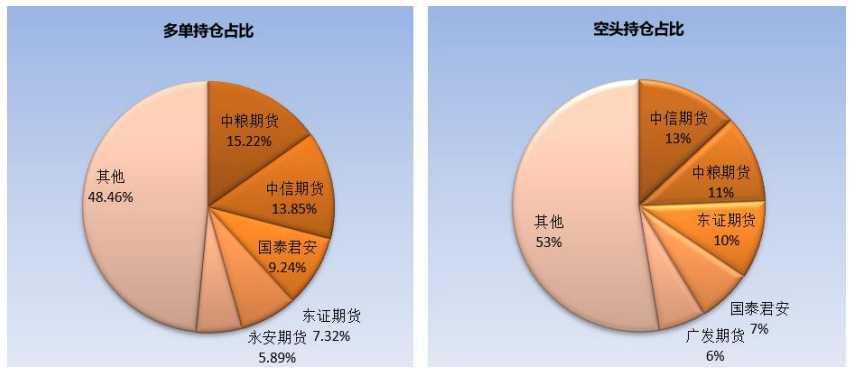

【9、郑糖期货主力合约持仓】

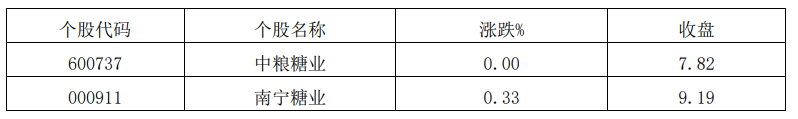

【10、食糖有关上市公司股票行情】

(来源:方正中期期货)