资金流向

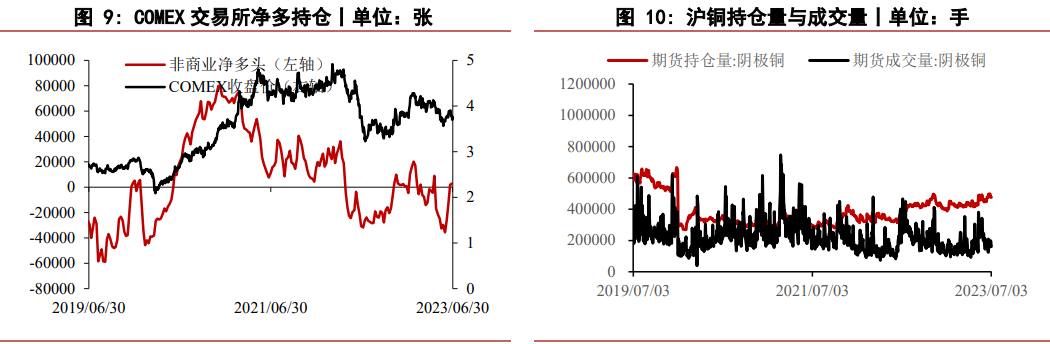

7月3日收盘,沪铜期货资金整体流入3.02亿元。

持仓量变化

7月3日收盘,沪铜期货持仓量:+6189手至191113手。

风险提示

昨日美国6月ISM制造业PMI录得46,低于预期的47和前值的46.9,创2020年5月以来新低,为连续第8个月萎缩,目前该指数低于50所持续的时间是2008-2009年期间以来最长的。数据表明对商品的需求仍然疲软。

背景分析

上周国内电解铜产量22.90万吨,环比增加0.10万吨。上周产量回升主因部分冶炼企业检修完成,产出逐步恢复,因此产量小幅增加增加,其他冶炼企业仍维持正常高产。因此周内铜产量小幅增加。7月后冶炼检修相对较少,产量或将持续小幅回升。

研报正文

【铜市场分析】

现货情况:

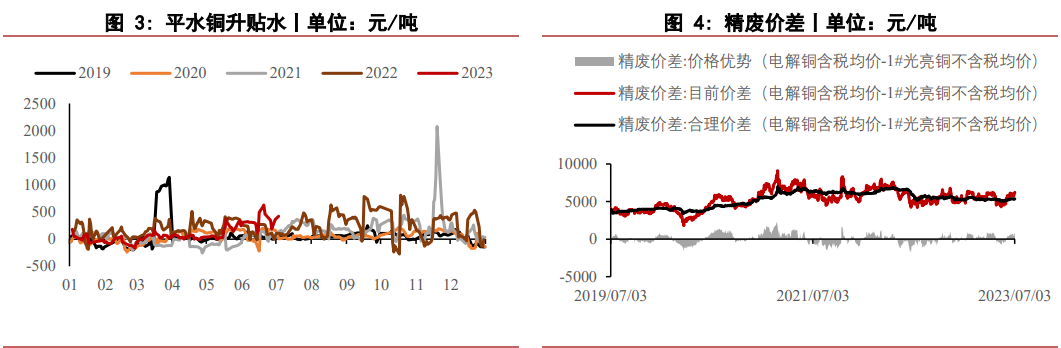

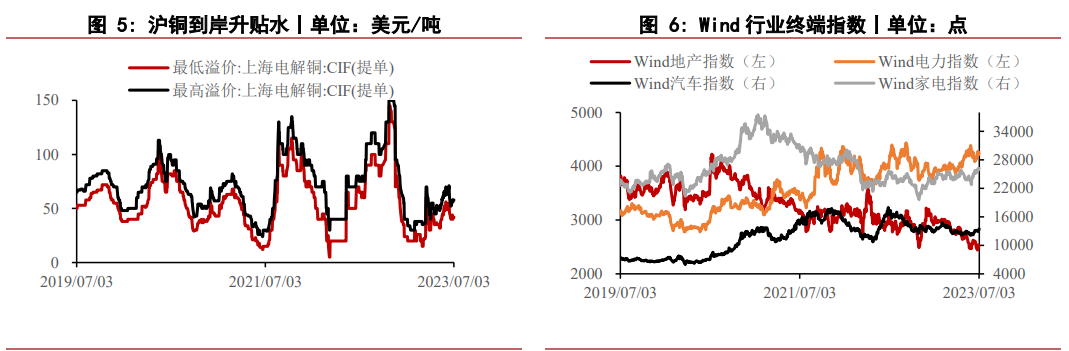

昨日为7月首日,现货升水虽高报低走,但在强劲月差指引下依旧保持坚挺,但盘面冲高令下游买兴全无,日内成交活跃度不高。盘初,持货商报主流平水铜升水520~550元/吨,好铜升水550元/吨以上,湿法铜如ESOX等升水470元/吨;成交寥寥。随着盘面直线走高,下游面临高盘面以及高升水几乎进入观望状态。随后部分持货商尝试调价至升水500元/吨但依旧没有活跃成交,现货升水从500元/吨直接跳空至升水450元/吨,随后出现部分成交。第二交易时段,现货成交在升水420~430元/吨呈现僵持,直到大部分持货商跟调至升水400元/吨,成交部分显现。临近上午十一时,个别进口商下调报价至升水380~390元/吨,吸引买盘入市。

观点:

宏观方面,昨日美国6月ISM制造业PMI录得46,低于预期的47和前值的46.9,创2020年5月以来新低,为连续第8个月萎缩,目前该指数低于50所持续的时间是2008-2009年期间以来最长的。数据表明对商品的需求仍然疲软。国内方面,我国6月制造业景气度仍高于临界点,但扩张速度放缓,显示制造业生产经营活动修复减速,市场信心继续回落。

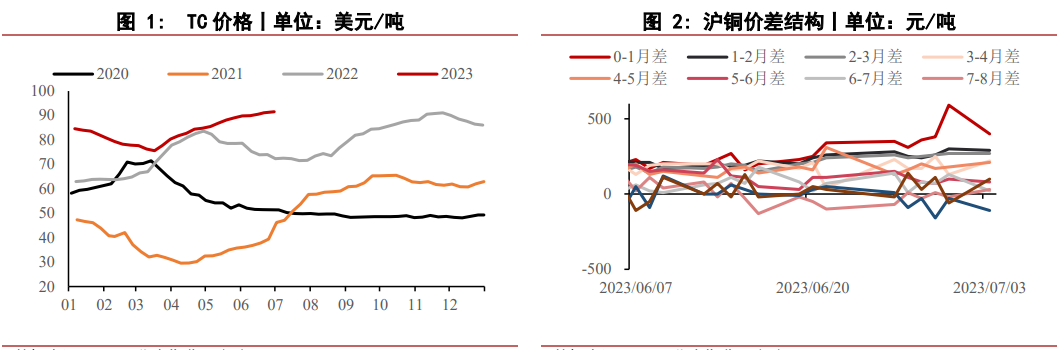

矿端方面,受智利遭遇严重暴雨的影响,Codelco旗下的Andina铜矿已经在前一周日下午重新启动了采矿工作。Codelco表示,他们正在仔细评估天气原因导致的停工对中南部地区运营所造成的影响。Codelco公司此后又表示,ElTeniente铜矿的一部分运营仍然暂停,尽管地下作业仍在继续进行,但Sewell和Rojo地区的生产仍然停止。然而,最新的消息是,Teniente铜矿发生了用电事故,导致该地区的工作全部停止,并造成一人死亡。不过这样的干扰所产生的影响终究相对短暂,目前TC价格仍然维持在90美元/吨以上的高位。

冶炼方面,上周国内电解铜产量22.90万吨,环比增加0.10万吨。上周产量回升主因部分冶炼企业检修完成,产出逐步恢复,因此产量小幅增加增加,其他冶炼企业仍维持正常高产。因此周内铜产量小幅增加。7月后冶炼检修相对较少,产量或将持续小幅回升。不过需要密切关注可能发生的硫酸胀库的情况。而在废铜方面,由于部分地区根据财税40号文对部分涉废企业进行追缴增值税及所得税,使得废铜供应受到一定影响。此外,为保证电力稳定,国资委召开中央企业能源电力保供工作推进会。会议要求,各中央企业要全力以赴做好能源电力保供工作。

消费方面,目前需求逐步进入传统淡季,但端午节后,随着铜价连续回调,铜杆企业新增订单有所体现,加之现货升水同样回落,市场采买情绪略有增强,拿货情绪有所谨慎。但由于临近月底,部分下游企业采购资金压力较大,逢低按需接货为主,整体下游市场消费表现较为一般。但就铜品种终端板块整体展望而言,则仍相对乐观。

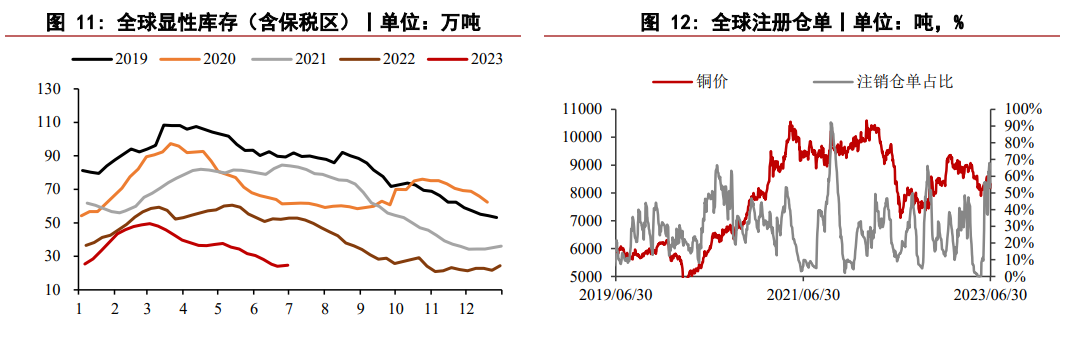

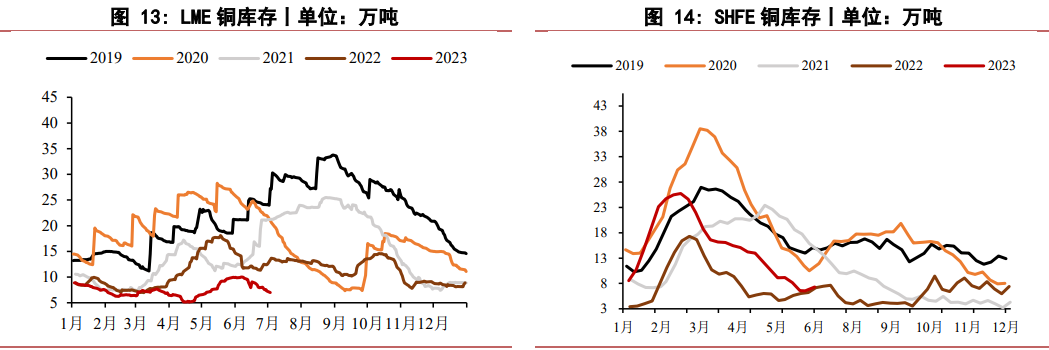

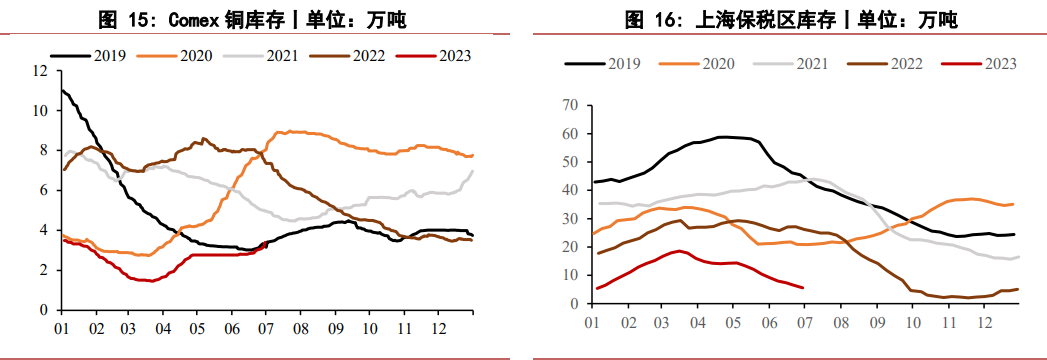

库存方面,上个交易日,LME库存下降0.32万吨至6.97万吨,SHFE库存较前一交易日下降0.06万吨至1.80万吨。

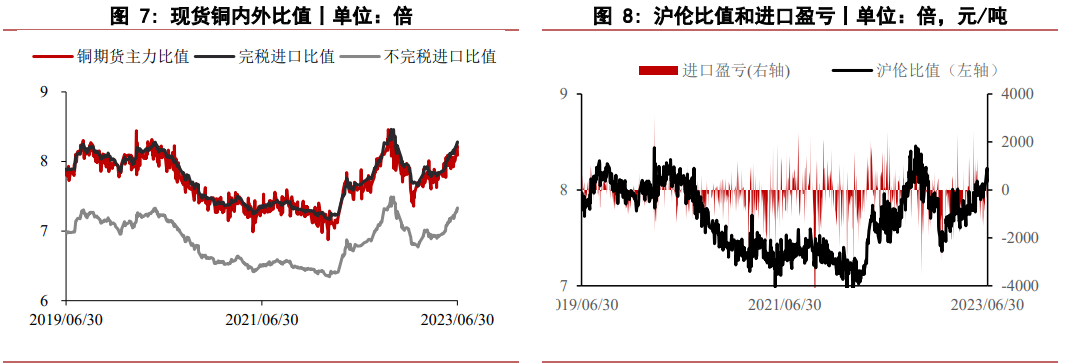

国际铜与伦铜方面,昨日比价为7.23,较上一交易日下降0.55%。

总体而言,目前虽然铜品种逐步进入需求淡季,叠加此后美联储货币政策在未来两个月料仍偏紧,因此近期铜价或暂时以偏中性走势为主。

【策略】

铜:中性;

套利:暂缓;

期权:暂缓。

【风险】

海外银行体系负面影响进一步蔓延;

需求持续偏弱。