资金流向

7月10日收盘,PTA期货资金整体流入1.55亿元。

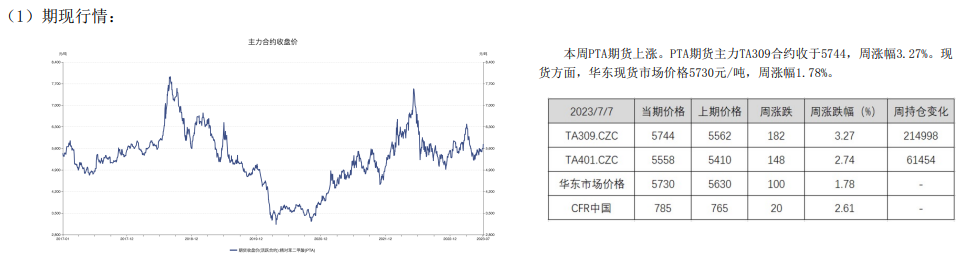

行情复盘

7月10日收盘,PTA期货主力合约收涨1.37%至5758.0元。

现货市场

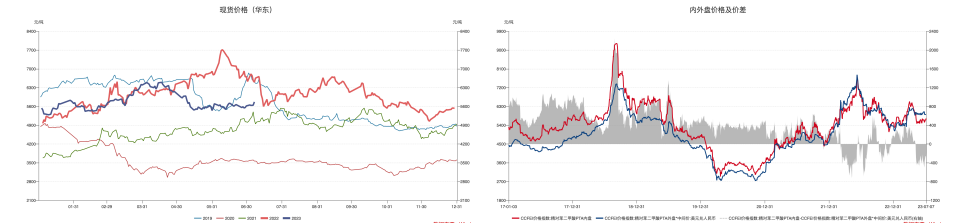

PTA/布伦特原油人民币比价根据2021年以来的数据,PTA和布伦特原油的人民币比价在1.07-1.66之间,均值约为1.35,本周末为1.40,比值处于偏高水平。

后市展望

近期亚洲PX装置运行相对稳定,然新增产能产出进展不及预期,叠加多套PX装置减产运行,供应端利好效应持续存在,重点关注需求端恒力惠州PTA新项目推进情况,整体参与者后市心态偏积极。

研报正文

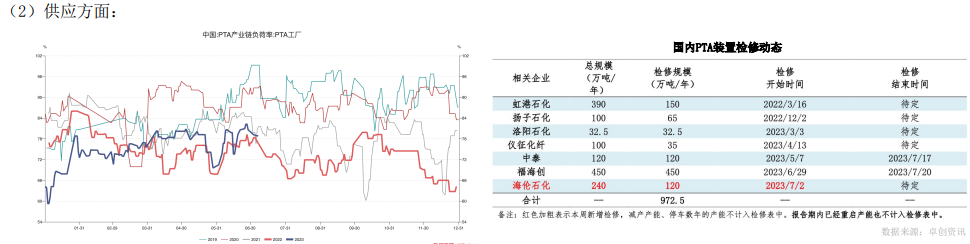

【供应】

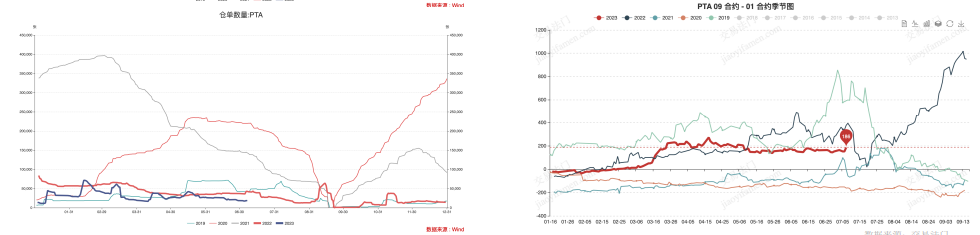

开工率:周均PTA产能利用率77.48%,较上周下降0.65%。

产量:本周产量123.40万吨,较上周减少2.25万吨。

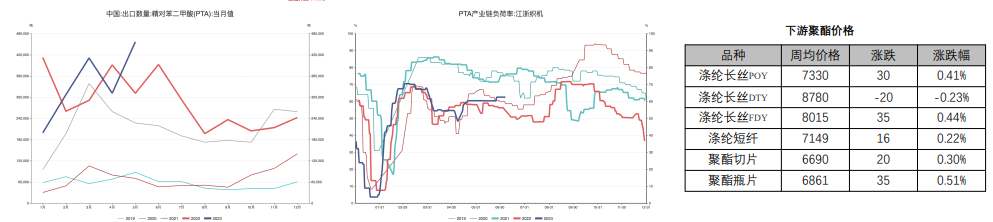

【需求】

本周聚酯周均开工负荷89.04%,较上周上升0.70%;江浙织机周均开工率65.43%,较上周上升0.68%。

【库存】

本周库存天数4.12天,较上周减少0.01天;本周仓单数量18316张,较上周减少327张。

【成本】

原油:本周油价整体震荡为主。因为休市的问题,市场交投清淡,资金入场意愿一般。从基本面来看,主要利好来自沙特延长自愿减产,8月将继续自愿减产100万桶/天,不仅如此,沙特更是向市场传递了稳定油市的信号。但是,考虑到美联储和欧洲央行等均将延续加息,市场对宏观需求下行保持谨慎。所以,油价虽然略显偏强,但是整体维持波动行情。

PX:本周亚洲PX市场价格偏强震荡。本周CFR中国均价为984.4美元/吨,较上期上涨1.82%。本周内受美原油库存连续骤降,及主要产油国减产利好影响,国际油价偏强运行,给予PX有效成本端支撑。国内PX供应增量不及预期,部分工厂仍处于降负运行状态,且尚存重启未兑现事件,需求端PTA工厂开工负荷偏低,国内累库压力略有缓和,因此本周PX价格重心偏强,反弹至980美元/吨关口位以上,至周末期因博弈心态升温,场内卖盘谨慎而PX商谈回归平。

【加工费】

本周PTA加工费下降。本周PTA周均加工费为309.6元,较上周下降1.65%。

【价差】

主力基差主力基差-14,较上周下降82。

9-1价差9-1月间价差186,较上周上升34。

PTA/布伦特原油人民币比价根据2021年以来的数据,PTA和布伦特原油的人民币比价在1.07-1.66之间,均值约为1.35,本周末为1.40,比值处于偏高水平。

【观点】

成本方面:下周来看,油价或偏强但延续性存疑。进入夏季以来,美国原油和成品油库存呈现整体去库,加之沙特主动自愿减产,供应端的确为油价提供了较强的底部支撑;但是面对不断加息的宏观环境,美元持续偏强,资本流动性面临收紧预期,这限制了油价的上涨力度。

PX方面,成本端原油因美联储加息且沙特自愿减产消息影响而偏强盘整,PX成本驱动表现尚佳。近期亚洲PX装置运行相对稳定,然新增产能产出进展不及预期,叠加多套PX装置减产运行,供应端利好效应持续存在,重点关注需求端恒力惠州PTA新项目推进情况,整体参与者后市心态偏积极。因此预估下周PX在成本及供需的博弈下而稳中趋涨。

供应方面:下周暂无官宣检修或重启计划,PTA加工费偏低,需要关注是否有计划外PTA装置检修以及惠州250万吨PTA新装置是否试车。

需求方面:聚酯开工负荷在或仍在89%偏上,目前部分聚酯产品微幅盈利,且聚酯库存整体不高,支撑聚酯维持偏高开工负荷。后期需要关注江浙用电量情况。

综合考虑,供需因素博弈,成本支撑仍存,PTA或继续偏强震荡。

【风险】

油价下跌。