行情复盘

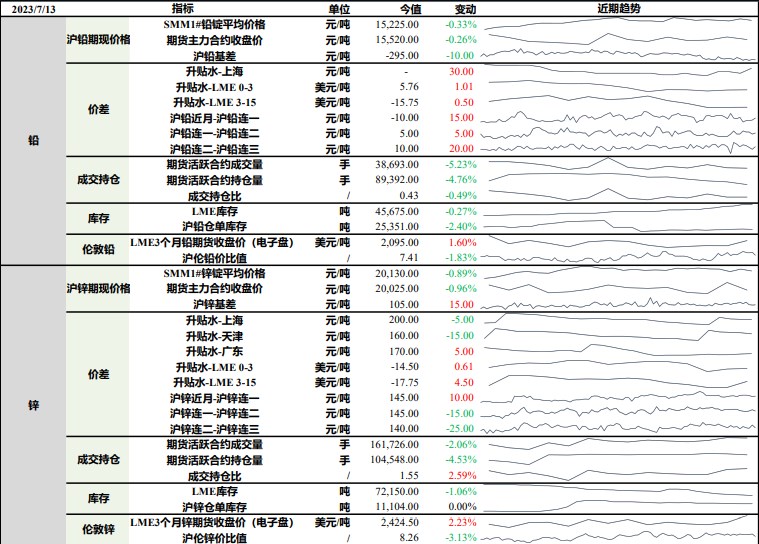

7月12日,沪铅期货主力合约收跌0.26%至15520.0元

持仓量变化

7月12日收盘,沪铅期货持仓量:-4467手至89392手。

背景分析

基本面来看,废电瓶流通货源持续偏紧,原料供应紧张,价格易涨难跌,再生铅原料成本压力较大,原生铅方面,矿端供给偏紧,且冶炼副产品利润低,尤其是硫酸价格;随着铅价回升,原生铅与再生铅利润修复,叠加检修结束

后市展望

原生铅与再生铅冶炼厂检修结束,加之利润有所修复,冶炼厂生产积极性较高,铅锭供应预期增加,沪铅累库压力增强,短期铅价将维持区间震荡,需关注后续下游补库及交割货源移仓情况。

研报正文

资讯

【铅】

1.北京时间7月13日20:30,美国6月CPI数据公布,美国6月未季调CPI年率3%,预期3.10%,前值4.00%。美国6月季调后CPI月率 0.2%,预期0.30%,前值0.10%。美国6月未季调核心CPI年率4.8%,预期5.00%,前值5.30%。

2.7月12日LME铅库存较16个月高位减少125吨,降幅源自高雄仓库,截止7月12日,最新LME铅库存数据为45,675吨。

3.7月11日,中金岭南在投资者互动平台表示,公司直接掌控的已探明的铜铅锌等有色金属资源总量超千万吨,形成立足国内(凡口铅锌矿、广西矿业盘龙铅锌矿),走向世界(澳大利亚布罗肯山矿、多米尼加迈蒙矿)的矿产资源格局,现已具备铅锌采选年产金属量约30万吨的生产能力。

投资策略

上一交易日SMM1#铅锭平均价格较前日下跌0.33%,沪铅主力合约收跌0.26%。

基本面来看,废电瓶流通货源持续偏紧,原料供应紧张,价格易涨难跌,再生铅原料成本压力较大,原生铅方面,矿端供给偏紧,且冶炼副产品利润低,尤其是硫酸价格;随着铅价回升,原生铅与再生铅利润修复,叠加检修结束,预计7月铅锭供给环比提升;下游消费淡季影响持续,终端暂无回暖迹象,铅蓄电池库存高位,市场消费动力不足,以降价促销为主,对下游消费回暖的预期延期至8 月;随着伦铅价格回落,铅锭出口窗口关闭,销售重回内销。

整体来看,原生铅与再生铅冶炼厂检修结束,加之利润有所修复,冶炼厂生产积极性较高,铅锭供应预期增加,沪铅累库压力增强,短期铅价将维持区间震荡,需关注后续下游补库及交割货源移仓情况。

【锌 】

1.7月12日LME锌库存减少775吨,降幅源自新加坡和巴生两地仓库,新加坡仓库去库325吨,巴生仓库去库450吨,总计去库775吨。截止7月12日,LME锌仓库总计72,150吨。

2.2023年6月30日,澳大利亚反倾销委员会发布第2023/035号公告称,澳大利亚工业科技部部长通过了澳大利亚反倾销委员会对进口中国大陆、中国台湾地区和韩国的镀锌板(Zinc Coated (Galvanised) Steel)作出的第二次反倾销日落复审终裁建议、对中国涉案产品作出的第二次反补贴日落复审终裁建议,决定从2023年8月8日起,继续对中国大陆、中国台湾地区和韩国的涉案产品征收反倾销税,对中国涉案产品征收反补贴税。

投资策略

上一交易日SMM1#锌锭平均价较前日下跌0.89%,沪锌主力合约收跌0.96%。

上海地区锌锭升水较前日下跌5元/吨至200元/吨;天津地区锌锭升水较前日下跌15元/吨至160元/吨;广东地区锌锭升水较前日上涨5元/吨至170元/吨。基本面来看,6月锌锭月产55.55万吨,较预期减量收窄;预计7月内蒙等地检修产量仍有下降空间,随着沪伦比值提升,锌精矿进口窗口打开,冶炼厂积极备库,在矿端偏松且利润较高的情况下,预计锌锭将持续放量,7月预期产量54.48万吨,此外,精炼锌进口窗口逐渐打开,预期7月将有3万吨以上的锌锭进口,供给宽松格局延续;供给增加但下游三大板块需求持续疲软,镀锌因基建支撑表现相对较好,压铸锌合金内销和出口均较差,氧化锌因生产工艺的原因整体表现相对平稳,随着下游进入淡季,预计短期消费端难有较好回转。

综合来看,从国内基本面来看,下游持续弱势,海外货源流入国内市场,在下游补库疲软、进口货源冲击的情况下,基本面对锌价支撑减弱,锌市难以逆转季节性走弱的趋势,预计锌价承压运行,需关注宏观情绪变动。