行情复盘

7月17日,豆油期货主力合约收跌1.04%至8012.0元

持仓量变化

7月17日收盘,豆油期货持仓量:-23177手至481729手。

背景分析

豆类市场来看,在市场消化美农报告影响之后,市场关注焦点转向不确定的作物天气和对美国供应的担忧。由于大豆的关键生长期在 8 月份,天气炒作仍在持续,市场资金做多热情依然高涨。

后市展望

短期来看,国内豆油仍是跟涨国际市场为主,自身基本面驱动不强,关注国内油厂开工率下降后油厂豆油库存是否会迎来拐点,短期豆油期价走势跟随外盘,偏强格局不改,做多思路维持。

研报正文

核心观点

今日豆类油脂期价偏强震荡,豆类市场关注点重新回到天气变化之上,虽然近期降雨天气缓解了市场部分焦虑情绪,但还难以令土壤墒情出现实质性改善。

豆一期价持续回落,上方承压于 5 日均线和 20 日均线交汇处;豆二期价震荡偏强,整体获得 5 日和 10 日均线交汇支撑。两粕期价依托 5 日均线表现偏强,豆粕期价依托 5 日均线支撑继续攀升,盘中增仓 2.1 万手。

菜粕期价高位回落,暂获 5 日均线支撑。油脂强势调整,资金逐渐移仓远月,豆油期价暂时获得 5 日均线支撑,近月减仓 2.4 万手;棕榈油收于 10 日均线上方;菜籽油期价高位回落,期价跌破 5 日均线支撑,但多头形态仍在,整体强势并未破坏。

豆类市场来看,在市场消化美农报告影响之后,市场关注焦点转向不确定的作物天气和对美国供应的担忧。由于大豆的关键生长期在 8 月份,天气炒作仍在持续,市场资金做多热情依然高涨。

天气炒作持续,短期国内外豆类油脂市场强势仍将持续,密切关注天气变化的影响。短期美豆期价有望保持震荡偏强运行格局。国内虽然终端采购积极性并未出现显著恢复,但由于油厂开工率阶段性下降,油厂豆粕库存迎来拐点,进入被动去化阶段。油厂的油粕策略将会继续影响油粕强弱关系。

短期豆粕期价走势受到外盘天气炒作和国内库存去化双重因素影响,保持偏强运行姿态,但整体上行脚步有所放缓。

油脂市场,随着天气炒作高峰期的到来,美豆生长关键期对天气题材炒作的敏感度将会进一步增强,有助于美豆期价保持强势,对美豆油期价带来原料成本支撑较强。此外,市场资金继续看好美豆油期价,近期投机基金连续 6 周净做多,从资金角度支撑美豆油期价的强势。短期来看,国内豆油仍是跟涨国际市场为主,自身基本面驱动不强,关注国内油厂开工率下降后油厂豆油库存是否会迎来拐点,短期豆油期价走势跟随外盘,偏强格局不改,做多思路维持。

1. 产业动态

1)截至 2023 年 7 月 14 日的一周,巴西港口大豆报价继续上涨。帕拉纳瓜港口的大豆报价为每 60 公斤袋 146.27 雷亚尔(合 30.51 美元),比一周前的 142.27 雷亚尔上涨 2.8%,比 2022 年底的价格 184.43 雷亚尔(30.91 美元)下跌 20.7%。作为对比,过去三年巴西大豆价格连续上涨(2022 年+5.1%,2021 年+12.0%,2020 年+75.1%)。当周芝加哥期货交易所(CBOT)11 月大豆收于 1370.75 美分,比一周前上涨 4.0%。巴西全国谷物出口商协会(ANEC)的数据显示,巴西 7 月份大豆出口量估计为 1045.3 万吨,比一周前预期的 944 万吨提高了 100 万吨,也高于去年同期的 701 万吨,但是仍低于 6 月份的 1383 万吨。如果 7 月份出口预估成为现实,1 至 7 月份巴西大豆出口量将达到 7570 万吨,比去年同期的 6215 万吨高出 21.8%。

2)周五阿根廷媒体报道称,阿根廷政府在与国际货币基金组织谈判期间,开始和出口商们讨论启动新一轮大豆美元项目。据报道,阿根廷经济部与出口商进行了接触,但出口商表示不愿意接受特殊汇率的新计划;有关市场传言令当地市场交易低迷。周五报道称,过去几个小时里,政府和出口商中探讨了实施新的大豆美元汇率的可能性,这次的汇率将高于 350 比索,并且还包括葵花籽和玉米。根据不同的计算,该机制可带来约 40 亿美元的外汇收入。上次在 4 月 20 日到 5 月 31 日期间实施的大豆美元汇率项目带来了 51 亿美元的外汇收入。

3)巴西私人咨询机构 Safras & Mercado 周五发布了对下一年度巴西大豆的首次预测,预计产量将会再创历史新高。2023/2024 年度巴西大豆收成将创下 1.632 亿吨的新历史纪录,同比增长 4.5%。Safras 表示,2023/24 年度大豆种植面积将会增长到 4560 万公顷,推动产量提高。巴西 2023/24 年度大豆播种工作应于 9 月中旬开始,具体取决于降雨情况。

4)美国全国油籽加工商协会(NOPA)将在美国中部时间周一上午 11 点(北京周二凌晨零点)发布 6 月份压榨数据。分析师们预计,由于加工厂因季节性维护停工,6 月份的大豆压榨量可能放缓。NOPA 的会员企业占到美国大豆压榨量的 95%份额。分析师们平均估计 8 月份 NOPA 会员大豆压榨量为 1.70568 亿蒲,这一预测值要比 5 月份的 1.77915 亿蒲下降 4.1%,但是比 2022 年 6 月的压榨量 1.64677 亿蒲增长 3.6%,也将是历史同期最高纪录,突破了 2020 年 6 月份的前历史高点。这一估计意味着 6 月份的日均压榨量为 568.6 万蒲,低于 5 月份的 573.9 万蒲/日,也是 9 月份以来的最低日压榨量。分析师指出,更多加工商计划在 6 月停工,以便在 2023 年美国大豆收获之前进行季节性维护。分析师表示,由于长期存在的设备问题或其他问题,一些工厂无法按计划重新启动生产,进一步削弱了压榨量。分析师预测区间为 1.6558 亿蒲至 1.72763 亿蒲,中位数为 1.7140 亿蒲。分析师估计 6 月底 NOPA 会员企业的豆油库存为 18.16 亿磅,低于 5 月底的 18.72 亿磅,但是高于 2022 年 6 月底的 17.67 亿磅。预测范围 17.50 亿至 19.16 亿磅,中位数为 18.25 亿磅。

5)印度大豆加工商协会(SOPA)发布的 7 月份油籽供需报告显示,2022/23 年度(10 月到次年 9 月)印度大豆产量预计为 1241.1 万吨,与上月预估持平,比上年的 1188.9 万吨增加 4.4%。大豆结转库存估计为 251.5 万吨,与上月预估持平,高于上年的 183 万吨。由于供应增加,2022/23 年度印度大豆进口量将会降至 50 万吨,比上年的 55.5 万吨减少 9.9%。SOPA 表示,2022 年 10 月到 2023 年 6 月期间,印度大豆压榨量为 850 万吨,比上年同期的 625 万吨增加 36%;豆粕产量为 682.7 万吨,高于上年同期的 498.9 万吨;豆粕出口量为 156.6 万吨,远高于上年同期的 56.4 万吨;豆粕进口量只有 600 吨,远远低于上年同期的 45.9 万吨。截至 7 月 1 日,印度豆粕库存为 13.9 万吨,略高于上年同期的 12.9 万吨。

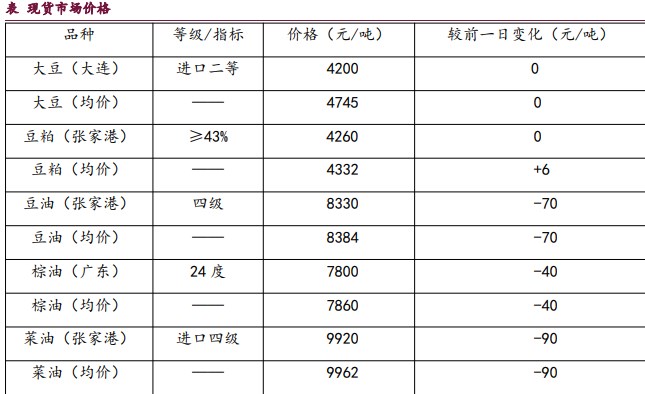

2. 现货价格表

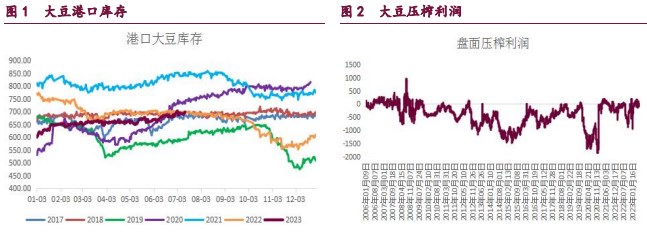

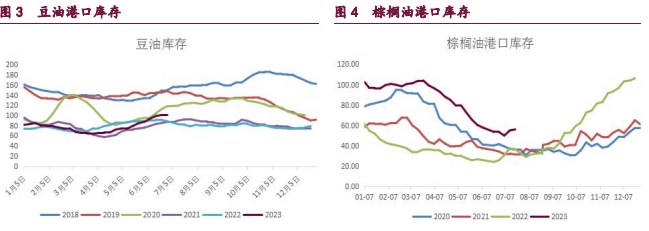

3. 相关图表