行情复盘

7月24日,豆粕期货主力合约收涨0.12%至4164.0元

持仓量变化

7月24日收盘,豆粕期货持仓量:-26079手至1252832手。

背景分析

豆类市场来看,目前天气炒作持续,短期国内外豆类油脂市场强势仍将持续,调整空间十分受限。同时,美豆出口创 6 个月新高也对美豆需求构成支撑,短期美豆期价有望保持震荡偏强运行格局。

后市展望

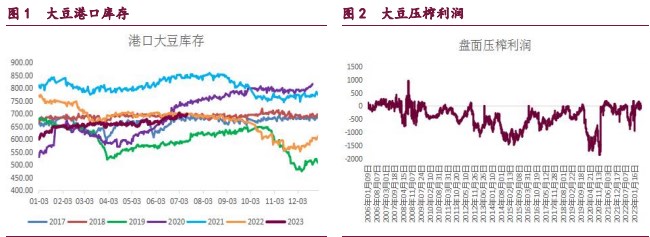

粕类市场来看,豆粕期价表现强于菜粕,随着有偿豆粕库存拐点显现,豆粕库存同比偏低继续支撑豆粕价格,短期豆粕期价有望在天气炒作和低库存的双重支撑下维持偏强运行。

研报正文

核心观点

今日豆类油脂期价迎来强势调整,豆类期价普遍迎来调整,豆一期价领跌。虽然近期降雨天气缓解了市场部分焦虑情绪,但还难以令土壤墒情出现实质性改善。

豆一期价连续 9 个交易日出现回落,上方承压于 5 日均线和 20 日均线压力;豆二期价震荡偏强,整体获得 5 日和 10 日均线两条均线支撑保持强势。

两粕期价走势略显分化,豆粕期价依托 5 日均线支撑震荡偏强,盘中冲高回落,盘中减仓 2.6 万手。菜粕期价连续第三日高位回落,承压于 5 日和 10 日均线交汇处。油脂调整幅度均超过 2%,资金继续移仓远月,豆油期价近月持续减仓;棕榈油下探 20 日均线支撑;菜籽油期价跌破 10 日均线支撑,多头形态尚未改变,保持多头思路。

豆类市场来看,目前天气炒作持续,短期国内外豆类油脂市场强势仍将持续,调整空间十分受限。同时,美豆出口创 6 个月新高也对美豆需求构成支撑,短期美豆期价有望保持震荡偏强运行格局。国内在进口大豆到港量居高不下的背景下,港口大豆库存或将继续攀升。

国内进口豆价格在跟随国际市场波动的同时,整体表现或将弱于国际市场,短期跟随性走势为主。国内外豆类整体强势仍在延续,做多为主。粕类市场来看,豆粕期价表现强于菜粕,随着有偿豆粕库存拐点显现,豆粕库存同比偏低继续支撑豆粕价格,短期豆粕期价有望在天气炒作和低库存的双重支撑下维持偏强运行。

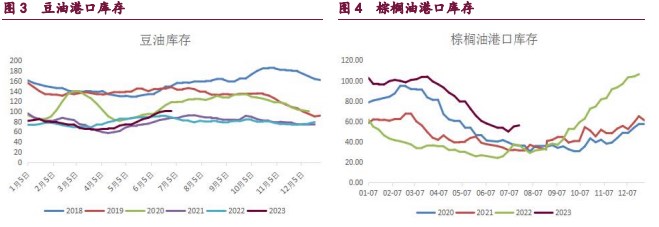

油脂市场,随着市场预期国内油脂库存可能继续回升,对国内油脂构成压力。内外盘油脂走势出现分化,短期外强内弱,但外盘强势对国内油脂市场的支撑仍在,也将制约国内油脂整体调整空间。

同时,关注油粕强弱关系变化,关注国内油厂开工率下降后油厂豆油库存是否会迎来拐点,短期豆油期价调整空间受限,偏强格局并未改变,做多思路维持。

1. 产业动态

1)在周一俄罗斯退出黑海谷物协议后,乌克兰出口正在面临严峻挑战。过去一年来,联合国斡旋的黑海协议使得乌克兰得以安全通过黑海走廊出口了近 3300 万吨谷物和其他食品。随着俄罗斯退出协议,也意味着不再为黑海航行的船只提供安全保障,这将迫使乌克兰转而通过内河、公路以及铁路出口大量粮食,而这一切都充满了挑战。

俄罗斯上周三宣布将所有前往乌克兰港口的船只视为潜在的军用物资船只,周四乌克兰也宣布对俄罗斯船只实施同样的做法。据分析机构 Agritel 公司首席分析师亚历山大·玛丽估计,黑海港口出口中断后,乌克兰每月的农产品出口能力从约 700 到 800 万吨减少到最多约 400 万吨。

目前乌克兰农户正在收获 2023 年谷物。去年乌克兰通过黑海港口出口了上年收获的近一半农作物。黑海出口中断给乌克兰谷物出口带来了一系列物流难题,将迫使该国只能能转向更长且成本更高的航线——主要是多瑙河。但是今年席卷欧洲南部的热浪正在降低多瑙河水位并限制出口能力,这将使谷物运输变得更加困难。陆路运输也面临挑战,因为波兰等五个东欧国家上周三宣布已经致函欧盟,要求继续禁止进口乌克兰谷物和油籽。

虽然波兰一直在外交上力挺乌克兰对抗俄罗斯,但是波兰表示乌克兰谷物涌入本国,对本国农户生计构成威胁。荷兰合作银行高级分析师迈克尔·马格多维茨表示,在乌克兰出口的选项中,多瑙河港口将成为首选。去年沿这条河运输的农作物数量已经从每月约 140 万吨增至 200 万吨。5 月和 6 月份,多瑙河的谷物运输量甚至超过了黑海谷物走廊,当时检查迟缓,导致通过走廊的船只减少。乌克兰从多瑙河可以直接运到附近的买家,也可以运到罗马尼亚的康斯坦察港口等枢纽,在那里装到更大的船上进行长途航行。

但是荷兰合作银行的马格多维茨指出,难点在于,较大船只无法在多瑙河上行驶,所以这条非常小的航道将会出现物流拥堵。席卷南欧的热浪使航运问题变得更加复杂。罗马尼亚水管理机构称,由于高温,罗马尼亚多瑙河水位比 7 月平均水位低了近 40%。虽然远高于去年创下的二十年低点,但下周水位可能进一步下降。

2)印尼棕榈油协会(GAPKI)的数据显示,5 月份印尼棕榈油产量和出口增长,而国内消费下降,导致库存升至 10 个月新高。2023 年 5 月份印尼棕榈油出口量为 223 万吨,较 4 月份增长 4.5%,较 2022 年 5 月份提高 15%。5 月份出口增幅最大的国家为印度(环比提高 105.1%),降幅最大的国家为欧盟 27 国(环比降低 22.5%)。今年头 5 个月的出口量为 1286.4 万吨,比 2022 年同期的 963.3 万吨提高 33.5%。5 月份的棕榈油产量为 508 万吨,较 4 月份的 452 万吨增长 12.4%。

5 月份的棕榈油产量包括毛棕榈油产量 463 万吨以及毛棕榈仁油产量 454,000 吨。今年头 5 个月印尼棕榈油总产量为 2287 万吨。5 月份国内棕榈油消费量降至 182 万吨,低于 4 月份的 190 万吨,同比降低 4.2%。5 月份用于生物柴油的棕榈油国内消费量为 69.6 万吨,低于 4 月份的 77.6 万吨,比去年同期降低 10.4%。

今年头 5 个月的棕榈油消费量为 911.4 万吨,比去年同期的 789.8 万吨提高 15.4%。其中用于生物柴油的用量为 380 万吨,同比提高 5%。GAPKI 称,5 月底印尼棕榈油库存达到 467 万吨,较 4 月份的 363 万吨增长 28.7%,创下 2022 年 7 月以来的最高库存。

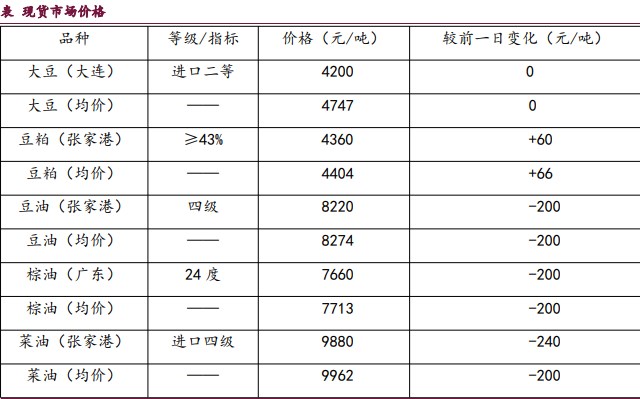

2. 现货价格表

3. 相关图表