行情复盘

7月27日,菜籽粕期货主力合约收涨0.16%至3720.0元

持仓量变化

7月27日收盘,菜籽粕期货持仓量:-18764手至414341手。

背景分析

豆类市场来看,交易商继续关注黑海地区的紧张局势。美国中西部大豆主产区气温升高,加剧作物干旱压力。国内豆粕期价整体表现偏强。

后市展望

短期豆粕期价走势受到地缘局势,外盘天气炒作和国内库存拐点双重因素支撑,保持偏强运行姿态,仍是易涨难跌走势,多头思路维持。

研报正文

核心观点

今日(7月27日)豆类油脂期价强势依旧,豆一期价冲高回落,承压于 5 日均线。豆二期价高开高走,盘中再创新高,依托 5 日均线保持多头形态。

两粕期价走势略显分化,豆粕期价依托 5 日均线支撑高开高走,期价再创新高,保持多头进攻形态。

菜粕期价冲高后大幅回落,收于 5 日和 10 日均线之间,波幅收窄,表现弱于豆粕。油脂震荡偏强,资金继续移仓远月,豆油期价再创新高,期价收于 5 日均线上方;棕榈油高开低走,最终收于 5 日均线上方;菜籽油期价冲高回落,最终收于 5 日均线附近,伴随小幅减仓 1.5 万手,多头形态尚未改变,保持多头思路。

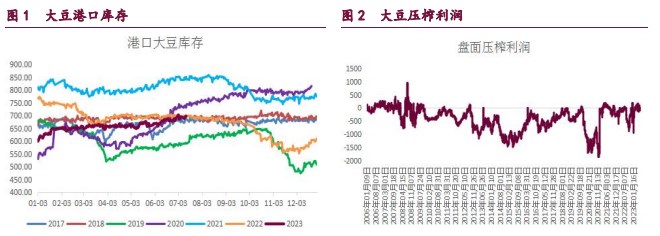

豆类市场来看,交易商继续关注黑海地区的紧张局势。美国中西部大豆主产区气温升高,加剧作物干旱压力。国内豆粕期价整体表现偏强。虽然终端采购积极性并未出现显著恢复,但由于油厂豆粕库存迎来拐点,进入被动去化阶段,油厂豆粕库存水平同比偏低对豆粕价格构成支撑。

短期豆粕期价走势受到地缘局势,外盘天气炒作和国内库存拐点双重因素支撑,保持偏强运行姿态,仍是易涨难跌走势,多头思路维持。

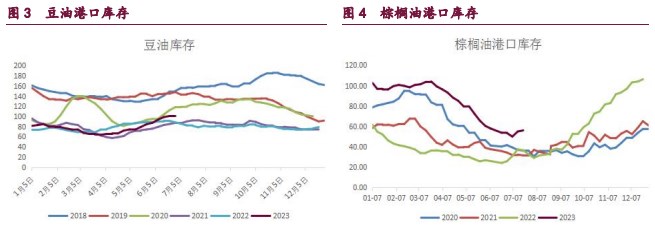

油脂市场,南部半岛棕榈油压榨商协会(SPPOMA)昨日发布的数据显示,2023 年 7 月 1-25 日马来西亚棕榈油产量环比增长 2.10%,涨幅低于市场预期,一定程度上支撑期价。

不过,印尼棕榈油的报价比马来西亚低 30 至 40 美元,打压对马来西亚棕榈油需求。此外,市场密切关注厄尔尼诺的发展可能给东南亚棕榈油产量带来的不利影响。国内棕榈油库存出现低位拐点,未来将呈现季节性的累积趋势,关注后期棕榈油进口到港节奏。短期棕榈油跟随国际市场,维持强势格局。

1. 产业动态

1)农业气象学家称,本周美国中西部部分地区将迎来今年最具挑战性的天气。气象预测显示,本周一些地区的气温将高达 100 华氏度(37.8 摄氏度),降雨很少,这可能导致作物状况恶化,玉米种植带西南部的风险最大。

美国农业部气象学家布拉德·里皮表示,南部和西南部的高温将在本周中进入中西部地区。今年生长季节远非完美,但是 7 月份以来作物状况整体改善。上周美国干旱监测报告显示,55%的玉米和 50%的大豆处于干旱地区,作为对比,6 月最后一周约 70%的玉米和 63%的大豆处于干旱地区。

里皮表示,目前最大的问题是干旱。干旱在 6 月下旬达到峰值;自那之后,一些地区的旱情明显缓解。但是现在将首次出现干旱和今年迄今最高气温并存的情况。

2)巴西帕拉纳瓜港务局周二称,2023 年上半年巴西第二繁忙港口――帕拉纳瓜港口的出口总量达到 1110 万吨,创下 50 年来同期最高值。该港务局的官员表示,今年上半年港口的谷物装运量大幅增长,尤其是大豆出口增长 22.4%,达到 650 万吨,因为今年巴西大豆产量达到创纪录水平。

上半年大豆出口占到该港出口量的近 60%。豆粕占到近 24%,玉米约占 17%。巴西出口的大部分大豆都运往中国。由于今年阿根廷大豆歉收,因此巴西也向阿根廷销售了大量大豆。

2023 年巴西玉米产量也将达到创纪录水平。传统上,巴西的大部分玉米将在下半年出口,在全球市场上与美国产品竞争。分析师称,乌克兰供应面临中断,加上去年 12 月中国批准进口巴西玉米,提高了今年全球买家对巴西玉米的需求。

帕拉纳瓜港务局表示,上半年的业绩也反映出港口效率提高。船只平均停泊时间从去年 6 月的 2.84 天降至今年 6 月的 2.35 天,平均装运速度从大约 817 吨/小时上升到约 1088 吨/小时。

3)阿根廷农业部发布的报告显示,阿根廷农户销售大豆的步伐迟缓。截至 7 月 19 日,阿根廷农户预售了 1,142 万吨 2022/23 年度大豆,比一周前增加了 7 万吨,低于去年同期的 2,088 万吨。作为对比,之前一周销售 12 万吨。

阿根廷农户还累计销售了 3,687 万吨 2021/22 年度大豆,比一周前高出 1.1 万吨,低于去年同期的 4,118 万吨。作为对比,之前一周销售 1.0 万吨。就新季大豆而言,阿根廷农户预售 53 万吨 2023/24 年度大豆,比一周前高出 4 万吨,低于去年同期的 89 万吨。作为对比,之前一周销售 8 万吨。7 月 12 日,美国农业部预测 2022/23 年度阿根廷大豆产量为 2500 万吨,和上月预测持平。7 月 12 日,罗萨里奥谷物交易所预计 2022/23 年度阿根廷大豆产量为 2000 万吨,低于之前预期的 2050 万吨,比 2021/22 年度的 4330 万吨低了 53.8%。

5 月 18 日布宜诺斯艾利斯谷物交易所预计大豆产量为 2100 万吨,比上年产量减少 51.5%。由于阿根廷通胀高企(今年迄今通胀率高达 108.8%),加上货币存在持续贬值预期,阿根廷农户不愿出售大豆,将大豆作为抵御比索走软的硬通货。

阿根廷农户销售大豆获得的是比索收入,因此比索贬值意味着持有大豆要比持有比索更划算。阿根廷政府曾在 2022 年 9 月 5 日到 30 日期间实施 200 比索兑 1 美元的大豆销售特别汇率,在 2022 年 11 月 28 日到 12 月 31 日期间实施 230 比索兑 1 美元的大豆销售汇率,在 4 月 10 日到 5 月 31 日期间实施 1 美元兑换 300 比索的大豆汇率,以鼓励农户加快销售大豆,补充国内枯竭的外汇储备。

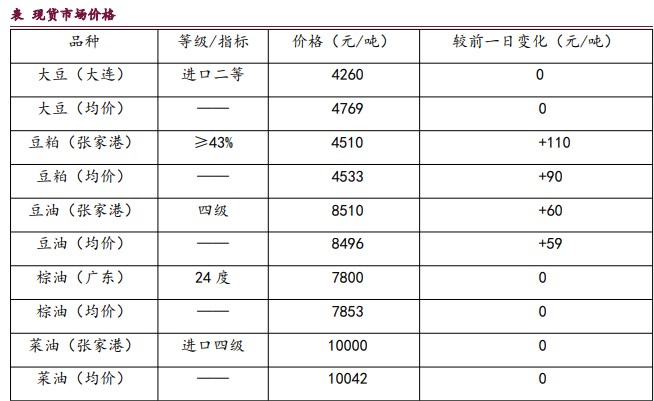

2. 现货价格表

3. 相关图表