资金流向

7月27日收盘,燃料油期货资金整体流出9114.34万元。

行情复盘

7月27日收盘,燃料油期货主力合约收涨0.51%至3365.0元。

期货市场

新加坡高硫380燃料油折盘价3521元/吨,FU2309收盘价为3355元/吨,基差为166元,期货贴水现货;偏多。

背景分析

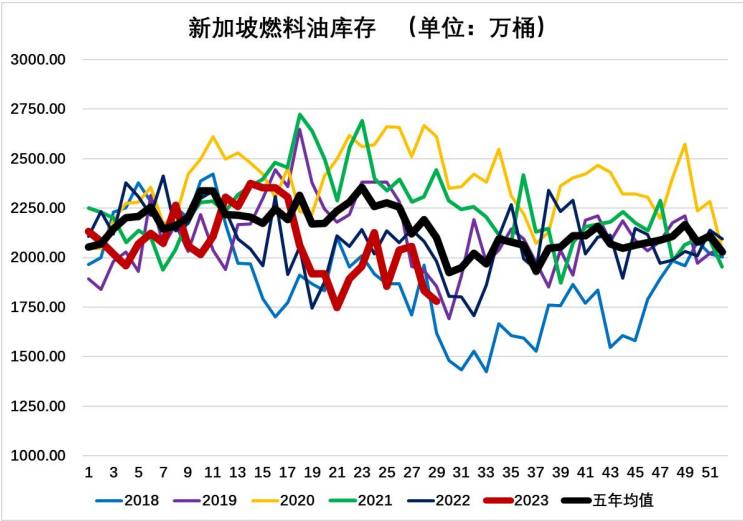

新加坡高低硫燃油库存1781万桶,环比前一周减少2.94%,库存仍在5年均值下方运行;偏多。

研报正文

【每日观点】

1、基本面:成本端原油企稳回升,对燃油驱动走强;俄罗斯高硫燃油至亚洲出口量下滑,新加坡供给压力减弱;中、美炼厂进料需求保持旺盛,中东、南亚夏季发电需求季节性旺季;偏多。

2、基差:新加坡高硫380燃料油折盘价3521元/吨,FU2309收盘价为3355元/吨,基差为166元,期货贴水现货;偏多。

3、库存:新加坡高低硫燃油库存1781万桶,环比前一周减少2.94%,库存仍在5年均值下方运行;偏多。

4、盘面:价格在20日线上方运行,20日线向上;偏多。

5、主力持仓:主力持仓净多,多减;偏多。

6、预期:原油价格回升,燃油基本面平稳向好,短期燃油预计震荡偏多运行为主。

【影响因素总结】

利多:

1、OPEC会议决定坚持减产至2024年底,沙特7-8月自愿额外减产100万桶/日,俄罗斯在8月将减少50万桶/日原油出口。

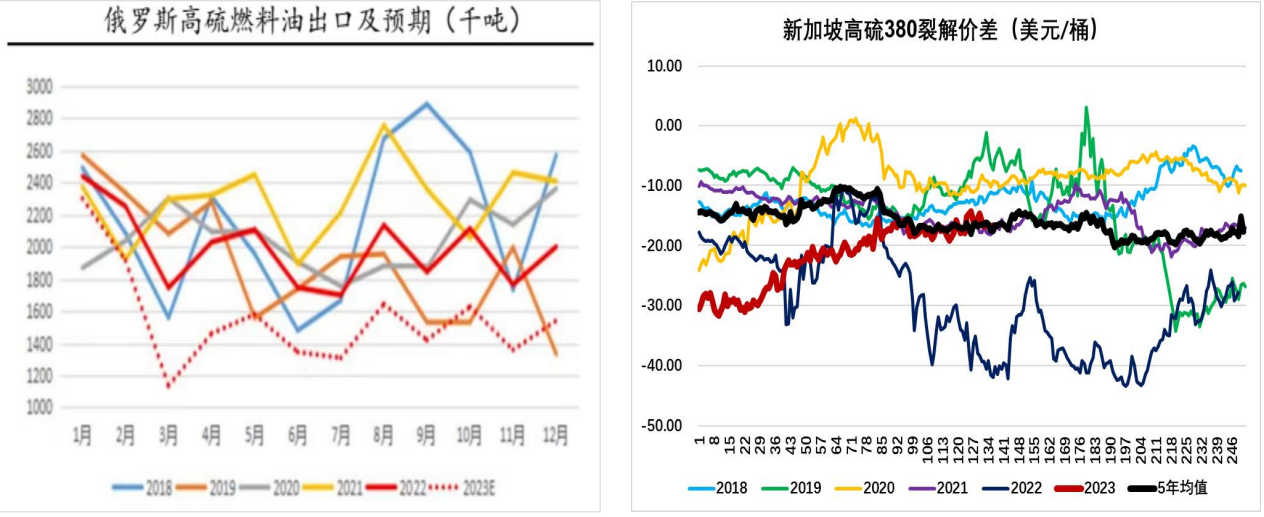

2、俄罗斯炼厂中长期预期开工率下滑,高硫燃油转移出口至亚太的贸易量明显下降,对新加坡的供给压力持续减轻。

3、中东、南亚电厂采购高硫燃料油发电需求步入旺季。

利空:

1、欧盟对俄成品油制裁,但欧洲从中东和亚洲扩大柴油进口,柴油供给紧张不及预期,对低硫生产分流作用不明显。

2、亚太地区日韩等国采购低硫燃油发电处于淡季,低硫发电需求疲弱;低硫船用需求表现一般。

3、煤炭和液化天然气等可选择燃料价格走低,夏季发电设施对高硫燃料油的需求季节性或不如预期。

【主要逻辑和风险点】

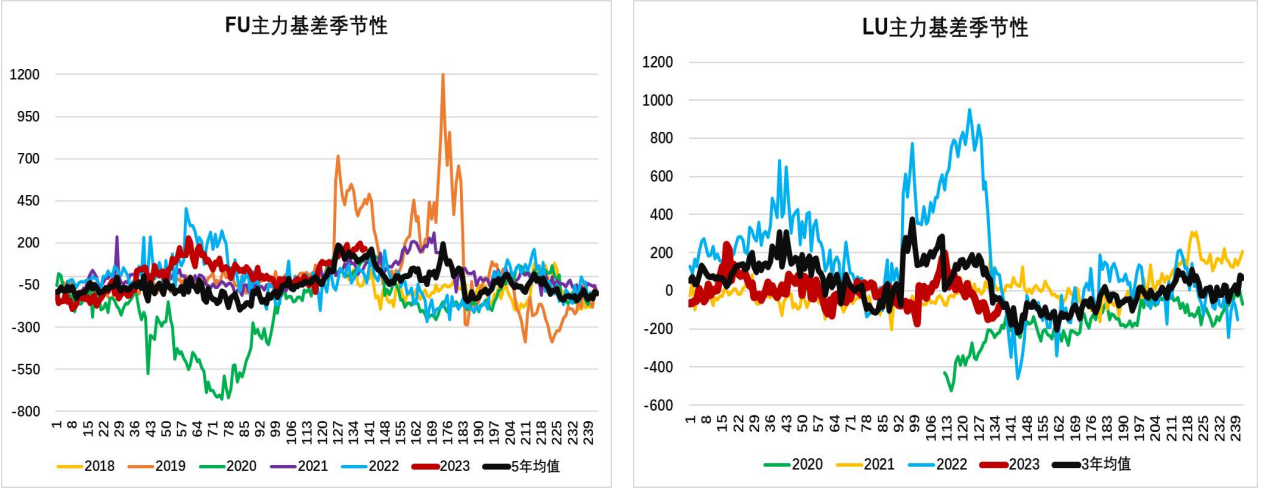

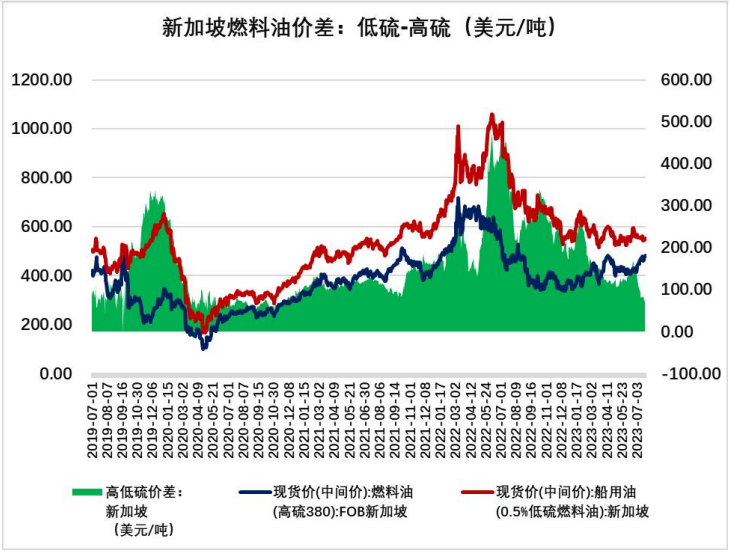

1、主要逻辑:成本端原油企稳回升,对燃油单边驱动较强;高低硫燃油基本面维持分化,高硫仍强于低硫,预计中长期LU-FU价差仍将维持收敛趋势。

2、风险点:美联储加息超预期、俄罗斯高硫出口增加。

【一、燃油期货行情】

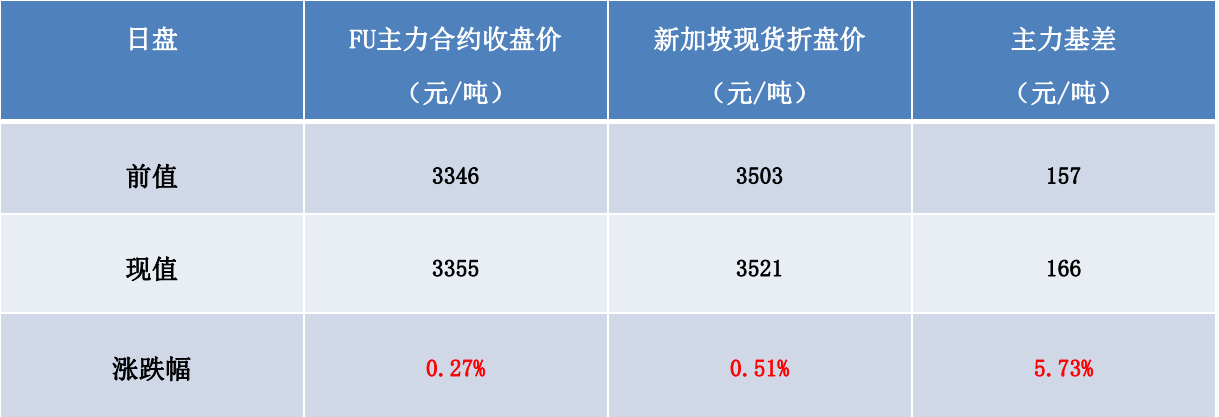

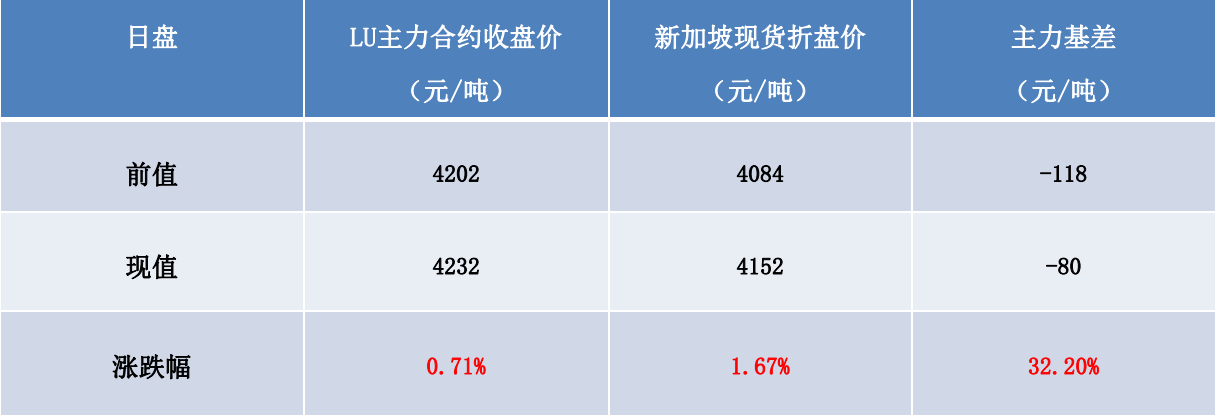

【主力基差】

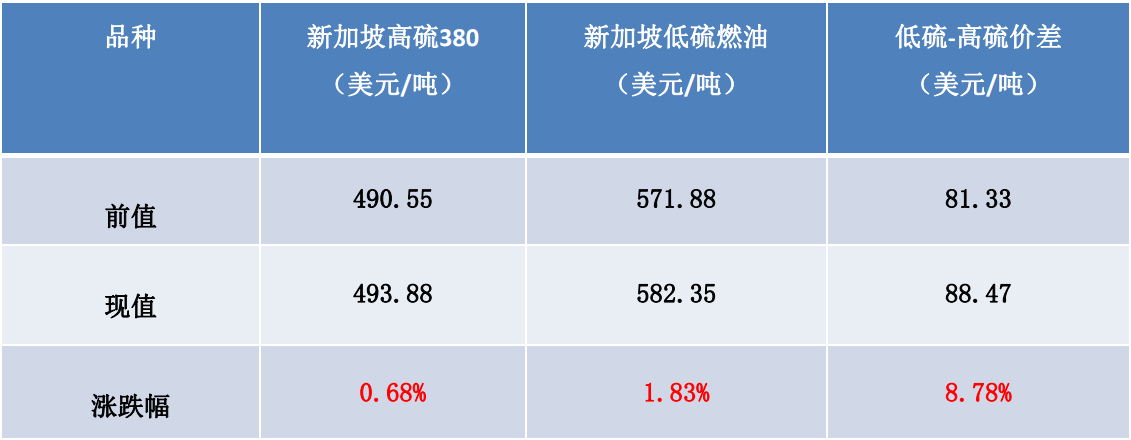

【二、新加坡燃料油现货行情】

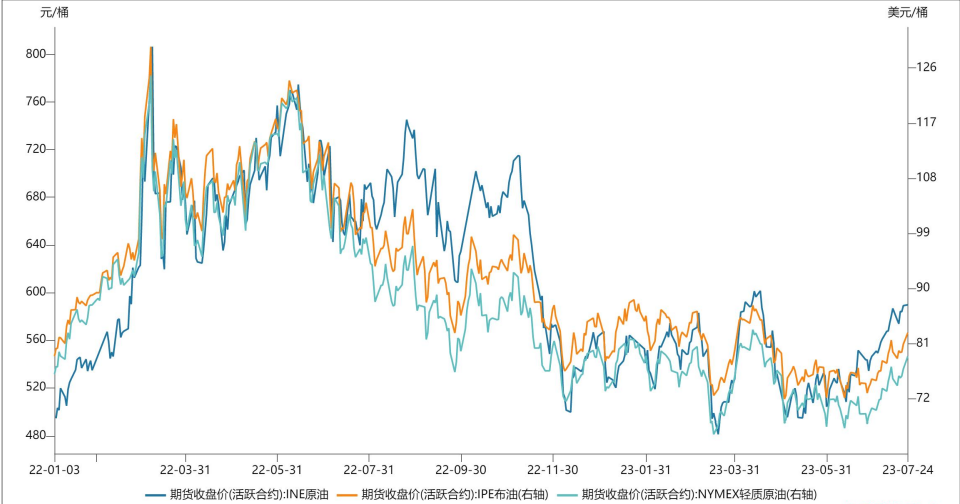

【三、成本端原油行情】

近期成本端原油价格企稳回升,对燃油单边驱动偏强。

【四、燃油基本面分析】

(一)库存:新加坡燃料油库存

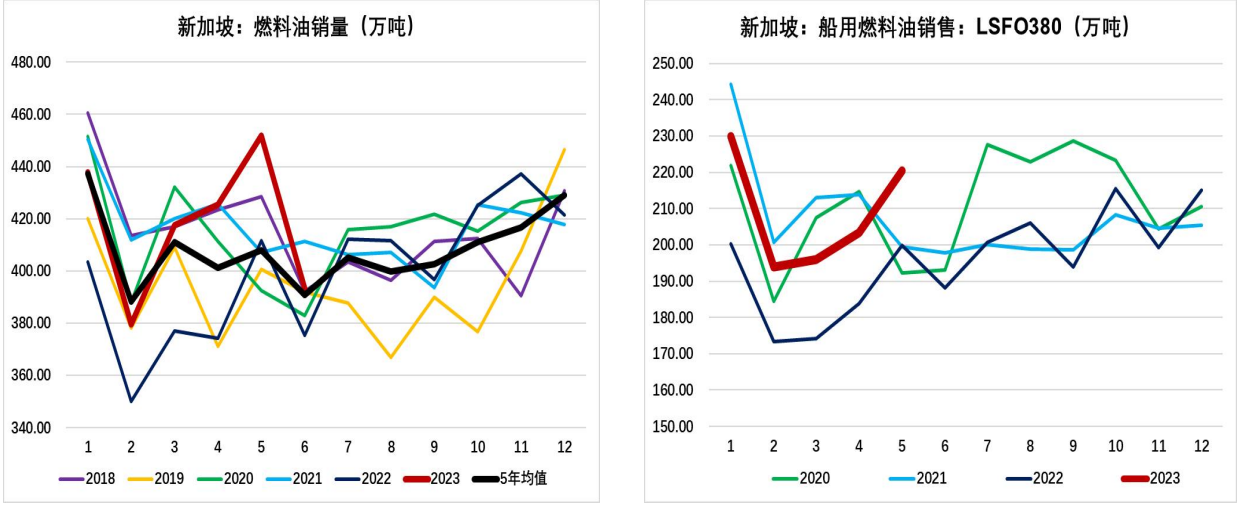

新加坡高低硫燃油库存1781万桶,环比前一周减少2.94%,库存仍在5年均值下方运行。

(二)高低硫燃油供给

高硫:

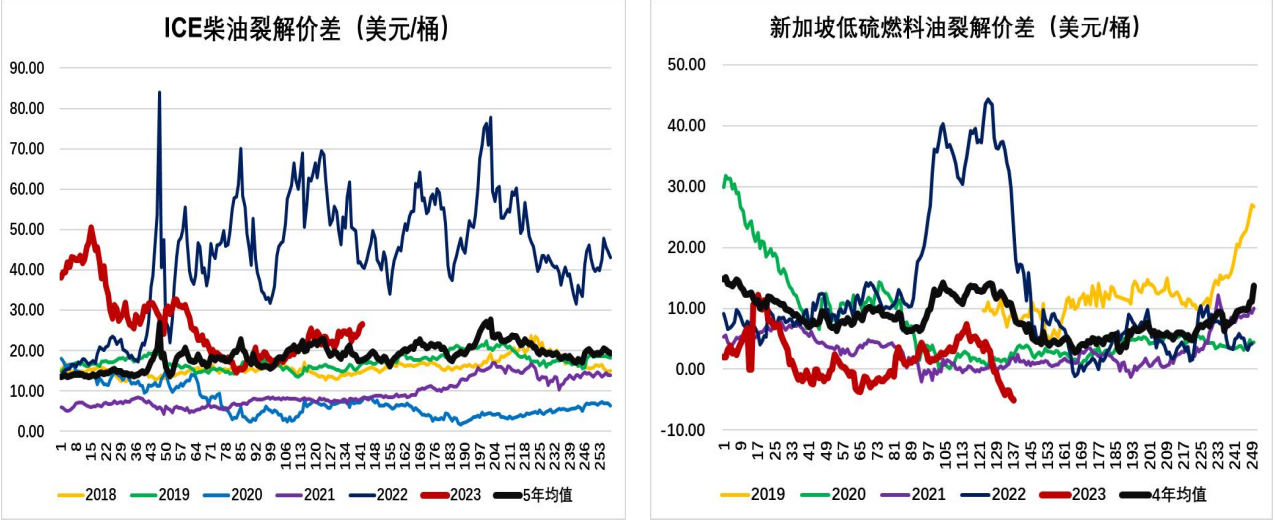

OPEC坚持减产,全球高硫燃油产出下滑;西方制裁下,俄罗斯高硫燃油出口受阻,中长期随着俄炼厂开工率下滑,新加坡供给压力减轻,裂解价差持续上行。

低硫:

欧盟对俄成品油制裁,欧洲从中东和亚洲扩大柴油进口,目前欧洲的柴油供给维持偏宽松,对低硫生产的分流作用不明显。

(二)低硫燃油需求

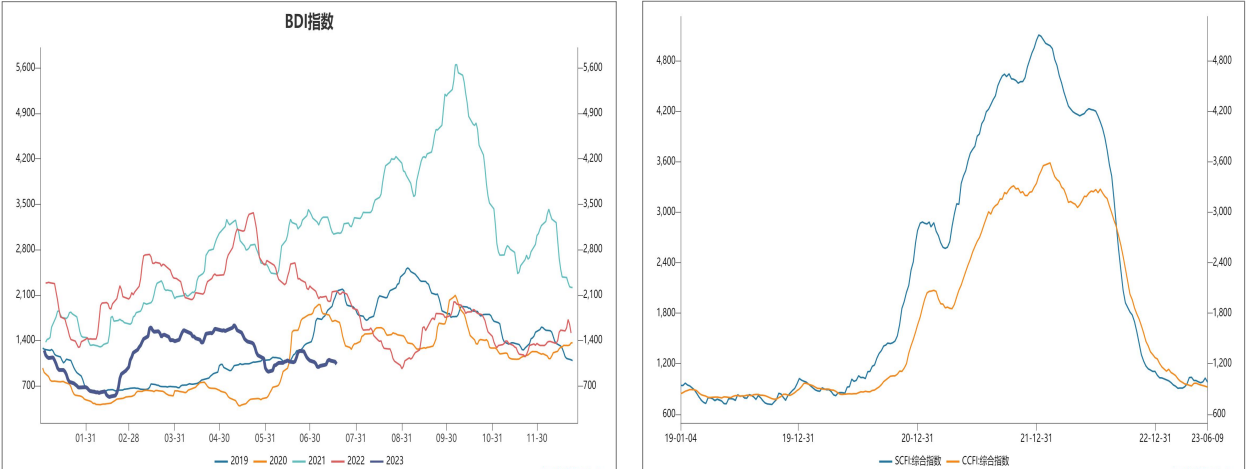

全球航运活动疲弱,低硫船用燃油消费低迷。

(三)高硫燃油需求

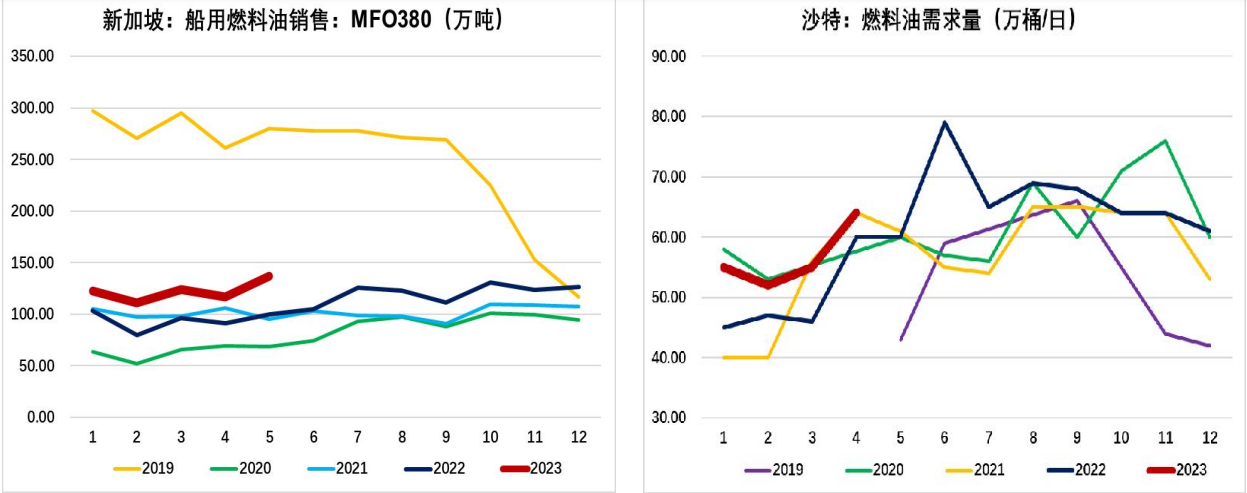

1、船用需求、发电需求

新加坡高硫船用油需求刚性;中东、南亚地区发电厂需求处于旺季,整体高硫需求保持旺盛。

2、炼厂进料需求

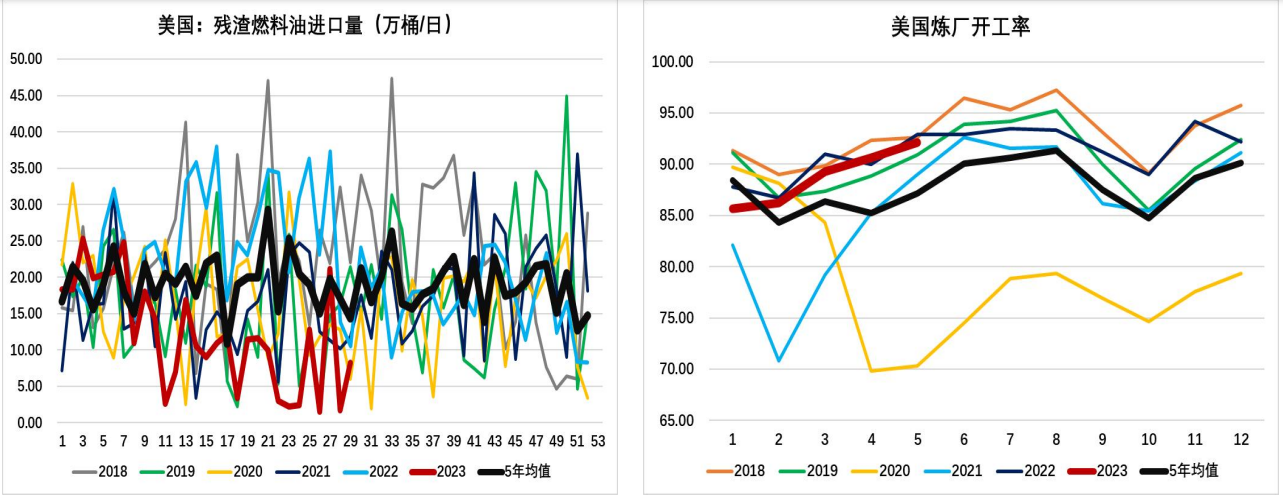

美国炼厂开工率季节性回升,叠加高硫燃油的经济性仍存,预计对高硫燃油的进料需求将企稳回升。