行情复盘

8月16日,甲醇期货主力合约收跌2.73%至2356.0元。

资金流向

8月16日收盘,甲醇期货资金整体流出1.19亿元。

现货市场

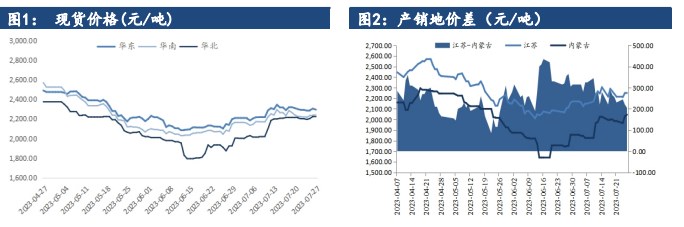

太仓甲醇市窄幅下滑,现货价格参考2335-2340。8月下旬纸货参考价格 2330-2345,9 月下旬纸货参考商谈在2350-2360。

背景分析

宏观面,美 7 月零售环比创年内最大升幅度,通胀数据抬头助推加息预期,利空风险资产,国内超预期降息 15 个基点以刺激消费和投资,当前市场主体仍信心不足。

研报正文

一、行情回顾与展望

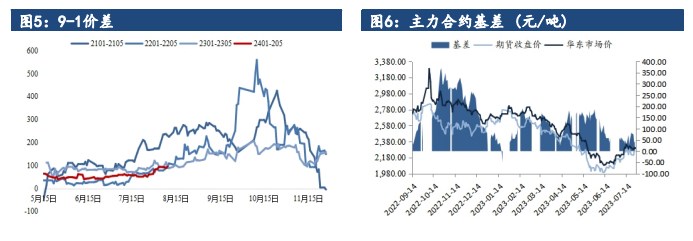

MA 主力 01 收跌,截至午盘收盘,主力合约01 收于2356 元/吨,较前一交易日下跌 2.73 个百分点,放量增仓,基差走强。

现货市场,太仓甲醇市窄幅下滑,现货价格参考2335-2340。8月下旬纸货参考价格 2330-2345,9 月下旬纸货参考商谈在2350-2360。

宏观面,美 7 月零售环比创年内最大升幅度,通胀数据抬头助推加息预期,利空风险资产,国内超预期降息 15 个基点以刺激消费和投资,当前市场主体仍信心不足。

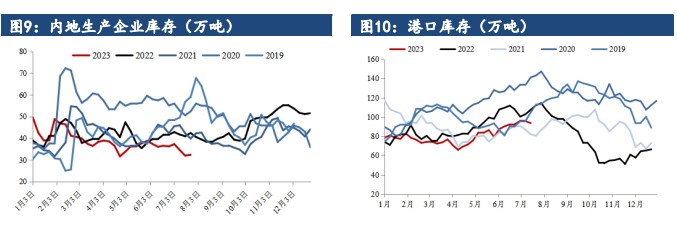

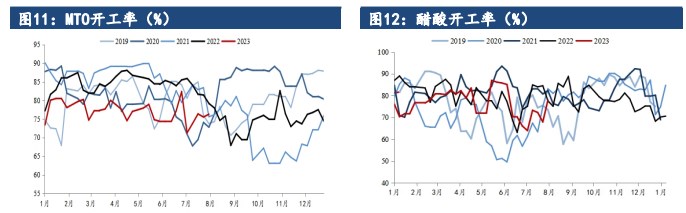

产业端,国内甲醇整体开工负荷继续环比回升,下旬至月底有延长中煤、奥维乾元等装置重启恢复,斯尔邦已开车出产品,港口累库趋势不变但受下游改善带动,压力环比减轻,青海盐湖甲醇及烯烃计划近日同步重启,宁夏宝丰计划月底投产,关注投产进度。

成本端,旺季采购临近尾声,电厂库存维持高位,西南降雨充沛,水电替代作用改善,当前沿海电厂日耗高位,港口市场下行短期跌幅有限。整体来看,甲醇基本面呈现供需双增,博弈持续,短期宽幅震荡。

二、行业要闻

午盘收盘,国内期货主力合约多数下跌,甲醇、玉米、沪锌、淀粉跌超2%。涨幅方面,棕榈油、纯碱、螺纹钢涨超1%。

江苏太仓甲醇市场基差偏强,成交尚算良好。午盘太仓现货参考报价2340-2345 元/吨附近出库现汇,基差参考09 合约+15~+20 元/吨附近;8下实单基差略强至+15 元/吨;9 下实单基差强至+33~+35 元/吨,10下基差参考 01 合约-15~-20 元/吨。常州地区甲醇江阴地区参考2400 元/吨现汇出罐,场内可售货源几无;国产送到理论价格参考2460-2470 元/吨附近;张家港地区部分主流商家报盘参考 2375 元/吨现汇出罐,基差参考+50元/吨附近,基差继续走强,上午出货尚可。南通地区主流商家甲醇参考2375元/吨出库现汇,出货尚可。宁波地区甲醇主要一手商报盘稳至2400-2410元/吨出库现汇,成交尚算良好。

工业和信息化部批准《工业用导电和抗静电橡胶板》等412 项行业标准。其中,化工行业 55 项、黑色冶金行业 18 项、有色金属行业1 项、建材行业 3 项、机械行业 38 项、轻工行业 68 项、纺织行业7 项、兵工民品3项、电子行业 53 项、通信行业 166 项。批准《肥料级磷酸二氢钾》等2项行业标准修改单。

其中,石化行业 1 项、黑色冶金行业1 项。批准《海藻酸类肥料》等 11 项行业标准外文版。其中,化工行业9 项、轻工行业1 项、纺织行业 1 项。批准《甲醇气体检测报警器校准规范》等122项行业计量技术规范。

其中,石化行业 25 项、有色金属行业5 项、建材行业14 项、机械行业 24 项、轻工行业 7 项、纺织行业9 项、兵工民品行业10项、电子行业 18 项、通信行业 10 项。现予公布。行业标准修改单自发布之日起实施。

美国 7 月 CPI 略低于市场预期。美国 7 月CPI 同比上涨3.2%,低于预期3.3%;CPI 环比上升 0.2%,符合预期,与前值持平。7 月核心CPI 同比上涨 4.7%,符合预期,低于前值 4.8%;核心CPI 环比上升0.2%,符合预期,与前值持平。

8 月 15 日,中国人民银行官网发布消息称:为对冲税期高峰等因素的影响,维护银行体系流动性合理充裕,2023 年8 月15 日人民银行开展2040亿元公开市场逆回购操作和 4010 亿元中期借贷便利(MLF)操作,其中MLF 中标利率 2.5%,较此前 2.65%下调 15 个基点。这已是年内第二次降息。6 月 15 日,央行开展 2370 亿元一年期MLF 操作,利率2.65%,较前一个月下调 10 个基点。

三、数据概览