行情复盘

9月20日,原油期货主力合约收跌1.41%至690.7元。

资金流向

9月20日截至下午15:00收盘,原油期货资金整体流出1.63亿元。

背景分析

美国商业原油库存仍有累库,OECD 美洲地区的需求预计将出现最大幅度的增长,沙俄方表示对自愿减产决定进行审查,以考虑进一步减产或增产。

后市展望

无论商业原油库存还是成品油均已连续去库超过两个月,结合美国当前强劲的经济走势以及未来原油供需情况,预计四季度美商业原油库存有望继续维持偏低水平,油价预计将维持高位震荡为主。

研报正文

摘要/观点:

宏观层面,美国8月消费者物价指数(CPI) 同比上涨 3.7%,稍高于市场预期3.6%,市场预期 11 月份有较大的概率再一次加息,从供需角度来看 沙特和俄罗斯超预期持续减产,油市存供应偏紧预期加上美国商业原油库存连续累库提振市场信心。需求端来看,美国经济仍具有较强初性,中国经济逐浙复苏,原油需求仍非常旺盛,原油四季度高位震荡为主。

一、宏观层面

美国劳工部发布最新数据,8 月消费者物价指数(CPI)同比上涨 3.7%,较前值 3.2%反弹 0.5 个百分点,预期值为3.6%,该指标曾于去年 6 月达到峰值 9%。环比来看,8 月CPI 上涨0.6%,符合预期,较前值 0.2%也显著提速。

剔除波动性较大的食品和能源价格后,8 月核心CPI同比上涨4.3%,预期值为 4.3%,前值为 4.7%;环比来看,8 月核心CPI涨幅为 0.3%,预期值和前值均为 0.2%。

分项来看,汽油成为 8 月美国物价上涨的最主要力量,贡献了整体价格的逾五成涨幅,该分项环比涨幅达10.6%;权重超过三分之一的住房分项也仍是价格上涨的重要推手,该分项连续第40个月录得上涨,8 月环比上涨 0.3%,同比涨幅为7.3%;上月,整体能源价格环比大涨 5.6%,食品价格涨幅持平于0.2%,只有二手车以及除食品和能源以外的商品价格在降价之列,二手车价格环比下降1.3%。

ISM 公布的数据显示,美国 8 月ISM 制造业指数上升至47.6,创六个月新高,虽然仍位于萎缩区间,且为连续10 个月萎缩,但数据表明制造业在疲软的水平趋于稳定,萎靡状况不再恶化。

ISM 公布的数据显示,美国 8 月ISM 非制造业超预期,达到54.5,创下六个月高位,高于媒体调查的所有预测。其中,招聘和订单分项指标显著回升,投入成本也加速上涨。美国8 月ISM 非制造业意外显著好于预期,突显了消费者需求和整体经济持续强劲。非制造业是美国经济的最大组成部分,在经济中占有主导地位。家庭支出的持久性支持了额外的就业,并增加了美国能够避免经济衰退的希望。

美联储 9 月议息会议在即,绝大部分交易员仍然预期该央行将按兵不动。据芝商所利率观察工具(FedWatch Tool)的数据,本月利率维持不变的概率为 95%,11 月进一步加息的概率将走高。

二、供应层面

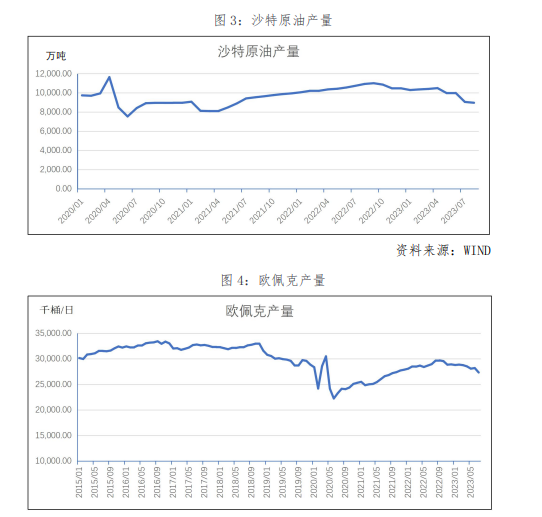

9 月 5 日,据沙特媒体报道称,为达到“稳定油价”,沙特将延续其 100 万桶/日减产措施 3 个月,沙特日产量保持在900万桶左右,为几年来的最低水平。沙特方面还表示,将每月对自愿减产决定进行审查,以考虑进一步减产或增产。此外,俄罗斯副总理诺瓦克也表示,俄罗斯将继续自愿减少 30 万桶/日的石油供应至12 月底,并也将每月对自愿减少石油出口的决定进行审查,以考虑进一步减少产量或增加产量的可能性,具体取决于全球市场的情况。

OPEC 报告显示,尽管美国对伊朗的制裁依旧且沙特自愿减产,但受到伊朗产量反弹的推动,8 月份OPEC 国家石油产量增长。报告称,8 月份 OPEC 石油产量增加 11.3 万桶/日,达到2745万桶/日,其中伊朗和尼日利亚的产量增幅最大。

此外俄罗斯副总理诺瓦克(Alexander Novak)周二在一份声明中表示,俄罗斯将把自愿减产 30 万桶/日的决定延长至今年年底,以“保持石油市场的稳定与平衡”。

美国能源信息署数据显示,截止9 月8 日当周,美国原油日均产量 1290 万桶,比前周日均产量增加10 万桶,比去年同期日均产量增加 80.0 万桶;截止 9 月 8 日的四周,美国原油出口量日均309万桶,比前周每日出口量减少 184.2 万桶,比去年同期日均出口量减少42.5万桶,过去的四周,美国原油日均出口量420.2 万桶,比去年同期增加 11.4%。

三、原油需求

在经合组织(OECD)地区,预计2023 年石油需求将增加120万桶/日,平均达到 4612 万桶/日。其中,OECD 美洲地区的需求预计将出现最大幅度的增长,主要由美国带动,受到喷气燃料需求增长和汽油需求扩大的推动。轻质馏分也预计将支撑今年的需求增长。

预计在 2023 年第三季度,美国经济增长将保持正向发展。美国经济预计将继续受益于私人家庭消费的强劲支持,这是由于劳动力市场持续紧张以及稳定强劲的可支配收入水平所推动。在石油需求方面,预计美国驾车活动将在未来几个月逐渐下降,符合季节性的规律。但航空旅行预计将保持稳定。因此,交通燃料—汽油和喷气燃料预计将继续推动增长。据此,预计 2023 年第三季度石油需求将同比增加215万桶/日。然而,制造业活动持续疲软可能会影响对工业燃料的需求,特别是柴油燃料。

在非经合组织地区,预计 2023 年总体石油需求将增加约230万桶/日,平均达到 5594 万桶/日。在2023 年,交通和工业燃料需求稳步增长,得益于中国及其他非经合组织地区的活动复苏,预计将推动该地区的需求增长。

预计中国经济增长在 2023 年将保持稳固。由于通胀几乎为零,中央政府和中国人民银行可能会采取近期刺激措施,以促进消费,支持经济复苏。OPEC 预计 2023 年第三季度石油需求将同比增加90.2万桶/日,第四季度同比增加 59.1 万桶/日,略低于上半年强劲的同比增长。总体而言,预计 2023 年中国的石油需求将增长97万桶/日。

OPEC 预计全球原油市场四季度将面临超过300 万桶/日的供应缺口,可能会成为十多年来最大供应不足;次日,国际能源署(IEA)警告称,沙特和俄罗斯持续削减石油供应将造成“供应严重短缺”,可能引发价格再度急剧波动。

四、库存

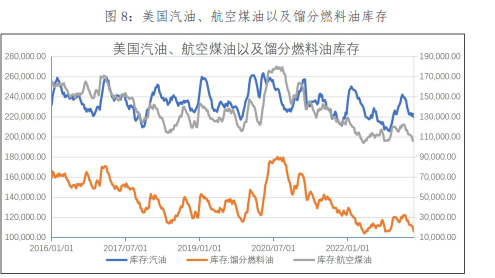

美国上周 EIA 原油库存增加 395.5 万桶,预期减少191.2万桶,前值减少 630.7 万桶;汽油库存增加556.1 万桶,预期增加23.7万桶,前值减少 266.6 万桶;馏分油库存增加391.1 万桶,预期增加130.3 万桶,前值增加 67.9 万桶。此外,库欣地区原油库存继续减少 245 万桶;战略石油储备增加 29 万桶。

近期的美国商业原油库存虽有累库,但从图7 可以看出无论商业原油库存还是成品油均已连续去库超过两个月,结合美国当前强劲的经济走势以及未来原油供需情况,预计四季度美商业原油库存有望继续维持偏低水平,油价预计将维持高位震荡为主。