行情复盘

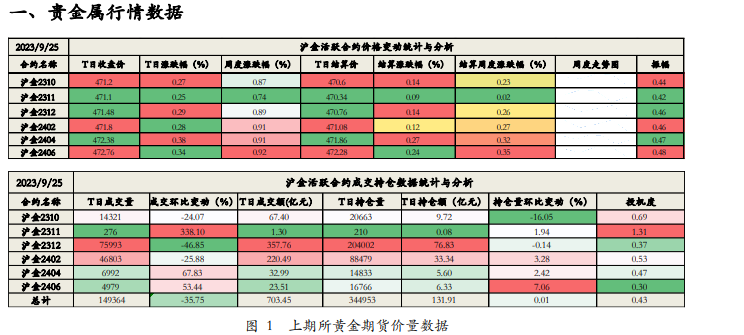

9月25日,沪金期货主力合约收涨0.29%至471.48元。

操作建议

国庆假期前不建议追涨国内贵金属,应该等待调整的低吸机会或节后再做多单。

现货市场

截止 17:00,现货黄金整体在 1920-1927.2 美元/盎司区间震荡略偏弱运行,国内贵金属因为人民币汇率走势震荡偏强运行,沪金涨 0.29%至 471.48 元/克。

背景分析

美国财政预算方案仍未通过,美国通胀因原油价格 上涨和低基数效应而延续反弹行情,但是非结构性上涨,核心通胀依然偏下行,美国经济虽有 韧性但仍偏下行,美国高利率影响将会继续显现。

研报正文

【行情复盘】

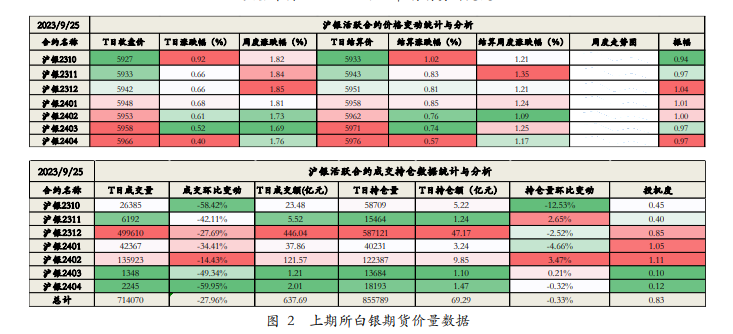

美国财政预算方案仍未通过,政府停摆的风险加大,美元指数和美债收益率表现偏强,国际贵金属承压偏弱运行。截止 17:00,现货黄金整体在 1920-1927.2 美元/盎司区间震荡略偏弱运行, 小幅下跌;现货白银整体在 23.39-23.64 美元/盎司区间震荡偏弱运行,跌幅接近 0.5%。

国内贵金属因为人民币汇率走势震荡偏强运行,沪金涨 0.29%至 471.48 元/克,沪银涨 0.66%至 5942 元/千 克。

【重要资讯】

美联储理事鲍曼表示,可能需要继续加息,以实现 2%通胀目标;需要重申,货币政策并没有处于预设模式。波士顿联储主席柯林斯表示,美联储未来加息的可能性肯定还存在;经济具有 韧性,实现软着陆的道路拓宽。

美联储讲话官员均强调了再度加息的可能性,但是美国 9 月 PMI 数据表现略偏弱,使得经济软着陆预期有所降温。

【交易策略】

贵金属内外盘走势分化明显,伦敦金现再度回到 1930 美元/盎司(沪金 470 元/克)下方, 下方关注 1900 美元/盎司支撑(465 元/克);上方关注 1940-1950 美元/盎司(475 元/克),核心阻 力位为 2000 美元/盎司(480-490 元/克)。

白银再度回到 23 美元/盎司(沪银涨至 5900 元/千克上 方)上方,上方关注 25 美元/盎司(6100 元/千克)阻力位,下方关注 22 美元/盎司核心支撑(5700 元/千克);本来行情不排除涨至 26 美元/盎司(6200 元/千克)上方可能。

国际贵金属连续走弱后再度企稳,低位做多依然合适,风险偏好者和中长期投资者可继续构 建贵金属多单。国内贵金属方面,国庆假期前不建议追涨国内贵金属,应该等待调整的低吸机会 或节后再做多单。

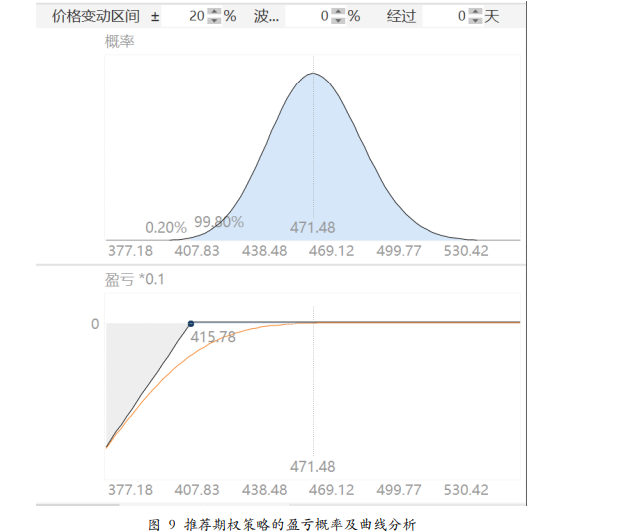

内外价差套利仍然存在,期现价差套利空间小。贵金属期权方面,建议卖出贵金属深度虚值看跌期权,如AU2312P416 合约,如 AG2312P5200 合约。

美国财政预算方案仍未通过,政府停摆的风险加大,美元指数和美债收益率表现偏强,国 际贵金属承压减弱运行。截止 17:00,现货黄金整体在 1920-1927.2 美元/盎司区间震荡略偏弱运 行,小幅下跌;现货白银整体在 23.39-23.64 美元/盎司区间震荡偏弱运行,跌幅接近 0.5%。国内贵金属因为人民币汇率走势震荡偏强运行,沪金涨 0.29%至 471.48 元/克,沪银涨 0.66%至 5942 元/千克。

二、贵金属相关宏观数据和事件解读

【宏观经济与贵金属周度风险提示】

9 月 25 日-9 月 30 日当周,数据方面关注美国初请失业金 人数和欧元区通胀等数据;风险事件关注美欧央行官员讲话。

具体来看,周一,美国 9 月达拉斯联储商业活动指数,欧洲央行行长拉加德在欧洲议会经 济与货币事务委员会听证会发表介绍性声明。

周二,2023 年 FOMC 票委、明尼阿波利斯联储 主席卡什卡利发表讲话。

周三,美国 API、EIA 原油库存。

周四,欧元区 9 月工业景气指数与 经济景气指数等数据,德国 9 月 CPI 月率初值;美国至 9 月 23 日当周初请失业金人数;2023 年 FOMC 票委、芝加哥联储主席古尔斯比发表讲话。

周五,欧元区 9 月 CPI 数据,美国 8 月 核心 PCE 物价指数年率、8 月个人支出月率、8 月核心 PCE 物价指数月率、9 月芝加哥 PMI、 9 月一年期通胀率预期;美联储主席鲍威尔将参加会议并回答现场观众和线上参与者的问题, 里奇蒙德联储主席巴尔金就货币政策发表讲话,欧洲央行行长拉加德发表讲话。

周六,中国 9 月官方制造业 PMI,纽约联储主席威廉姆斯参加有关经济前景和货币政策的一场讨论。

本周公布的重磅数据较少,关注美国出清失业金人数和欧元区 9 月通胀数据,其次关注中 国 9 月制造业 PMI 数据,但是该数据是国庆假期公布;然后关注美欧央行官员讲话。

美国初请失业金人数近期表现强劲,为美国就业市场强劲提供依据,为美联储货币政策维持偏鹰提供 依据,故美联储官员讲话偏鹰,需要继续关注美联储官员讲话,但是美联储再度加息预期依然 偏小。

欧洲通胀虽然出现回落,但是仍处于高位,使得欧洲央行继续加息的压力较大,但是欧 洲经济继续偏下行,甚至有陷入衰退的可能,限制欧洲央行再度加息的行动;欧洲央行再度加 息的预期亦偏小。

对于美联储而言,美国通胀因原油价格上涨和低基数效应而延续反弹行情,但是非结构性 上涨,核心通胀依然偏下行,美国经济虽有韧性但仍偏下行,美国高利率影响将会继续显现。

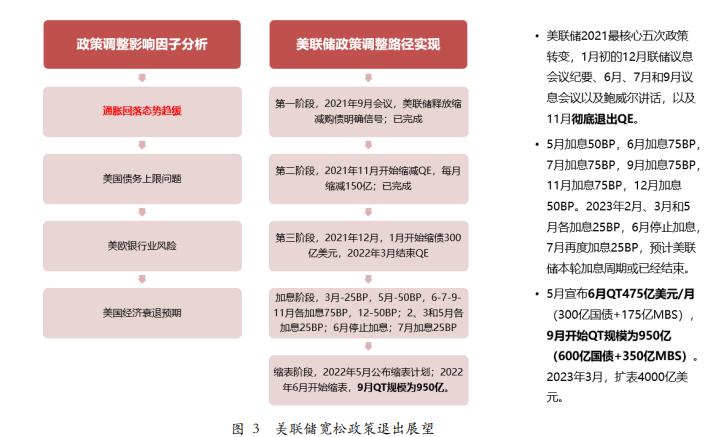

尽管市场预计美联储 11 月再度加息的预期接近 30%,12 月再度加息预期接近 40%,美国通胀 可能会延续一段时间反弹,但是我们认为美联储 11 月和 12 月再度加息可能性依然较小,预计当前限制性利率水平持续时间将会延长,或延长至 2024 年三季度,三季度开启降息周期。

美元指数近期将会延续震荡偏强行情,上方继续关注 105.88-106 阻力区间,年底前仍有 回落可能。国际贵金属企稳,低位做多依然合适,风险偏好者和中长期投资者可继续构建贵金 属多单。国内贵金属方面,不追涨,调整均是低吸机会;内外价差套利仍然存在,期现价差套 利空间小。

【美联储官员发表偏鹰讲话,但是美国 9 月 PMI 表现偏弱】

美联储 9 月议息会议释放偏 鹰派信号后,美联储官员开始就当前货币政策发表讲话,释放偏鹰派信号,利好美元指数和美 债收益率,然而美联储 9 月 PMI 数据表现差强人意,美债收益率震荡偏下行,美元指数涨幅 相对有限。

具体来看,美联储理事鲍曼表示,可能需要继续加息,以实现 2%通胀目标;需要重申,货币政策并没有处于预设模式。波士顿联储主席柯林斯表示,美联储未来加息的可能性 肯定还存在;经济具有韧性,实现软着陆的道路拓宽。

美联储讲话官员均强调了再度加息的可 能性,但是美国 9 月 PMI 数据表现略偏弱,使得经济软着陆预期有所降温。美国 9 月 Markit 制造业 PMI 初值为 48.9,创两个月新高,超过预期的 48.2,也超过 8 月的 47.9,但仍然位于荣 枯线下方,且为连续第五个月陷入萎缩;服务业 PMI 初值 50.2,创今年 1 月以来最低,低于预 期 50.7;综合 PMI 初值 50.1,创今年 2 月以来最低,预期 50.4。

PMI 数据差强人意的表现,使得经济软着陆的预期有所降温,美债收益率表现偏弱。对于美联储而言,美国通胀因原油价格 上涨和低基数效应而延续反弹行情,但是非结构性上涨,核心通胀依然偏下行,美国经济虽有 韧性但仍偏下行,美国高利率影响将会继续显现。

尽管市场预计美联储 11 月再度加息的预期 接近 30%,12 月再度加息预期接近 40%,美国通胀可能会延续一段时间反弹,但是我们认为美联储 11 月和 12 月再度加息可能性依然较小,预计当前限制性利率水平持续时间将会延长, 或延长至 2024 年三季度,三季度开启降息周期,接下来需要关注美国政府支出法案问题。