行情复盘

9月28日,原油期货主力合约收涨3.24%至717.0元。

持仓量变化

9月28日收盘,原油期货持仓量:-1633手至28001手。

背景分析

三季度欧佩克原油产量整体下降,沙特和俄罗斯延长石油供应限制措施。沙特将自愿减产 100 万桶/日措施延长 3 个月,并将每月对石油减产进行评估。俄罗斯副总理诺瓦克表示,俄罗斯将自愿削减 30 万桶/日的石油出口量,直至2023年底。

后市展望

美伊关系缓和,伊朗方面原油产出或有增量。需求端暂未有太多影响油价的因素,市场对中国经济恢复仍存乐观预期。四季度美国利率大概率维持高位,美联储言论偏鹰年内仍有加息可能,综合来看,四季度油价或维持高位震荡。

研报正文

一、期货季度行情回顾

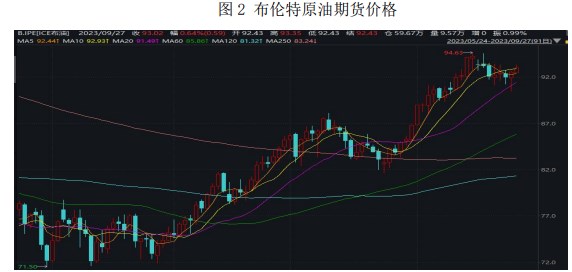

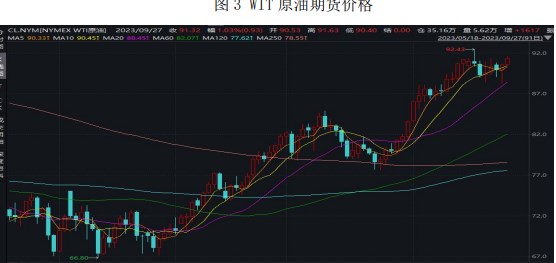

第三季度原油呈现单边大幅上涨的趋势。截止 9 月27 日,SC 主力合约收盘价 701.3 元/桶,季度最高价 758.0 元/桶,季度最低价546.5 元/桶,季度涨幅28.42%。

供应方面,本季度欧佩克及其减产同盟国进一步减产,沙特将自愿减产100万桶/天的措施持续延长,俄罗斯原油出口量连续出现下跌迹象,供应端预期偏紧;需求方面 8 月进入海外需求旺季,美国经济数据表现良好,同时美国7月CPI 低于预期,美国经济或可实现“软着陆”,宏观环境转暖,原油期货价格一路向上;库存方面,本季度原油库存维持低位。九月中下旬以来,美国初请失业金人数创下一月新低,经济表现强劲,美联储虽然暂停加息,但言论偏鹰,市场情绪受到影响,季末油价高位震荡。

布伦特原油期货价格收于 93.03 美元/桶,季度涨幅23.35%;WIT 原油期货价格收于 91.23 美元/桶,季度涨幅 29.13%。

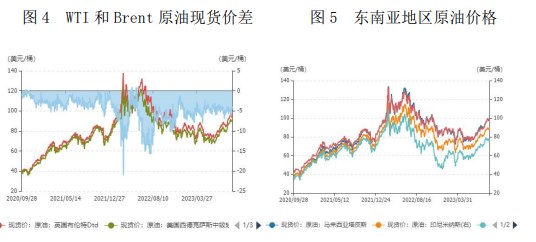

二、原油现货市场回顾

截止至 2023 年 09 月 27 日,当日 WTI 原油现货价格为93.68 美元/桶,较上一季度上涨 36.61%;Brent 原油现货价格为 98.06 美元/桶,较上一季度末上涨33%;WTI 与 Brent 现货价差为-4.38 美元/桶,与上一日比下跌0.36 美元/桶。

截止至 2023 年 09 月 27 日,阿曼原油现货价格为95.72 美元/桶,较上一季度末上涨 24.65%;阿联酋迪拜原油现货价格为 95.59 美元/桶,较上一季度末上涨 24.45%美元/桶。

截止至 2023 年 09 月 27 日,大庆油田原油现货价格为93.6 美元/桶,较上一季度末上涨 30.80%;胜利油田原油现货价格为 95.85 美元/桶,较上一季度末上涨 33.28%;中国南海原油现货价格为 91.16 美元/桶,较上一季度末上涨32.71%。

三、供给与需求情况

(一)三季度原油供应情况

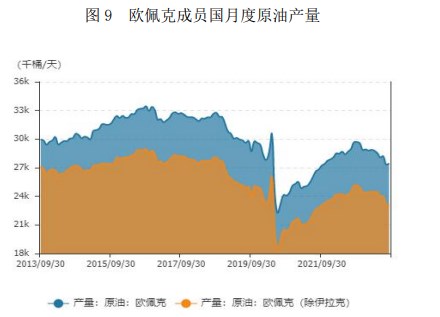

1. 石油输出国组织(OPEC)产量分析

三季度欧佩克原油产量整体下降,沙特和俄罗斯延长石油供应限制措施。沙特将自愿减产 100 万桶/日措施延长 3 个月,并将每月对石油减产进行评估。俄罗斯副总理诺瓦克表示,俄罗斯将自愿削减 30 万桶/日的石油出口量,直至2023年底。

截止至 2023 年 07 月,当月欧佩克月度原油产量合计为27,310 千桶/天,较上月减少 836 千桶/天。其中沙特阿拉伯产量为 9,021 千桶/天,较上月减少968 千桶/天;伊拉克产量为 4,203 千桶/天,较上月增加41 千桶/天;阿联酋产量为 2,900 千桶/天,较上月增加 5 千桶/天;科威特产量为2,558 千桶/天,较上月增加 8 千桶/天;伊朗产量为 2,828 千桶/天,较上月增加68 千桶/天;尼日利亚产量为 1,255 千桶/天,较上月减少 40 千桶/天。

截止至 2023 年 08 月,当月欧佩克月度原油产量合计为27,449 千桶/天,较上月增加 113 千桶/天。其中沙特阿拉伯产量为 8,967 千桶/天,较上月减少88 千桶/天;伊拉克产量为 4,277 千桶/天,较上月增加38 千桶/天;阿联酋产量为 2,913 千桶/天,较上月增加 17 千桶/天;科威特产量为2,554 千桶/天,较上月增加 2 千桶/天;伊朗产量为 3,000 千桶/天,较上月增加143 千桶/天;尼日利亚产量为 1,269 千桶/天,较上月增加 98 千桶/天。

2. 美国原油产量

截至 9 月 24 日当周,美国国内原油产量为 1290 万桶/日,上一季度末为1240 万桶/日,年初原油产量为 1220 万桶/日。

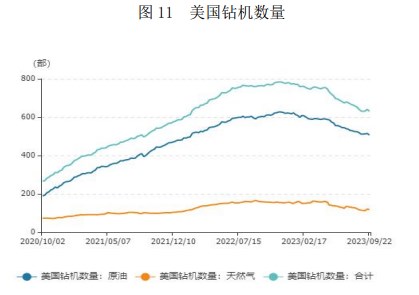

三季度美国原油活跃钻机数量持续减少。截止至 2023 年09 月22 日,本周美国原油活跃钻机数量为 507 部,较上一季度末减少 38 部,原油钻机占比为80.48%;美国天然气活跃钻机数量为 118 部,较上一季度末减少6 部,天然气钻机占比为 18.73%;美国活跃钻机数量合计为 630 部,较上一季度末减少44 部。

(二)三季度原油需求情况

欧佩克 9 月 12 日在月度原油市场报告中表示,2023 年全球石油需求将增长 244 万桶/日,达到 1.021 亿桶/日;2024 年将增长225 万桶/日,达到1.043亿桶/日。其中对中国、美国和经合组织欧洲地区数据进行上调,对亚洲其他地区数据进行了下调。

“预计持续的全球经济增长将推动石油需求上升,特别是考虑到旅游业、航空出行和驾车需求的复苏。”欧佩克表示。

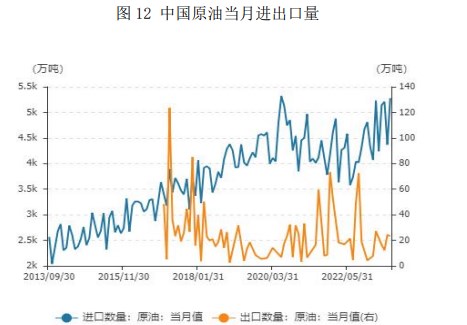

截止至 2023 年 08 月 31 日,当月中国原油进口数量为5,280 万吨,与上月比增加 911 万吨;当月原油出口数量为 23.31 万吨,与上月比减少0.93 万吨;当月中国原油产量为 1,747.06 万吨,与上月比增加 15.76 万吨;当月我国原油表观消费量为 7,003.74 万吨,与上月比增加 927.68 万吨。

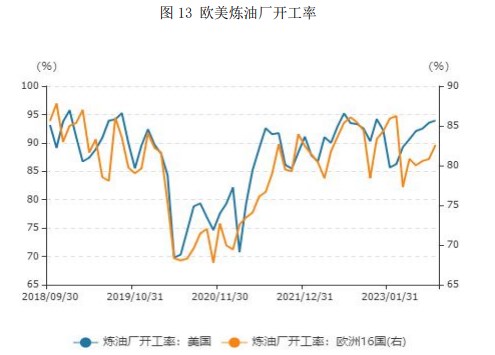

截止至 2023 年 08 月,当月美国炼油厂日均加工量为17.16 百万桶/天,较上月增加 0.07 百万桶/天。开工率为 93.93%,处于过去一年的平均水平;

欧洲 16 国炼油厂日均加工量为 9.73 百万桶/天,较上月增加0.21 百万桶/天。当月开工率为 82.61%,处于过去一年的较低水平。

三、库存分析

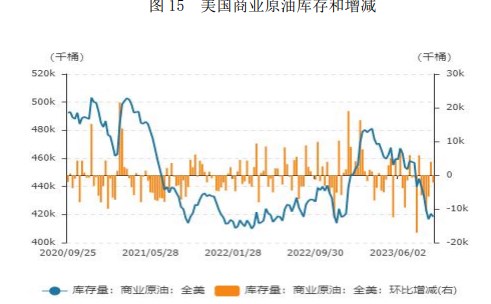

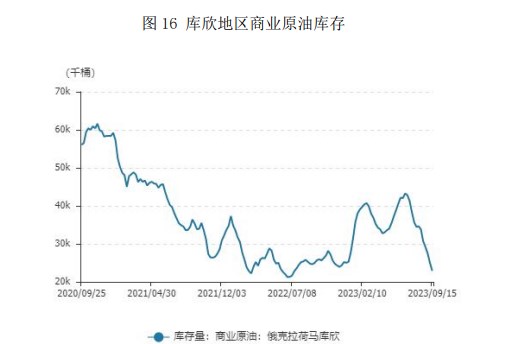

三季度原油库存持续下降,IEA 月报显示,8 月全球原油库存减少7630 万桶,降至 13 个月来最低水平。截至 9 月 21 日当周,EIA 原油库存下降217.00 万桶。

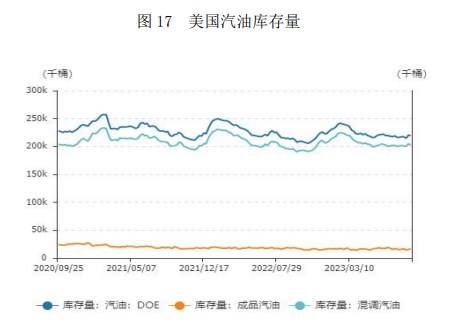

美国能源信息署数据显示,截至 2023 年 9 月 15 日当周,包括战略储备在内的美国原油库存总量 7.69686 亿桶,比前一周下降 153.6 万桶;美国商业原油库存量 4.18456 亿桶,比前一周下降 213.5 万桶;美国汽油库存总量2.19476 亿桶,比前一周下降 83.1 万桶;馏分油库存量为 1.19666 亿桶,比前一周下降286.7万桶。

3. 国内原油产量及库存情况

截止至 2023 年 08 月 30 日,中国 INE 指定交割油库原油库存合计4,490,000桶,较上一日无变化;其中浙江油库(包括中国石化册子岛、中化兴中和中油大榭)库存合计 3,000 桶,较上一日无变化;山东油库(包括青岛董家口、中国石化日照、中化弘润)库存合计 1,347,000 桶,较上一日无变化;上海洋山油库库存为 190,000 桶,较上一日无变化;大连中石油油库库存838,000 桶,较上一日无变化。

四、宏观消息

利好因素:

1、据新浪报道,美国银行首席执行官 Brian Moynihan 表示,该行策略师仍然预计美国经济将软着陆,而不是陷入衰退,这主要是因为消费者支出持续强劲,而且美国银行的客户储蓄也继续保持强劲。

2、据对五家炼油商和贸易商的调查中值估计,沙特阿美公司可能会将11月向亚洲销售的旗舰阿拉伯轻质原油的官方售价环比提高20 美分/桶。11 月阿拉伯轻质原油官方售价价差估计为较阿曼—迪拜均价升水3.80 美元/桶,而10月为升水 3.60 美元/桶。如果这一涨幅得以实现,将使总体价格达到去年12月以来的最高水平。

利空因素:

1、美联储如期按兵不动,将基准利率维持在 5.25%至5.50%的二十二年来高位。但言论偏鹰。政策声明重申通胀保持高企,并改称就业增长放缓,经济活动稳健增长。美联储主席鲍威尔表示,如果合适,准备进一步提高利率,将会逐次会议做出决策。美联储在今年最后两次会议上做出的决策将取决于全部数据的综合情况。

2、欧洲整体经济活动已经长期陷入了低迷,制造业PMI 维持在43 左右的收缩区间,德国甚至探底 40 以下的区间;同时,欧元区紧跟美联储的加息步伐提高基准利率,金融环境的持续恶化下,欧元区出现风险事件的概率相对是较高的。

3、今年以来地缘政治风险的影响在弱化。俄乌冲突暂未进一步加剧,美国与伊朗的谈判持续,对伊制裁有明显的放松。

五、下季度行情展望

OPEC+以及沙特、俄罗斯方面持续减产,大幅收紧了供应端,为原油价格提供了强支撑。美伊关系缓和,伊朗方面原油产出或有增量。需求端暂未有太多影响油价的因素,市场对中国经济恢复仍存乐观预期。四季度美国利率大概率维持高位,美联储言论偏鹰年内仍有加息可能,综合来看,四季度油价或维持高位震荡。