资金流向

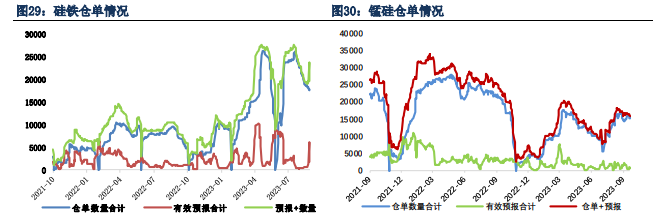

9月28日截至下午15:00收盘,锰硅期货资金整体流出2.91亿元。

操作建议

双硅基差均处于合理区间之内,短期预计硅锰保持高位震运行。

现货市场

硅锰理论加权平均成本在 6342.87 元/吨,环 比上月上涨 0.54%,毛利润 407.13 元/吨左右,现货价格受期货带动上涨,利润有所回升。

背景分析

下游方面,因为双节缘故,部分钢厂已提前进场采购,目前钢厂盈利率持续下降,叠加在平控政策影响下,后期产量或仍有下降空间, 需求有待观望。当前锰矿库存相对较高,下游需求不佳,10 月后期锰矿价格有下调可能。

研报正文

【前言】

宏观:近期粗钢产量平控消息尚未落地,因此对需求影响不大。能耗双控方面同样 未对铁合金产量造成影响。“金九银十”需求虽然稳定,但并未大幅上升,因 此四季度需求在十月十一月或很难有突破。十二月受春节假期影响,存在垒 库的可能。

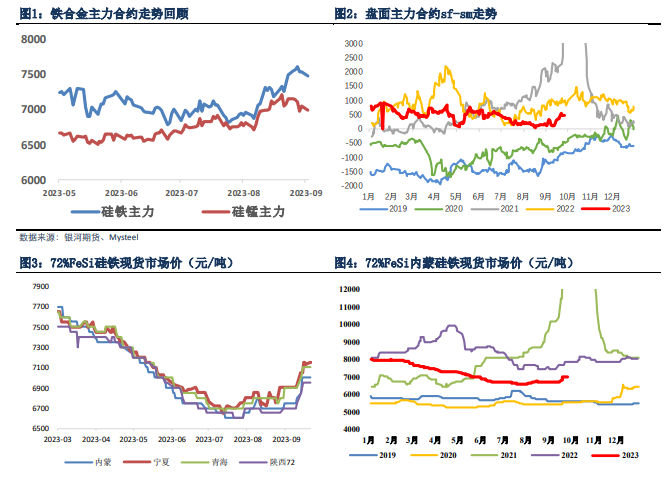

市场:9 月,受到成本支撑、钢招价格上涨以及消息面的影响,硅铁锰硅主力合约 继续上行。成本端兰炭价格不断上涨,加上需求端支撑,硅铁在景泰红水矿 出货受阻的消息面推动下,月中价格开始上行;月初锰硅钢招价格上涨叠加 锰矿和化工焦涨价的影响,价格先一步上涨,但随着锰矿价格回落以及消息 面在盘面消化,锰硅月中开始回吐前期涨幅。

展望:平控政策与能耗双控政策依然是影响供需的不确定因素。从目前情况来看, 未来硅铁成本支撑要强于锰硅,锰硅下跌可能性更大。但短期来看,由于节后补库等需求影响,预计市场价格整体将保持高位震荡,下方存在一定支 撑。但考虑到需求并没有实质性的进展以及钢厂利润较差,因此上方同样存在压力。

风险提示:宏观政策以及原材料成本价格影响 第一部分 行情回顾 9 月,铁合金期货整体表现较好,硅铁受多重因素影响,走势好于锰硅。月初,锰 硅受到钢招价格上涨的影响,一度持续上行,但随着利好消化之后,价格开始回落。

与之相反,硅铁月初整体相对较弱,钢招价格迟迟未出令市场观望情绪浓厚,此后钢 招价格上涨叠加原材料价格上行等因素,硅铁价格月中开始上行,随着消息面消化以 及黑色系价格回落的影响,月末小幅回落。

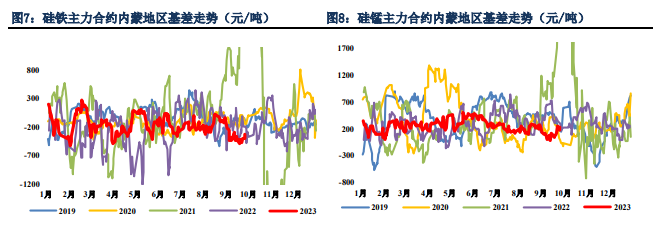

现货方面,成本端兰炭价格持续上涨,“金九银十”需求端提供支撑,因此本月硅 铁价格持续上探。硅铁价格在月中主流钢招的积极定价影响下小幅向好,随着煤矿安 全事故频发以及兰炭设备升级投产进度受阻,兰炭价格持续上移,现货收紧,且存在 排单拉货的情况,兰炭厂家惜售探涨。

消息面上,各主产区能耗文件以及景泰红水矿 出货受阻,令期现相互影响上行,因此硅铁月中较月初涨幅明显。硅锰市场同样表现 良好。锰矿以及化工焦价格上涨给锰硅提供成本支撑,硅锰收储消息传出和宁夏地区 能耗控制文件的流出;又逢钢招周期,钢厂采购积极性增加,令市场信心大增,厂家 报价上涨后高位坚挺运行。

目前,硅锰盘面价格区间震荡,加之钢招进展博弈之态 下,硅锰零售端市场谨慎观望情绪有所提升,局部地区硅锰高价有所减少,但部分地 区由于成本偏高,厂家扔低价不愿出货。

宏观方面,近期粗钢产量平控消息尚未落地,因此对需求影响不大。能耗双控方 面同样未对铁合金产量造成影响。“金九银十”需求虽然稳定,但并未大幅上升,因此 四季度需求在十月十一月或很难有突破。十二月受春节假期影响,存在垒库的可能。

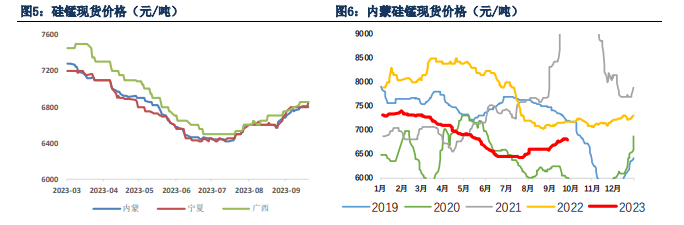

基差方面,由于近期影响双硅的因素为原料价格以及消息面,因此硅铁和锰硅涨 跌节奏不一,这也价差形成先抑后扬的趋势。但预计四季度,当硅铁利多消息被消化 之后,价差回落概率较大。

硅铁方面,由于期货价格涨幅较大令基差回落,预计此后 回升概率较大。

锰硅方面,本月同样受到期货价格波动的影响,基差先抑后扬,预计此后保持震荡可能性较大。目前,双硅基差均处于合理区间之内。

第二部分

供需分析

1. 供给端:供应量小幅增长

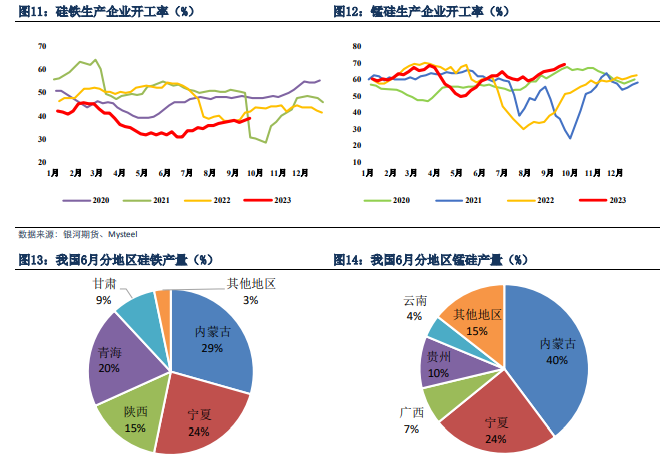

本月硅铁供应量仍有小幅增加,但增幅有限。8 月我国硅铁产量 47.03 万吨,同比增加 8.3%,相 较于 8 月,9 月企业开工率继续逐步回升。9 月硅铁企业开工率进一步回升,主产区复工消息不断。

其中宁夏地区硅铁产量增加明显,虽然电路影响下有厂家存在短期减产,但由于价格和市场的预期 较好,中卫某大厂复产规模较大,同时吴忠等地仍有小炉复产情况;青海地区随着市场好转,有个 别厂家增炉或者取消避峰操作,因此供应量较上月有小幅增加。此外,陕西地区开工变动偏小,有 减有复,前期停产企业受制于电费压力或是设备改造当前仍多维持停产,实际产量变动幅度有限; 内蒙及甘肃地区则开工较为稳定,其中内蒙某大厂于近期调试新厂区置换产能,由于仅两台调试, 故当前供应端影响不大。

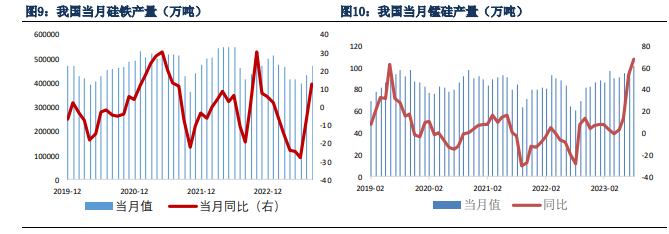

进口方面,据海关数据显示,8 月硅铁进口总量 3743.8 吨,较 7 月进口量增 加 229.9 吨,环比增加 6.54%,同比降幅 1.96%。 锰硅方面,8 月我国硅锰产量 84.73 万吨,同比增加 3.2%,开工率 54.12%,开工率环比增长 3.2%。

9 月全国硅锰产量和开工率继续小幅度上涨,其中,北方开工继续保持高位,南方虽有小幅上 调,但开工仍处于低位。从各产区来看,内蒙厂家开工平稳,成本端厂家反馈拉矿运费小幅上涨, 总体成本变化不大,厂家心态谨慎,库存低位,个别厂家封盘观望;宁夏市场开工平稳,现货市场 报价较少,厂家以观望为主;广西本月开工率低位,桂林厂家表示电费补贴政策暂未执行,原计划 本月复产的厂家延期生产,叠加近期焦炭和锰矿持续上涨,电费保持高位不变,厂家持观望状态, 其余厂家开工暂无明显变化,以交付订单为主;贵州开工平稳,某龙头企业本周降负荷生产,产量 稍有减少,厂家陆续排单生产,销售情况良好;云南持续享受丰水期优惠,开工率高位,利润尚 可,沣丰水预计 10 月底结束。

2. 需求端:钢厂节前有备货需求强 给铁合金提供支撑

本月,247 家钢铁企业高炉产能利用率继续上升,9 月 22 日当周,开工率升至 93.03,铁水日均 产量则为 248.85 万吨,均今年以来新高;高炉开工率也升至 84.47,依然保持高位。

9 月中旬,粗钢 日均产量为 277.85 万吨,较上旬减少 15.35 万吨,但整体产量保持平稳。 硅铁方面,主流钢招支撑明显,在月中陆续集中成单交货,而在终端政策的集中发力下,9 月份 钢材端支撑明显,且考虑到传统金九月以及中秋国庆小长假下游端节前备货情绪的影响下,本月硅 铁的需求端相对较好。

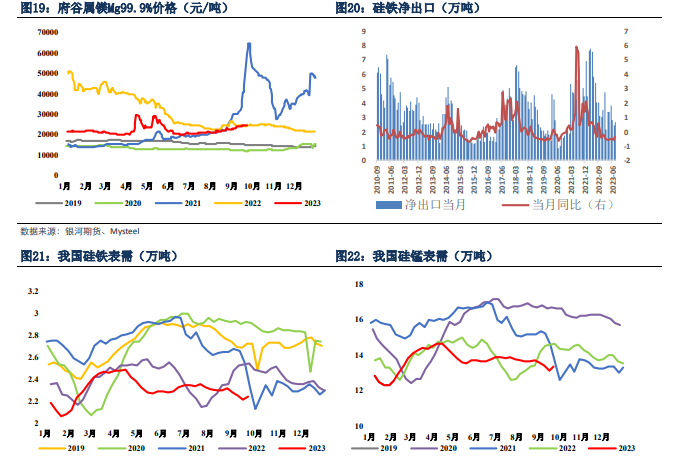

金属镁方面,当前下游开工虽未明显释放,但由于兰炭、硅铁的成本影响, 本月金属镁价格上涨明显,终端备货需求下,金属镁对硅铁的支撑较为明显。

锰硅需求方面,9 月钢厂平控预期落空,2023 年 9 月中旬,重点钢企粗钢日产 213.35 万吨,环比 回落 1.17%。河钢 2023 年 9 月硅锰招标数量 24000 吨,采购量略增,定价 7050 元/吨,河钢定价后, 钢厂陆续参照完成采购,钢招价格基本 7050 元/吨承兑送到居多。

月底双节假期,采购客户有一定提 前备货的意愿,整体 9 月硅锰市场需求较好。安阳贸易商方面,询货一般,工厂报价上涨,利润难 有保证,采购积极性一般。期现公司库存较多,等待机会出货。

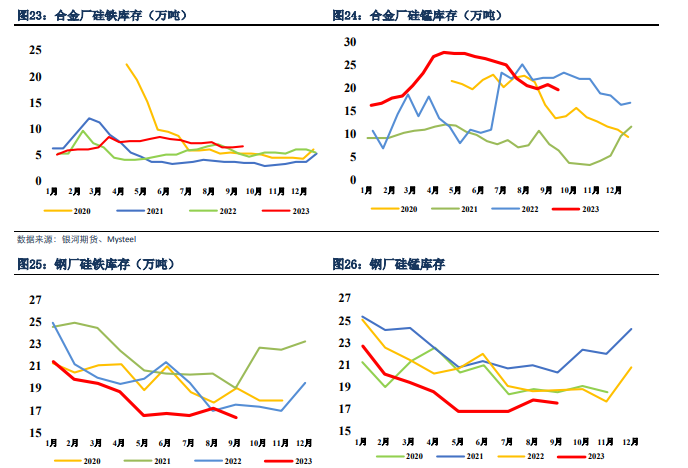

3. 库存:硅铁保持平稳 锰硅继续回落

由于目前企业依然采用排单生产的方式,加上节前钢厂备货情绪浓厚,因此市场库存较低。本 月硅铁下游端采购相对积极,市场消耗明显,且月末个别厂家套保情绪明显,市场可流通资源明显 减少。

截止 9 月 24 日,硅铁期货交割库库存 87715,有效预报 1760 吨,期货库存较 8 月同期减少 24665 吨,降幅 21.95%。

锰硅方面,北方市场内蒙古、宁夏硅锰市场开工继续保持高位,基本交付盘 面以及钢厂订单,市场可零售现货不多,非标库库存较高库存接近 50 万吨;南方地区开工不高,排 单生产,基本无库存。此外,目前硅铁库存平均可用天数为 16.34 天,锰硅为 17.48 天,均较上月有 所回落。

4. 成本与利润:成本端涨跌互显 未来支撑或将松动

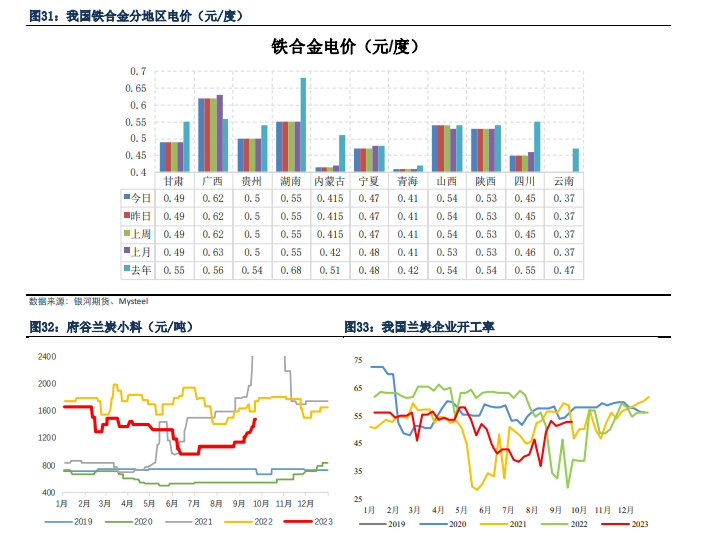

电价方面,大部分地区均有所下滑。根据钢联数据显示,截止 9 月 26 日,甘肃和青海地区电价 分别保持 0.49 元/度和 0.41 元/度不变;宁夏、广西地区电价均下调 0.01 元/度至 0.47 元/度和 0.62 元 /度;内蒙古地区电价下调 0.005 元/度至 0.415 元/度。锰硅产区方面,湖南、云南和贵州地区电价保 持 0.55 元/度、0.37 元/吨和 0.5 元/吨。

目前广西电费补贴政暂未执行,成本较高;云南持续享受丰 水期优惠,但预计到十月底结束。

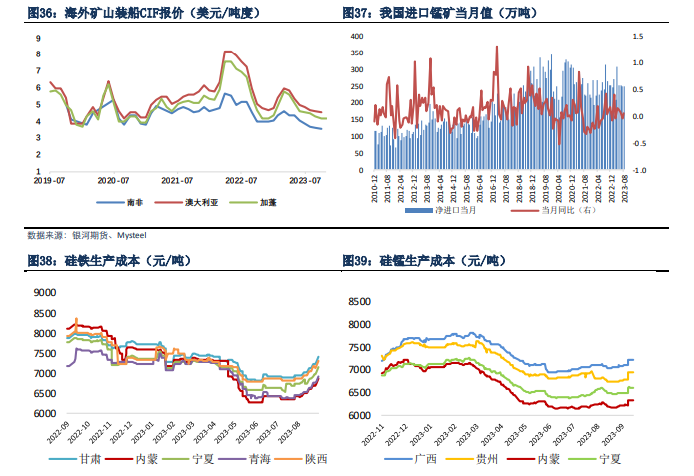

锰矿方面,根据海关数据显示:2023 年 8 月锰矿砂及其精矿进口约 252.29 万吨,同比增 5.12%, 进口单价 145.33 美元/吨,较上月小幅降 23.2 美元/吨,降幅明显,2023 年 1-8 月累计进口 2039.30 万 吨,同比增 6.66%。

2023 年 8 月主要进口国为南非、澳大利亚、加蓬、加纳。8 月南非矿进口约 131.03 万吨,占总进口量的 51.54%;澳大利亚矿进口量 34.01 万吨,占总进口量的 13.48%;加蓬矿进 口约 27.89 万吨,占总进口量的 11.05%;前三进口国合计占比高达 76.08%。

根据当前下游锰产品生 产及需求情况来看,9 月锰矿进口或继续维持在 250 万吨上下的水平。价格方面,近期锰矿到港数量 增多令锰矿价格承压小幅回落。截止至 9 月 27 日,天津港南非半碳酸块价格上涨了 0.5 至 31.5 元/干 吨度;加蓬块上涨了 0.2 元/干吨度至 38 元/干吨度;澳洲锰矿上涨了 0.5 元/干吨度至 38.8 元/干吨 度。

成本方面,9 月兰炭成本端价格坚挺,高成本及开工低位背景下,兰炭亏损面扩大,提涨情绪高 涨,兰炭接连 3 轮涨价应声落地。虽兰炭价格目前已六轮上涨落地,累积上调 498-508 元/吨,但部 分兰炭企业仍处亏损阶段。

截止 9 月 22 日 Mysteel 调研统计全国 135 家兰炭企业,涉及产能 1.29 亿 吨,平均产能利用率为 38.34%环比上升 1.81%,总库存为 28.89 万吨环比减少 2.82 万吨,与月初相比 平均产能利用提升 0.68%,库存下降 10.46 万吨。

9 月部分企业检修完成,恢复生产,兰炭日产增 0.255 万吨,市场供应紧张情况有所缓解。若节后府谷铁炉置换停产企业和前期大型兰炭停产企业都 如期复产,兰炭日产或将增 0.66 万吨,兰炭平均产能利用将提升至 40.11%。10 月,受到兰炭原料端 保安全措施支持,长期冬季供暖民用需求支撑,预计价格方面依然偏利好,兰炭成本依旧维持市场 高位,上游价格主导权依旧较强。后期主要看兰炭供给恢复速度和下游需求增减变化情况。

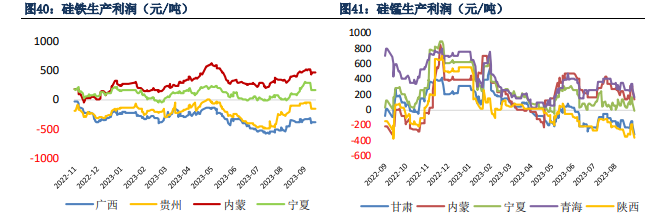

生产利润方面,据 Mysteel 数据,受兰炭成本持续上探所累,利润水平有小幅度的收缩,在不考 虑原料采购周期的条件下,本月硅铁利润水平趋于收紧;但考虑到原料采购周期的因素,多数硅铁 厂盈利水平或有小幅改善。

锰硅方面,据 Mysteel 数据,硅锰理论加权平均成本在 6342.87 元/吨,环 比上月上涨 0.54%,毛利润 407.13 元/吨左右,现货价格受期货带动上涨,利润有所回升。分区域来 看,其中华北、西北地区利润较高,西南地区因处于丰水期的电费优势,因此利润水平也相对可 观,但华南地区因电费成本高昂大部分企业仍处于亏损状态。

第三部分 成本端支撑较强 但钢厂压价略有压力

9 月石嘴山能耗管控事件引发关注,违规项目建议停限产 1 家,10-12 月份第一批工业行业建议 错峰生产企业 5 家(惠农区 3 家、平罗县 2 家),全市 1-8 月份重点用能企业能好强度超市级水平企 业 10 家(惠农区 4 家、平罗县 6 家)。涉及惠农区月度产能约为 6 万吨,实际 2023 年月度产量 4 万 吨左右;平罗工厂月度产能约为 20 万吨,实际 2023 年月均产量 13 万吨。

按照限产比例不同,大致推算实际影响或在 4-9 万吨左右。但考虑到市场已经对能耗双控作出反应,因此并未对盘面产生较大 影响。四季度,若平控或者能耗双控政策有新的进展,则将导致市场供应减少预期走强,或对盘面产生短期影响。

硅铁方面,本月各地能控政策频出,政策端仍是影响下月供应端变化的一个不确定因素,但如 果撇去政策端变动因素来看,下月硅铁供应端继续增加概率较大。需求方面,小长假后下游端钢厂 或存在备货需求,且传统地产金九银十仍在持续,加上全国多地房地产政策加快优化调整的影响, 或仍有需求释放预期;金属镁方面,同样节后有明显的补库需求。

成本方面,兰炭端持续上涨,下 游接受度普遍被动困难,但考虑到库存较低,且受冬季采暖季影响,预计成本端或依旧支撑明显。 在成本的支撑下,随着供应端增加有限且存在能耗双控风险,而需求端备货需求明显的影响下,底 部支撑明显,但若想有明显的上涨或者利润修复,则需要需求有明显的上涨预期。预计依然保持区 间震荡为主,尤其需要关注能控政策以及下游冬季错峰生产的政策进度。

锰硅方面,北方内蒙、宁夏地区目前开工仍处于高位,且短期无大面积停产、减产计划,云南 地区 10 月仍处于沣水期,减产可能不大;广西地区增量电费补贴落空,但仍有个别改扩建炉计划下 下月投入市场,预计 10 月开工仍处于高位,市场供应量过剩。

下游方面,因为双节缘故,部分钢厂已提前进场采购,目前钢厂盈利率持续下降,叠加在平控政策影响下,后期产量或仍有下降空间, 需求有待观望。当前锰矿库存相对较高,下游需求不佳,10 月后期锰矿价格有下调可能。

焦炭方面,目前涨势迅猛,但多与煤矿安全事故以及亚运会期间环保督察有关,钢厂利润不佳倒逼原料, 后期不排除下跌可能。因此成本端支撑或将松动。

综合来看,硅锰短期挺价情绪仍较浓,钢厂压价略有压力,成本端继续坚挺,各方均谨慎观望为主,短期预计硅锰保持高位震运行。但后期若缺乏利好消息刺激不排除震荡下跌可能。