行情复盘

9月28日,PVC期货主力合约收跌0.10%至6137.0元。

资金流向

9月28日收盘,PVC期货资金整体流出1.28亿元。

背景分析

9月整体社会库存小幅去库,库存绝对值仍处在历史同期偏高水平。9月中游样本仓库存库减少更多是在于出口订单的交付,在内需好转有限下,绝对量存仍处高位。10月尚处于传统旺季,预计库存延续去化趋势。

后市展望

10月供应有提升预期而需求改善或有限,基本面难有驱动,盘面或偏弱震荡,但随着电石价格逐步企稳、原油煤炭价格高位以及国内宏观政策预期,PVC或难有较大幅度下跌,预计10月PVC市场波动区间收窄。

研报正文

1 PVC价格

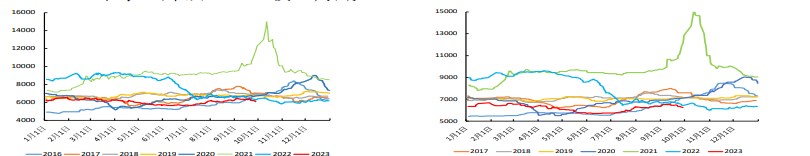

1.1 9月PVC现货价格先涨后跌

9月PVC价格先涨后跌,月初在宏观氛围推动下,出厂价上调。月底期货下调现货跟随,虽然部分企业提前预售国庆货源,但出厂价跌势未止。截至9.28华东电石法6065(较上月底130),华东乙烯法6230(较上月底-95)。

1.2 PVC期货涨后回落

9月期货价格涨后回落,月初地产宽松政策超预期落地加之8月社融等数据改善,宏观情绪支撑下盘面上行;中旬在供给提升而需求偏弱下的弱现实下盘面开始回落;下旬美联储偏鹰派表述,大宗商品市场普遍承压下行。截至9.28,V2301收6137(较上月底-109),01合约持仓量为804912手(较上月底+138082手)。

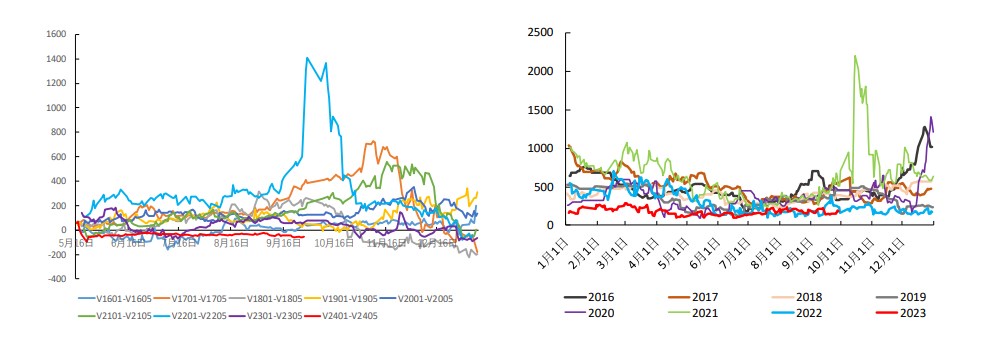

1.3 PVC基差小幅走弱

9月期、现货同时下行,主力01合约基差小幅走弱,整体仍处合理区间内。

1.4 PVC月间价差变化不大

9月期货震荡收跌,1-5价差变化不大,乙电价差处于合理区间。

2 PVC供给端分析

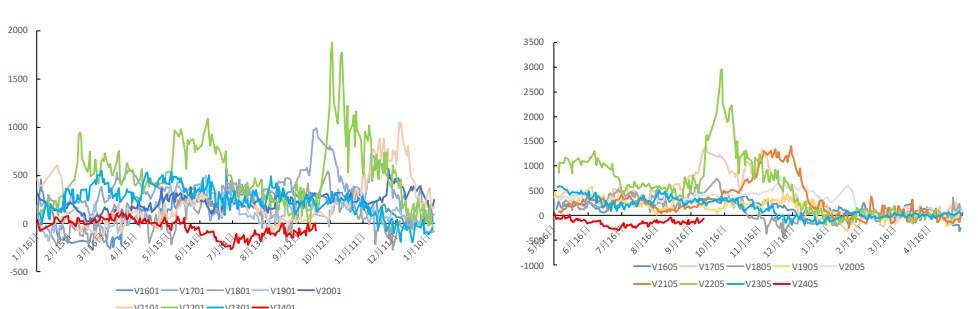

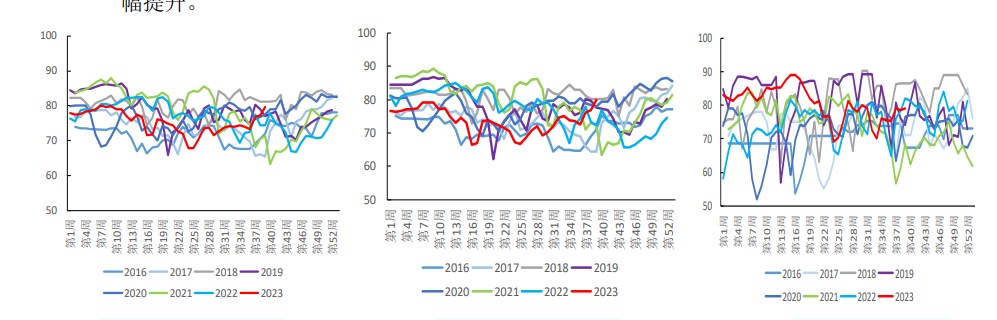

2.1 9月上游整体开工环比提升

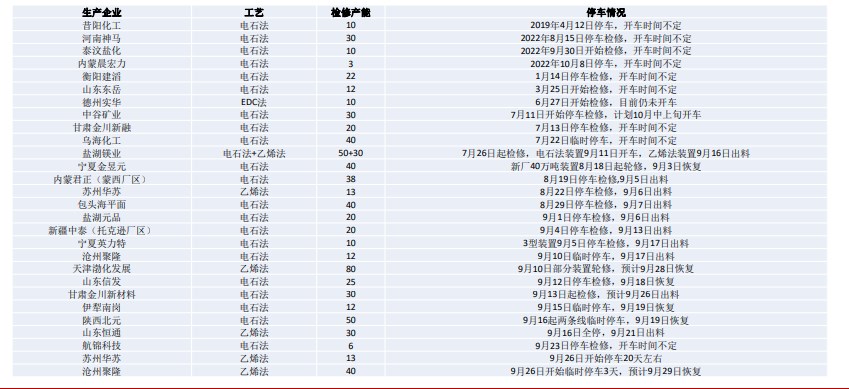

9月PVC检修装置减少,部分存量装置负荷有所提高,行业整体开工回升。截至9.28当周,国内PVC整体开工79.66%(环比上周+2.29%),其中电石法开工率79.83%(环比上周 +2.86%),乙烯法开工率79.17%(环比上周+0.61%)。10月计划检修减少,行业开工或小幅提升。

2.2 PVC9月检修损失量环比下降

9月PVC检修相对较多但部分检修时间较短,检修产量损失在27.306万吨,环比下降8.784 万吨,较去年同期下降3.919万吨。

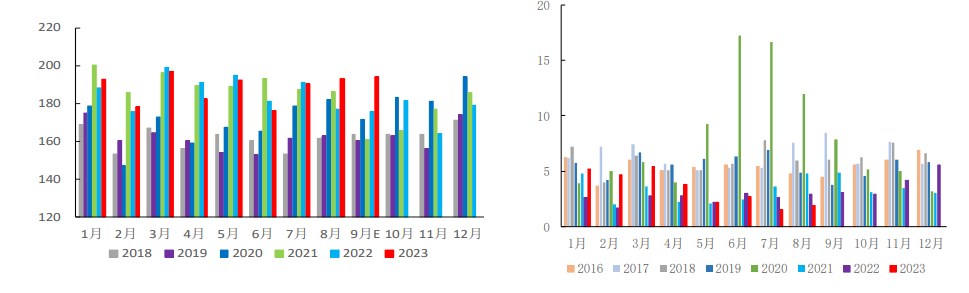

2.3 9月产量环比增加

2023年9月产量预计为194万吨左右,环比增加1.2万吨左右,10月开工率重心将提升(且天数多一天),预计产量在200万吨左右。2023年9月进口预计在2万吨左右(注:海关数据暂未出来为预计数据)

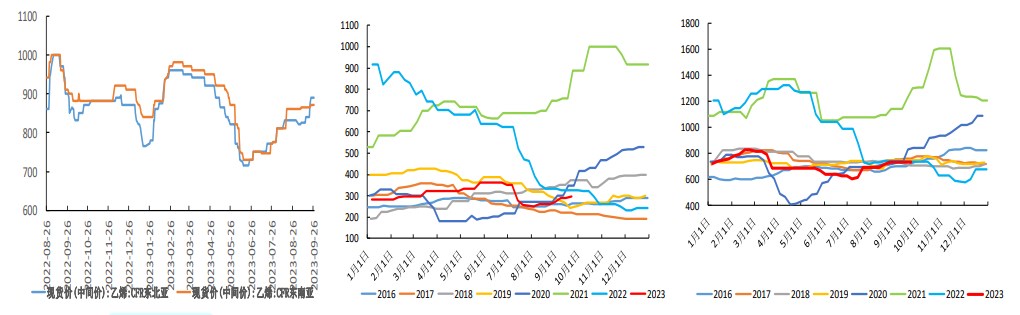

2.4.1 9月电石价格重心下移

9月电石价格前高后低,月初价格高位盘整,月中价格快速下行,乌海、宁夏电石出厂价快速下调450后再反弹100,下游电石采购价月中快速下调250元/吨维持稳定。电石价格的下跌主要在于供给增加明显。截至9月28日,乌海地区电石出厂价2900元/吨(环比上月底-350元/吨)。 10月电石货源仍会维持相对宽松状态,国庆假期后区域价格仍存在小幅下行可能。

2.4.2 乙烯法原料价格上行

9月原油价格重心上移,PVC乙烯法原料价格有所上涨。截至9.27日乙烯现货价CFR东南亚 891美金/吨(较上月底+60);EDC现货CFR东南亚297美金/吨(较上月底+38);VCM现货 CFR东南亚732美金/吨(较上月底+0)

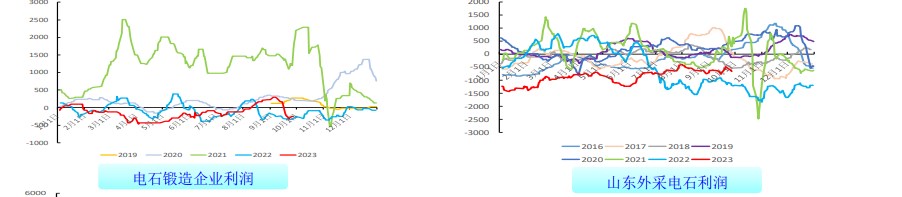

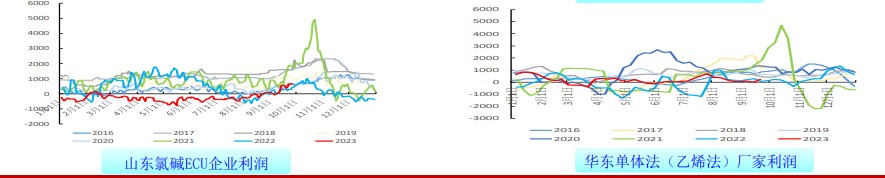

2.5 PVC企业延续亏损,以“碱”利润补“PVC”

9月电石出厂价格下行,电石企业利润快速回落;由于现货下行,外采电石法PVC企业亏损增加。9月烧碱价格上行,山东一体化氯碱企业利润好转,乙烯单体法PVC企业盈利下滑。9月电石价格下跌,对于PVC成本支撑作用不明显。

3 PVC需求端分析

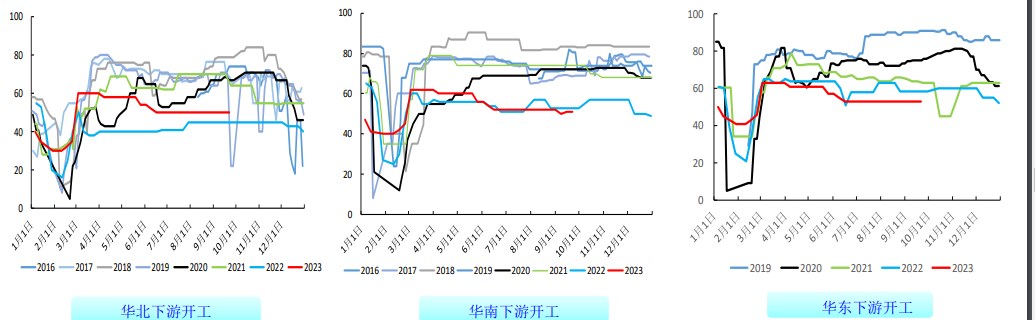

3.1 9月下游开工变化不大

9月PVC虽然进入传统旺季,但下游开工整体变化不大,软制品开工好于硬制品,预计10月PVC 下游制品企业开工变化有限,主要因多数下游制品企业终端订单不佳,对高价原料抵触,短期仍延续逢低刚需补货。

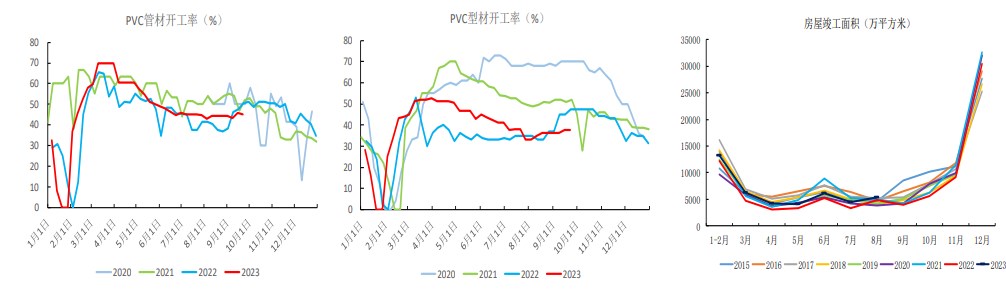

3.2 9月管、型材等开工环比略有改善

9月PVC管、型材开工环比略有改善,但多数是集中在头部企业,中小型企业接单不佳,整体来看在未接到订单前多刚需接货。从8月地产数据可以看到,竣工尚能维持,但新开工绝对量依旧偏弱,另外过去两年新开工会影响2024年竣工,2023年预计更多是地产反弹修复而非反转。

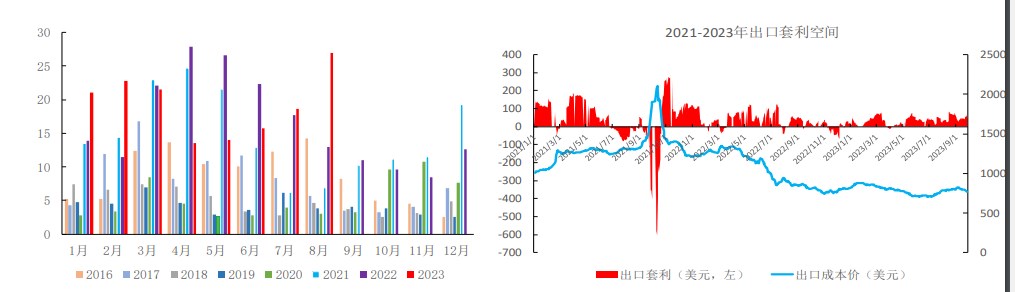

3.3 9月出口新接单环比有所走弱

1-8月合计出口154.2万吨,同比下降0.5%,由于6月中旬开始出口接单有所改善,7-8月出口环比增加,但从8月中旬开始外盘购买积极性放缓,且台塑下调10月报价,新增出口接单减少,预计9-10月出口交付量环比8月有所下滑,但交付量仍对国内需求起到一定支撑。短期国外客户采购积极性偏低,10月出口接单仍存不确定性。

4 PVC库存端分析

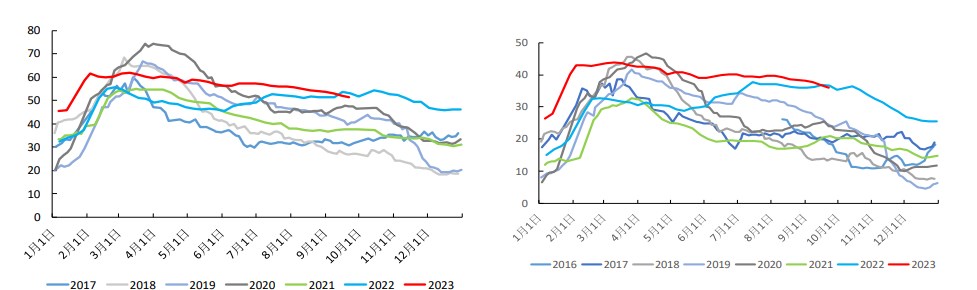

4.1 9月社会库存小幅去库

9月整体社会库存小幅去库,库存绝对值仍处在历史同期偏高水平。9月中游样本仓库存库减少更多是在于出口订单的交付,在内需好转有限下,绝对量存仍处高位。10月尚处于传统旺季,预计库存延续去化趋势。

4.2 上游库存压力不大,下游暂维持刚需库存

受终端订单不佳及制品库存偏高影响,中游贸易商及下游企业接货意向不高,整体延续刚需采购。上游生产企业在9月预售订单尚可,部分节前积极预售货源,且在出口单交付下厂区库存压力不大。

5 PVC供需基本面总结

综合来看,9月PVC基本面略有转弱,PVC主要跟随宏观及商品情绪波动。供应端:9月电石开工提升明显,10月电石货源预计仍维持相对宽松状态。10月PVC行业计划检修不多,预计开工将小幅提升,目前华东/华南库存同比仍偏高,厂区库存压力暂不大,10月整体供应仍将较为充裕。

成本端:9月电石价格下行,10月价格预计趋稳。目前电石企业处于亏损状态,9月PVC现货及成本均有下行,外采电石PVC企业延续亏损,山东氯碱一体化企业由于烧碱价格上行盈利增加。

需求端:下游制品企业终端订单不佳,预计10月PVC下游开工变化有限,仍延续逢低刚需补货。短期海外采购积极性偏低,10月出口接单仍存不确定性,整体看10月需求端边际难有明显改善。

策略:10月供应有提升预期而需求改善或有限,基本面难有驱动,盘面或偏弱震荡,但随着电石价格逐步企稳、原油煤炭价格高位以及国内宏观政策预期,PVC或难有较大幅度下跌,预计10月PVC市场波动区间收窄。