行情复盘

9月28日,鸡蛋期货主力合约收涨0.35%至4587.0元。

持仓量变化

9月28日收盘,鸡蛋期货持仓量:-15776手至62295手。

期货市场

现货月JD2310合约,8月14日收盘为4166元/吨,期间内最低价4122,出现在8月23日;最高价4595,出现在9月15 日。价格重心快速升至4420一线。

背景分析

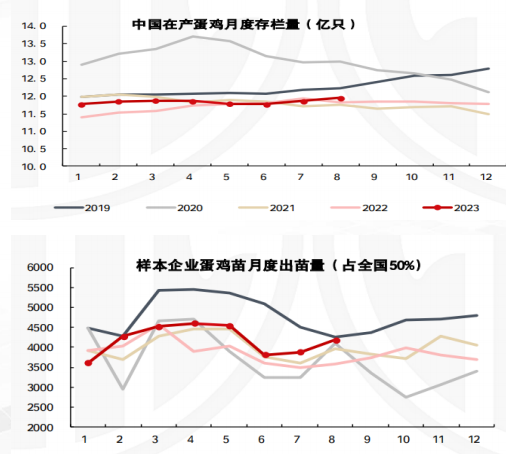

蛋鸡存栏温和增加。8月,在产蛋鸡月度存栏量11.96亿只,较上月变化0.76%, 同比变化0.08%。同比增幅保持一致 蛋鸡存栏量保持温和回升。鸡蛋供应在9月后,因产蛋率回升,温和增加。

研报正文

整体逻辑:

1、供应方面:蛋鸡存栏温和增加。8月,在产蛋鸡月度存栏量11.96亿只,较上月变化0.76%, 同比变化0.08%。同比增幅保持一致 蛋鸡存栏量保持温和回升。鸡蛋供应在9月后,因产蛋率 回升,温和增加。

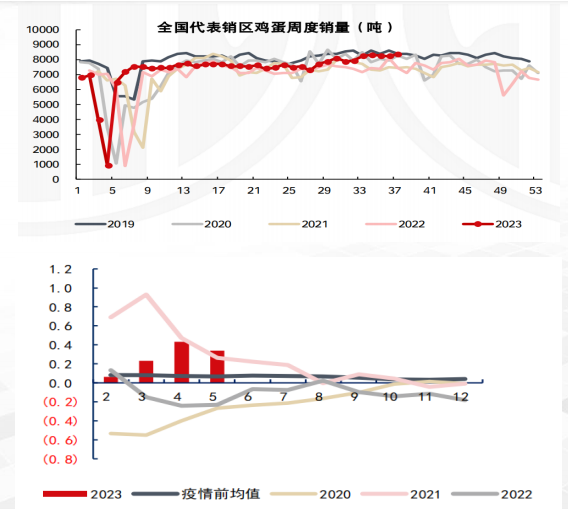

2、需求方面:鸡蛋8月下旬以来现货价格的特征是:随着学校开学,集体堂食消费增加,并 伴随终端为中秋国庆双节备货,现货需求整体温和增长。供需形势维持偏紧。现货价格持续 偏强运行。根据卓创数据,9月14日当周,全国代表销区鸡蛋周度销量8356,较上周变化 +1.48%,月度同比+9.6%;截止9月20日,全国鸡蛋现货均价为5.39元/斤,较8月14日涨幅 4.66%,价格持续强势运行。

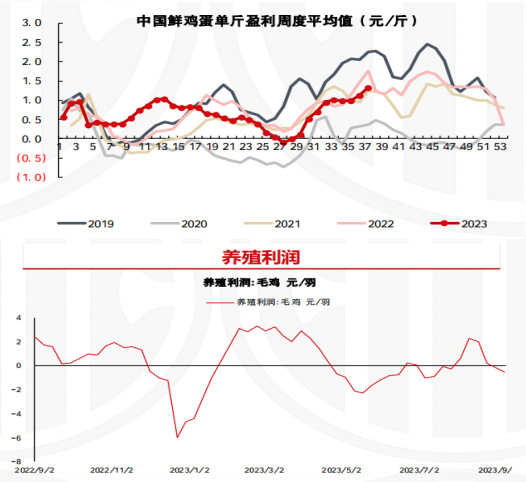

3、养殖利润方面:9月14日当周,中国鲜鸡蛋单斤盈利平均值1.33元/斤,较上周变化17.7%, 连续第12周上涨。蛋鸡养殖利润大幅回升,归因于蛋价的上升。蛋鸡饲料价格亦处于回升, 鸡蛋生产成本目前稳定在4元/斤关口。

4、行情观点:市场继续旺季运行,季节性特征主导价格波动。决定蛋价走势的关键因素是供 需关系本身。 供应方面:进入8月下旬后,消费温和回升,产蛋率及蛋鸡存栏虽亦温和增加, 但增速不及消费,供需关系维持偏紧,现货强势运行,并以基差修复向期价传导,引发期货 上涨跟随。整体而言,8月中下旬-9月上中旬,期现价格运行均表现和旺季特征一致。

5、投资策略:基差修复推升期价,季节转换后期复杂。

一、蛋鸡存栏变化及养殖利润现状

1、蛋鸡存栏

存栏:卓创资讯数据显示,8月在产蛋鸡存 栏11.96亿只,环比+0.76%,同比+0.08%。 蛋鸡存栏量逐步趋向平稳。蛋鸡存栏量在今 年整体略有回升。

补栏:鸡苗补栏增速较快。卓创资讯数据显 示,8月,样本企业蛋鸡苗月度出苗量4183万 羽,较上月变化7.7%。在6月补栏暴跌后,随着养殖利润恢复,补栏逐步回升。未来4个月 蛋鸡产能增加较多,有一定压制。

淘汰鸡:卓创资讯数据显示,9月15日当周, 全国主产区淘汰鸡出栏量1598万只,较上周 变化-5.94%。全国淘汰鸡平均淘汰日龄521天, 较上周变化0.19%。淘鸡数走低,原因仍为蛋 鸡养殖利润较好,农户推迟淘鸡。蛋鸡苗补 栏量温和增加。淘汰鸡有所降低,存在蛋鸡 存栏阶段性回升的线索,适当注意。

2、养殖利润

截止9月14日当周,国内鲜鸡蛋周度成本 4元/斤,较上周-0.99%;鲜鸡蛋平均盈 利1.33元/斤,较上周+17.7%,连续第10 周上升。对比过去五年,当前鲜鸡蛋的 平均利润排名第三,低于2019及2022年。

截至9月8日当周,肉鸡孵化利润-0.21元 /只,环比变化81.58%。

毛鸡养殖利润- 0.6元/只,环比变化-386%。毛鸡养殖利 润快速转负,肉鸡和蛋鸡养殖利润差异 急速放大。

结论:鸡蛋保持大涨,推高蛋鸡养殖利 润,而肉鸡的养殖利润快速回落,两者 均为负数。此种情况,明显会激发蛋鸡 的补栏兴趣。留意后期两者养殖利润的 相对变化,以预见对蛋鸡补栏的潜在影 响。

二、主力合约走势回顾

主力合约:当前主力合约为JD2311。时间段20230815~20230920 JD2311合约,8月14日收盘为4154元/吨,期间内最高价4697,出现在9日20日 ;最低价4120,出现在8月17日。价格重心升至4480一线。波动节奏基本为期间初段温和震荡后,出现持续震荡走高。

现货月JD2310合约,8月14日收盘为4166元/吨,期间内最低价4122,出现在8月23日;最高价4595,出现在9月15 日。价格重心快速升至4420一线。该合约走势和现货的涨价节奏及幅度仍存在差异。

现货方面,8月中旬以来,市场延续旺季的季节性特征。现货价格继续由供需关系主导。随着秋季开学来临,集体 堂食增加,并叠加中秋国庆双节备货,消费持续加强,价格持续走高,至9月中旬,全国现货均价最高触及5.9元/斤。后 段因高蛋价对居民消费有一定抑制,及备货进入尾声,现货价格温和回落。

总体而言,8月下旬至9月中旬,现货价格转 保持旺季特征运行。至9月20日,全国鸡蛋均价为5.38元/斤,较8月14日上涨0.23元/斤,涨幅4.47%。

现货和期货走势,8月中旬以来,期货的主力合约走势节奏和现货差异放大。上段,现货延续突飞猛进,期价震荡 纠结,基差极速放大;后段,现货高位震荡,温和回落,期价则转向升势,并逐步加速。基差修复需求主导当前期价走 势。

整体而言,期现两市均为强势。需要注意的是进入9月下旬至10月,鸡蛋季节性转换时间点来临。期货资金关注点会 再度发生转换,期现波动差异亦会放大,近远期合约可能处于不同的交易逻辑。

可预见的是9月下旬后,期货波动的复杂性将明显上升,近远期合约的差异性放大。

三、未来两月现货波动分析

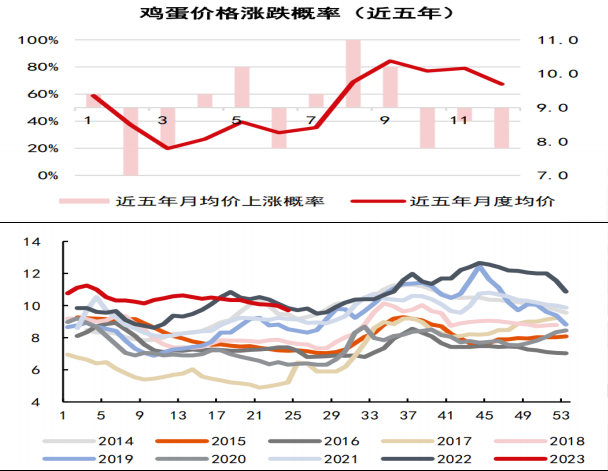

分析3月以来,鸡蛋现货价格波动就是体现传 统季节性规律的作用。在7-9月,季节性规律继续发 挥决定性作用。但即将来到的10月,季节性规律将 再度转换。

1、季节性规律的再度回顾

春季是鸡蛋现货的传统弱势季节。从统计规律看: 近5年来,7月现货上涨概率60%,8月现货上涨概率100%, 9月上涨概率80%,而10月现货下跌的概率是80%。

现货8、9月,是确定性很高的月份。随着时间后移, 10-12月,现货下跌概率分别为80%,60%和80%,市场出 现新的变化,资金针对蛋价季节性特征转换的博弈增加, 行情的复杂性也会随之提高。

在9月下旬-国庆节这个时间节点,要特别注意行情 的转换可能。和现货不同,期货市场具有预期性和价格 发现功能,资金也会提前进行布局,为新一轮季节性转 换做好准备。

2、成本利润分析

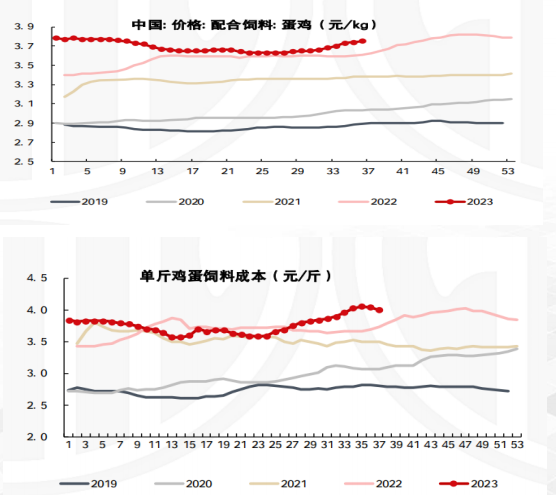

7月以来的鸡蛋价格上涨,在季节性规律之外,成 本也是一个极其重要的因素。

蛋鸡饲料:从7月上旬开始,连续走升8周。

从饲料 主粮玉米和豆粕看,玉米:国内玉米价格保持高位运行, 存在10%左右的回落幅度,但大幅下跌可能性极小,远期 期价维持2600元/吨水平,和当前现货合约有一定价差, 但未有更多的贴水。豆粕:现货目前处于高位回落状态, 价格幅度预期有15%的回落,但因美国大豆种植面积及优 良率均不达预期,持续大跌的概率也很小。

悲观估计, 这两个品种低点应持平或略高于6月底水平。对应蛋鸡饲 料的价格也在3.5-3.6元/斤; 鸡蛋饲料成本:饲料和鸡蛋成本高度相关。从右图 看,鸡蛋饲料成本也是从6月上旬走高,从3.5元/斤升至 4.2元/斤。

结合上文分析,后期亦存在一定的回落要求。但跌破年度低点的概率极小。预估本年度内,单斤鸡蛋 饲料成本不低于3.5元/斤。这是过去5年中较高的水平。

3、后期消费分析

今年以来,3-6月鸡蛋消费低迷。7月后,整体逐步 向常态恢复。目前数据已经处于过去5年的较高位置。 根据历史规律,在供需共同作用下,鸡蛋价格季节 性明显。

7 -9 月,是鸡蛋的消费旺季,中秋需求拉动,升 学宴请和开学前食堂物资采购,同时伴随供应端产蛋率 下降,鸡蛋价格上涨为主;10 -12 月,国庆中秋节后库存 待消化,购销需求减少,价格震荡回落为主。

总体而言, 鸡蛋价格下半年多高于上半年,其中三季度价格上涨概 率最高,年内高点多出现在 9 月。 从今年的实际情况分析,国庆长假时间延长,极可 能在消费上创出新高。但同时也意味着节后消费的下滑 亦会超越预。这是一个很大的风险点。

四、后市策略建议

综上所述,未来1个半月鸡蛋市场存在的关键影响因素是:季节性运行规律转换、消费的超预期变化、成本变化。

1、季节性规律:规律包含了历史上出现的各种题材,揭示了供需关系变化的内在规律。目前现货运行于传统旺季中,但 即将结束。在季节性规律中,10月是现货快速转弱的月份,时点就以国庆节为分界。现货将快速转换为弱势。在未来1个月,我 们需要紧密关注现货的变化及其波动节奏,以及期货的先期反应。

2、消费分析:夏季国内鸡蛋消费恢复正常,目前已经处于历史同期的高位。同时注意今年双节假期较长,对消费影响有 变。特别是节后消费的回落可能表现更加悲观一些。

3、成本变化:目前饲料原料玉米和豆粕都存在高位回落的要求,也影响蛋鸡养殖成本及鸡蛋饲料成本同步走低,进而削 弱对蛋价的成本支撑效应。 预期9月下旬-10月:主力合约会保持2311,并向2401逐步过渡。 从历史走势观察,现货在10月国庆假日前后是重要变化 点。这个转换也使得期货波动的复杂性陡然增加。

目前市场交易的主线是基差修复,这个逻辑也将在现货确认转向后随之终结。 进而交易淡季的季节性特征。整体而言,现货和期货价格出现快速转换,剧烈波动是大概率事件,走势的复杂性上升,出现快速冲高再快速回落的概率较大。

JD2311可先注意4800一线的压力,以逢高做空思路为主。但在4750~4800或以上区间,在随时关注行情转向的可能性。

JD2401走势更有所不同,整体而言会在该时间段波动性弱于2311合约,但方向性一致。仍可以以区间上限逢高做空为主,预期支撑压力区间为4700~4800。由于2311、2401的交易逻辑存在差异,两者的表现并不一致,相对而言,2401略强于2311。