行情复盘

9月28日,PTA期货主力合约收涨0.81%至6194.0元。

持仓量变化

9月28日收盘,PTA期货持仓量:-85142手至1319350手。

背景分析

供应方面, 四季度装置检修不多,且逸盛海南 2#计划投产,出口受外需下滑料维持低位,PTA 供应环境预期偏宽松,市场累库概率较大,但鉴于加工费持续低迷,部分高成本产能运行稳定性存疑,国内产量扩张势必受到约束,社会累库幅度预计在可控范围内,关注计划外装置检修情况。

后市展望

四季度 PTA 检修不多,且有新产能计划投产,出口亦受外需约束,而下游聚酯开工预期下滑,PTA 供应环境偏宽松,但在低加工费环境下,PTA 供应存在自我约束,社会累库幅度预计可控,关注计划外装置检修情况。

研报正文

一、行情回顾

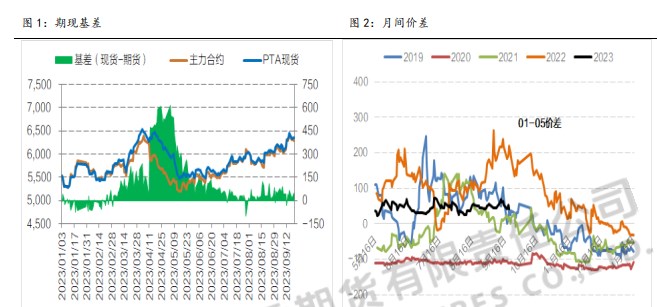

三季度 PTA 市场震荡上行。背后核心驱动因素仍在成本,沙特及俄罗斯的额外减产,导致全球原油供应格局收紧,7 月份起油价开启单边上涨,布油近月已逼近 100 美元大关,上游 PX 亦跟随大幅抬升,强势成本推动 PTA 创下近 1 年来新高。结构方面,由于 PTA 现货供应宽松,后续预期大概率累库,市场持续维持近强远弱格局,而基差及月间价差偏稳整理。

二、基本面分析

1.装置计划检修不多,PTA 供应偏宽松累库

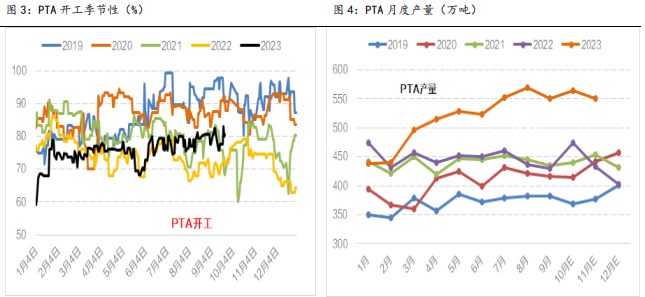

三季度 PTA 检修有限,装置开工负荷较高,叠加产能基数大幅提升(8 月起有效产能为 7747.5 万吨), PTA 产量持续高位运行。1-9 月预估产量 4612.7 万吨,同比增长 14.4%,其中 Q3 产量预计 1672.0 万吨,同比增长 26.0%。

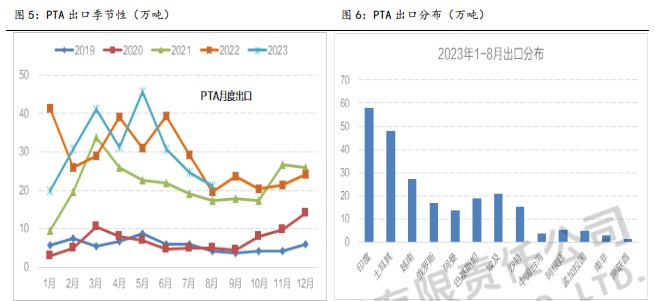

海关数据,8 月 PTA 出口 21.1 万吨,同比增长 7.2%,环比下降 14.5%,1-8 月累计出口 245.2 万吨,同比下降 3.8%。受印度及土耳其需求下滑影响,6 月起 PTA 出口高位大幅回落,考虑到印度 BIS 认证问题及季节性因素,四季度出口量料维持低位,预计在 20-25 万吨区间。

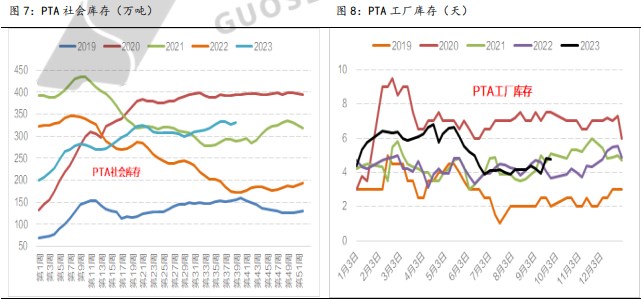

三季度 PTA 供应偏宽松,下游聚酯需求持稳,社会库存累积但幅度不大。截至 9 月 22 日当周,PTA 社会库存报 332.0 万吨,较 6 月底增加 25.0 万吨。

目前来看,四季度装置检修不多,且逸盛海南 2#计划投产,PTA 供应环境预期偏宽松,市场累库概率较大,但鉴于加工费持续低迷,部分高成本产能运行稳定性存疑,国内产量扩张势必受到约束,社会累库幅度预计在可控范围内,关注计划外装置检修情况。

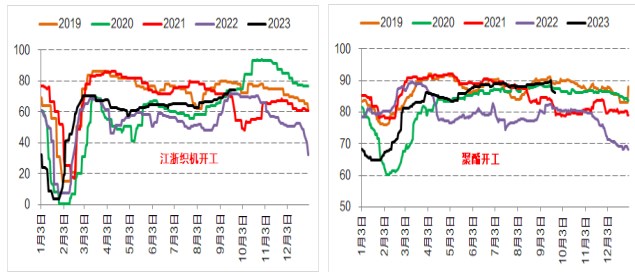

2.聚酯需求预期季节性回落

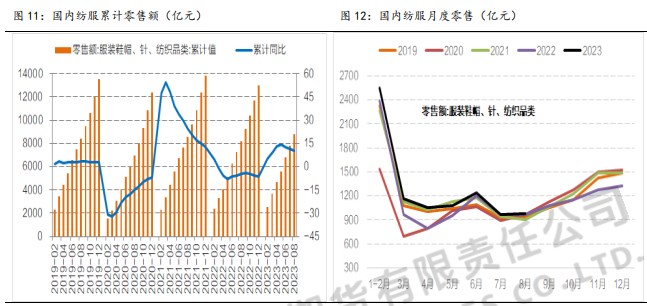

8 月纺织及服装出口 278.6 亿美元,同比下降 10.2%,其中纺织出口 116.9 亿美元,同比下降 6.3%,服装出口 161.7 亿美元,同比下降 12.7%。1-8 月纺织及服装出口 1972.1 亿美元,同比下降 10.5%,其中纺织品出口 903.2 亿美元,同比下降 11.2%,服装出口 1068.9 亿美元,同比下降 8.9%。目前高油价环境下,欧美仍处加息周期,海外居民消费能力受限,且美国批发商仍在去库存,预计四季度国内纺服出口增速延续回落。

内需方面,8 月纺织服装零售额 982.0 亿元,同比增长 4.5%,1-8 月累计零售额 8760.0 亿元,同比增长 10.6%,较 2021 年增长 2.9%。今年国内消费平稳复苏,但受就业及收入预期等影响,市场复苏力度偏弱,尤其 5 月份后纺织服装零售增速持续放缓。不过,四季度是传统消费旺季,纺服销售预计将实现季节性环比增长。

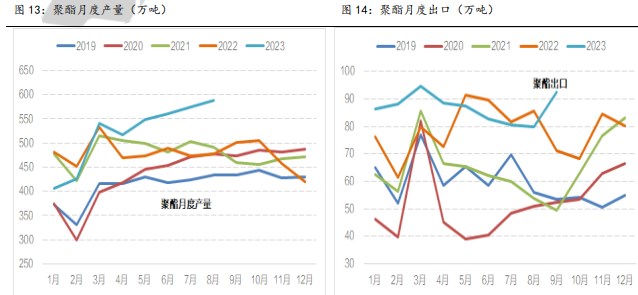

据卓创统计,1-8 月聚酯累计产量、出口分别为 4161.7 万吨、781.0 万吨,同比增长 8.1%、10.1%,出口/产量占比为 18.7%。今年聚酯市场淡季不淡,4 月份后产量逐月攀升,Q2 产量同比增长 13.6%,而 7-8 月增速则高达 22.4%。受海外需求走弱拖累,4-7 月聚酯出口量逐月回落,但由于旺季来临及印度 BIS 认证延期,8 月出口环比大幅跳升,预计四季度出口量将保持较高水平。

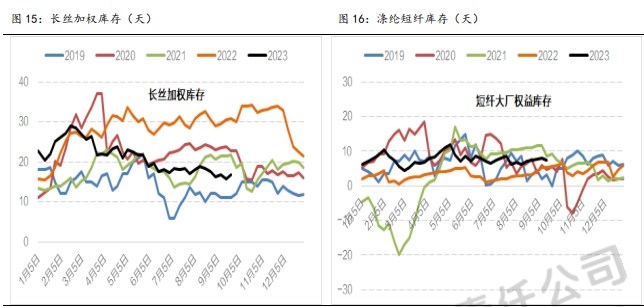

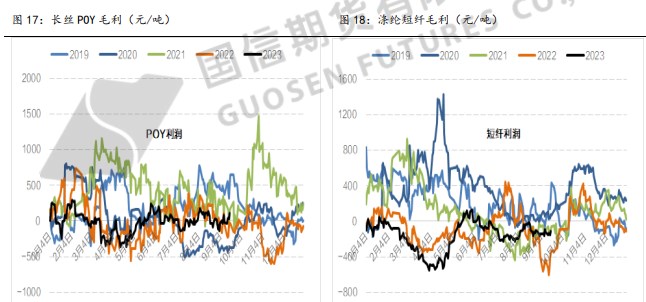

库存方面,目前长丝库存 16.8 天,远低于去年同期的 30.9 天,而短纤库存 7.7 天,略高于去年但压力不大。从盈利来看,三季度上游原料大幅上扬,聚酯价格跟涨相对乏力,企业盈利持续压缩在低位,尤其是短纤、聚酯瓶片整体处于亏损状态。

目前来看,9 月下旬起杭州举办亚运会,受环保及交通运输影响,企业将执行错峰生产要求,部分聚酯工厂降负检修,但因市场仍处传统旺季,终端织机开工高企,加之长丝库存偏低,10 月聚酯负荷有望维持高位,PTA 刚性需求仍有保障。不过,未来随着银十旺季结束,终端需求将季节性回落,四季度聚酯开工预期下滑,但鉴于去年低基数及新产能释放,产量有望维持同比高增长,关注企业库存及盈利变化。

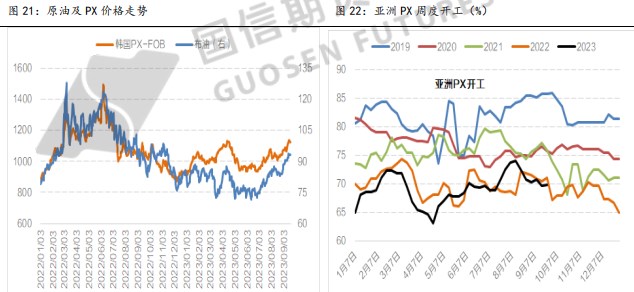

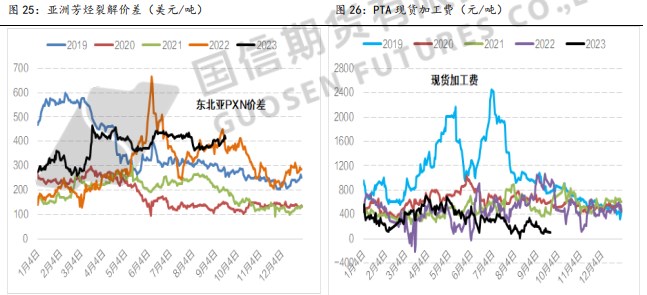

3.PXN 价差高位坚挺,PTA 成本支撑较强

三季度国际油价震荡上行,布油近月合约自 75 美元附近攀升至接近 96 美元,区间最大涨幅达 28.2%。 PX 方面,今年海外装置检修较多,亚洲 PX 开工持续低位,外围市场供应整体偏紧,前 8 月 PX 进口量 620.0 万吨,同比下降 13.2%,而在高油价及基本面加持下,9 月份 PX CFR 中国主港价格一度上扬至 1150 美元/ 吨的近 1 年新高。

价差方面,9 月日本石脑油/布油维持在 30 美元内波动,韩国 PX/石脑油价差重新回升至 400 美元以上,而受航运恢复及调油需求转弱预期影响,美韩地区甲苯及二甲苯价差从 330 美元、350 美元快速回落至 200 美元、220 美元左右,但仍处于历史高位水平。相较而言,PTA 加工费被压缩在低位,考虑到当前过剩的供应环境,PTA 加工费料难实现扩张,四季度加工费大概率维持在[0,400]区间。

目前美韩甲苯及二甲苯价差高企,两地套利窗口继续打开,亚洲芳烃原料供应偏紧,远东 PXN 维持高位运行,短期内难以大幅压缩,PTA 成本端支撑较强。不过,美国油品消费旺季接近尾声,四季度芳烃调油需求预期下降,化工原料供应有望增加,PXN 价差存在收敛预期,但要考虑实际供需情况及原油对 PX 绝对价格的影响。

三、结论及建议

供应方面, 四季度装置检修不多,且逸盛海南 2#计划投产,出口受外需下滑料维持低位,PTA 供应环境预期偏宽松,市场累库概率较大,但鉴于加工费持续低迷,部分高成本产能运行稳定性存疑,国内产量扩张势必受到约束,社会累库幅度预计在可控范围内,关注计划外装置检修情况。

需求方面,9 月下旬起杭州举办亚运会,受环保及交通运输影响,企业将执行错峰生产要求,部分聚酯工厂降负检修,但因市场仍处传统旺季,终端织机开工高企,加之长丝库存偏低,10 月聚酯负荷有望维持高位,PTA 刚性需求仍有保障。不过,未来随着银十旺季结束,终端需求将季节性回落,四季度聚酯开工预期下滑,但鉴于去年低基数及新产能释放,产量有望维持同比高增长,关注企业库存及盈利变化。

成本方面,目前美韩甲苯及二甲苯价差高企,两地套利窗口继续打开,亚洲芳烃原料供应偏紧,远东 PXN 维持高位运行,短期内难以大幅压缩,PTA 成本端支撑较强。不过,美国油品消费旺季接近尾声,四季度芳烃调油需求预期下降,化工原料供应有望增加,PXN 价差存在收敛预期,但要考虑实际供需情况及原油对 PX 绝对价格的影响。

综上所述,四季度 PTA 检修不多,且有新产能计划投产,出口亦受外需约束,而下游聚酯开工预期下滑,PTA 供应环境偏宽松,但在低加工费环境下,PTA 供应存在自我约束,社会累库幅度预计可控,关注计划外装置检修情况。成本端,减产预期下油价高位运行,PTA 成本端支撑较强,风险在于 PXN 压缩预期。 PTA 绝对价格波动仍由成本主导,关注油价走势,建议逢低可做多加工费。