行情复盘

9月28日,沪铜期货主力合约收涨0.09%至67240.0元。

资金流向

9月28日收盘,沪铜期货资金整体流出3.69亿元。

背景分析

宏观面,消费亮眼工业生产加快,8 月份社会消费品零售总额同比增长4.6%超过预期,规模以上工业增加值同比实际增长 4.5%,制造业增长5.4%。

后市展望

基本面看铜矿进口提速,铜产量有望较大幅度提升,需求端尽管新能源保持快速增长,但房地产表现依然低迷有所拖累。宏观面和基本面对铜价的支撑减弱,后市沪铜承压。

研报正文

一、我国 8 月部分经济数据改善,欧美经济没有好转

1、消费亮眼工业生产加快,地产数据依然偏弱

8 月份,社会消费品零售总额 37933 亿元,同比增长4.6%,超过预期3%以及前值 2.5%。其中,除汽车以外的消费品零售额 33820 亿元,增长5.1%。1—8月份,社会消费品零售总额 302281 亿元,同比增长 7.0%。其中,除汽车以外的消费品零售额 271888 亿元,增长 7.2%。

8 月份,规模以上工业增加值同比实际增长 4.5%,1—8 月份,规模以上工业增加值同比增长 3.9%。

8 月份,制造业增长 5.4%,有色金属冶炼和压延加工业增长8.8%,汽车制造业增长 9.9%,铁路、船舶、航空航天和其他运输设备制造业增长3.1%,电气机械和器材制造业增长 10.2%,计算机、通信和其他电子设备制造业增长5.8%。

国家统计局公布数据显示,今年 1-8 月,全国固定资产投资(不含农户)327042 亿元,同比增长 3.2%,增速持续收窄。

电力生产保持平稳,8 月份发电量 8450 亿千瓦时,同比增长1.1%,增速比7 月份放缓 2.5 个百分点,日均发电 272.6 亿千瓦时。1—8 月份,发电量58663亿千瓦时,同比增长 3.6

1—8 月份,房地产开发企业到位资金 87116 亿元,同比下降12.9%。其中,国内贷款 10671 亿元,下降 12.8%;利用外资 35 亿元,下降41.6%;自筹资金27195 亿元,下降 22.9%;定金及预收款 30185 亿元,下降7.3%;个人按揭贷款15453 亿元,下降 4.3%。

制造业 PMI 较 7 月进一步改善,国家统计局公布数据显示,8 月份,中国制造业 PMI 较上月上升 0.4 至 49.7,为连续第三个月回升。

总的来看,8 月份,部分经济指标边际改善,国民经济恢复向好,积极因素累积增多。但也要看到,国内需求仍显不足,经济恢复向好基础仍需巩固。

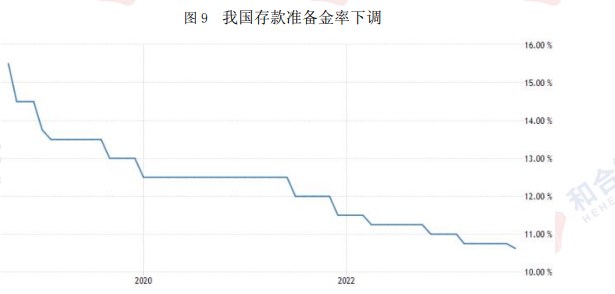

2、面对国内经济形势,9 月央行再次降准

中国人民银行决定于 2023 年 9 月 15 日下调金融机构存款准备金率0.25个百分点(不含已执行 5%存款准备金率的金融机构),本次下调后,金融机构加权平均存款准备金率约为 7.4%。时隔 6 个月,央行宣布全面降准,预计将释放中长期流动性超 5000 亿元,后续融资成本有望“稳中有降”对于提高股债汇市场风险偏好具有一定的正向作用。

市场人士分析估算此次降准释放流动性 5000-6000 亿元左右,市场流动性将有所放松,货币市场利率和中长期债券利率也将随之下降,发挥降低实体经济融资成本的作用。降准有望进一步巩固实体经济回升向好态势,本次降准通过“真金白银”有效激励金融机构增加对实体经济的资金投入,预计宏观指标将呈现更多积极变化,经济稳步回升的可持续性进一步提升。

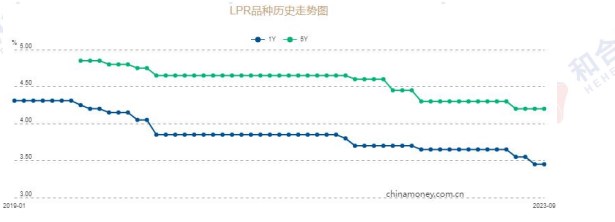

9 月 20 日贷款市场报价利率(LPR)为一年期 LPR3.45%,五年期LPR4.2%,9 月降准不降息,是因为单月降准+降息是“极端”模式,中国当前经济尚未到如此严峻的地步,从 8 月经济数据可见一斑,消费的韧性还在。也有机构认为5年期 LPR 存在一定的下调空间,但是银行在息差压力下主动调整的意愿不强,考虑到金融让利实体的背景,未来 LPR 仍有下调的可能。

3、欧美 PMI 指数继续弱势运行

标普全球的最新数据,美国企业在第三季度末发出了产出普遍停滞的信号,制造商和服务提供商都显示需求疲软。9 月 Markit 制造业PMI 初值为48.9,创两个月新高,但仍然位于荣枯线下方,且为连续第五个月陷入萎缩,其中制造业的新销售出现了下降。

标普 IHS Markit 数据显示,9 月欧元区 PMI 初值为47.1,制造业PMI 43.4不及预期,服务业 PMI 48.4 好于预期,但三项数据均处于收缩区间,其中制造业 PMI 已经连续 15 个月低于荣枯线。

欧元区两大增长支柱——德国、法国 PMI 数据同样处于收缩区间:德国9月综合 PMI 初值 46.2,制造业 PMI 仅为 39.8;法国 9 月综合PMI 初值为43.5,制造业 PMI 43.6、服务业 PMI43.9,两项数据均大幅不及预期。

美国制造业 PMI 较上月小幅上升,但仍处于 50%以下,欧洲制造业PMI 延续弱势下行趋势。指数变化表明,全球经济呈现弱势修复态势,总体趋紧的大环境没有改变,需求收缩压力仍然存在。

二、铜矿供给平稳宽松,我国铜产业合成指数偏弱

海关总署 9 月 7 日数据显示,8 月我国铜矿砂及其精矿进口量为269.7 万吨,进口创下 2008 年以来最高记录,我国 1-8 月铜矿砂及其精矿进口量为1,810.4吨,同比增长 9.0%。

其中,智利是最大供应国,当月从该国进口铜矿砂及其精矿862,766.09吨,环比增 72.11%,同比增 9.45%。秘鲁是第二大供应国,当月从该国进口铜矿砂及其精矿 792,863.21 吨,环比增 40.85%,同比增 61.42%。

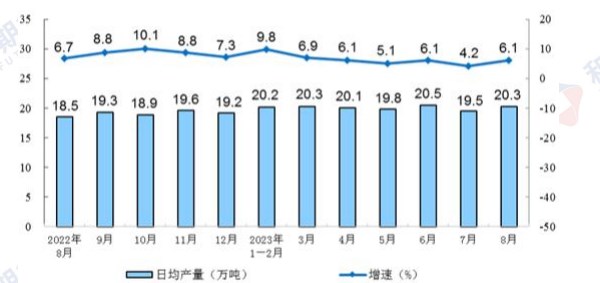

国外今年干扰事件较少,铜精矿供给格局大概率保持宽松的态势。8 月份,国内铜冶炼行业的检修明显减少,铜产量出现较大幅度提升,整体产量同比、环比均有明显增长,创年内及历史新高。在原料相对充足、加工费维持高位、硫酸价格仍有短期反弹迹象等利好因素下,将带动下半年产量高于预期。

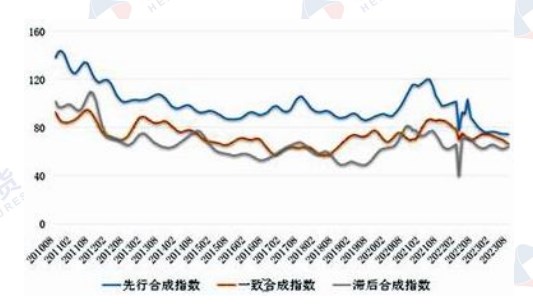

中国铜产业月度景气指数监测模型结果显示,2023 年8 月份,中国铜产业月度景气指数为 30.3,较上月下降 1.1 个点,仍然位于“正常”区间运行。

8 月份,中国铜产业先行合成指数为 74.3,较上月小幅下降0.4 个点。在构成中国铜产业先行合成指数的 6 个指标中(季调后数据),M2、进口量、电力电缆分别下降 4.5%、23.9%、4%。

综合而言,8 月份,我国铜产业景气指数仍位于“正常”区间运行,但铜产业景气指数较上月有小幅下降,持续回落,铜产业合成指数曲线走势偏弱。

三、新能源表现亮眼,地产表现依然低迷

近年来,我国光伏新增装机容量不断增长。2023 年1-8 月,中国光伏发电装机容量 50541 万千瓦,同比增长 44.4%,光伏发电新增装机容量11316 万千瓦,同比增加 6869 万千瓦。

截至 8 月底,全国风电装机容量 39537 万千瓦,同比增长14.8%;风电新增装机容量 2892 万千瓦,同比增加 1278 万千瓦。

新能源汽车依然表现良好,8 月产销分别达到 84.3 万辆和84.6 万辆,同比分别增长 22%和 27%。1-8 月,新能源汽车产销分别完成543.4 万辆和537.4万辆,同比分别增长 36.9%和 39.2%,市场占有率达到 29.5%。

房地产消费信心低迷,开发商谨慎,在经历了年初短暂的市场回暖后,整个市场的开发、销售又陷入了低迷的状态中,信心仍待修复。1—8 月份,全国房地产开发投资同比下降 8.8%,房地产开发企业房屋施工面积同比下降7.1%,房屋新开工面积 63891 万平方米,下降 24.4%。

四、后市行情研判

宏观面,消费亮眼工业生产加快,8 月份社会消费品零售总额同比增长4.6%超过预期,规模以上工业增加值同比实际增长 4.5%,制造业增长5.4%。但地产数据依然偏弱,1—8 月份房地产开发企业到位资金同比下降12.9%,跌速继续扩大,面对国内经济形势,9 月央行再次降准,估算此次降准释放流动性5000-6000亿元左右,市场流动性将有所放松,有望进一步巩固实体经济回升向好态势。而外围欧美环境不乐观,美国制造业 PMI 仍处于 50%以下,欧洲制造业PMI 延续弱势下行趋势全球经济呈现弱势修复态势,需求收缩压力仍然存在。

基本面,供给端,我国 1-8 月铜矿砂及其精矿进口量为1,810.4 吨,同比增长 9.0%,铜矿进口加速,在原料相对充足、加工费维持高位、将带动下半年产量高于预期。需求端,风电、光伏、新能源汽车保持快速增长,但房地产表现依然低迷,在经历了年初短暂的市场回暖后,整个市场的开发、销售又陷入了低迷的状态中,信心仍待修复。

总的来看,宏观面国内部分经济数据好转,9 月央行再次降准,有望进一步巩固实体经济回升向好态势,而欧美情况不乐观,需求收缩压力仍然存在。基本面看铜矿进口提速,铜产量有望较大幅度提升,需求端尽管新能源保持快速增长,但房地产表现依然低迷有所拖累。宏观面和基本面对铜价的支撑减弱,后市沪铜承压。