行情复盘

10月13日,沥青期货主力合约收涨0.06%至3596.0元,当日最高价报3646.0元。

持仓量变化

10月13日收盘,沥青期货持仓量:+29503手至274664手。

背景分析

沥青绝对库存水平仍处于中低位。截至本周国内沥青炼厂 库存录得 118.74 万吨,环比前一周增加 0.23%;与此同时沥青社会库存录得 113.18 万 吨,环比前一周下降 1.42%。

后市展望

当前来看,沥青自身供需驱动弱于成本端,预计 BU 弹性小于原油端(沥青现货弹性小于期货),因此沥青裂解价差/基差与油价走势存在一定负相关关系。考虑到宏观与地缘局 势不确定性较大,油价走势也尚不明朗,短期建议观望为主。

研报正文

核心观点

市场分析

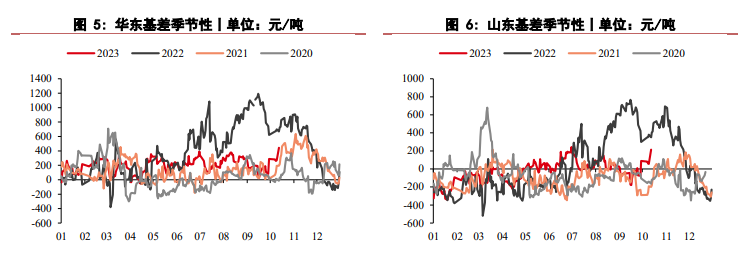

假期后沥青盘面跟随原油回调,由于其弹性相对较小,裂解价差有所修复。但随着油 价反弹,BU 涨幅也落后于原油。

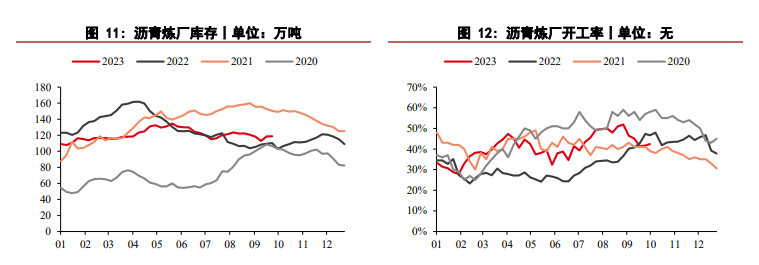

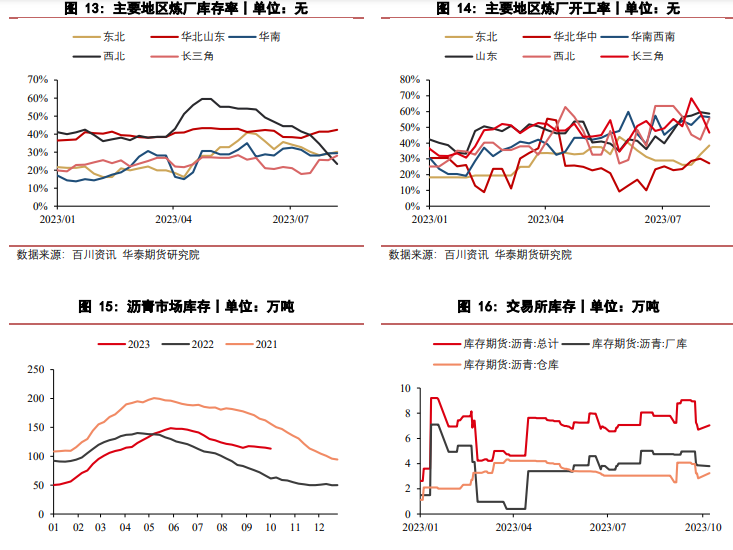

国内供给:参考百川资讯数据,截至本周国内沥青装置开工率录得 42.38%,环比前一 周回升 0.76%。未来一周,华东地区的镇海炼化以及江阴阿尔法计划 10 月中旬复产沥 青,整体沥青装置开工率或出现小幅增加。

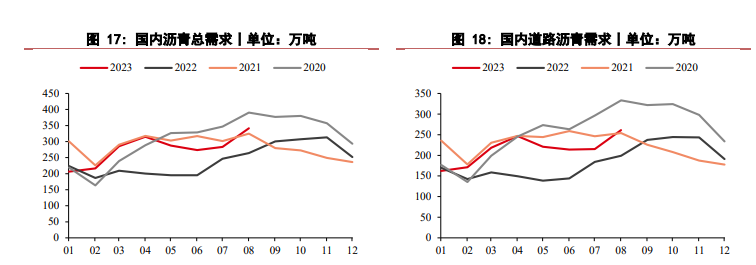

需求:“金九银十”来临后沥青终端需求跟随季节性改善,但并无突出亮点。未来一周, 华南、西南地区沥青需求有望平稳释放,局部地区有环比改善预期;西北、东北和华 北北部地区气温将持续下降,项目逐步进入收尾阶段,沥青刚性需求有环比下滑预 期;华东、山东、华中地区由于终端资金到位情况仍不及预期,沥青刚性需求改善空间有限。整体来看,沥青需求短期有望持稳,但也缺乏明显的利好。

库存:沥青绝对库存水平仍处于中低位。参考百川资讯数据,截至本周国内沥青炼厂 库存录得 118.74 万吨,环比前一周增加 0.23%;与此同时沥青社会库存录得 113.18 万 吨,环比前一周下降 1.42%。

逻辑:国庆假期期间国际油价从高位显著回撤,市场开始交易需求走弱的预期。但近 期爆发的巴以冲突使得中东地缘局势更复杂化,地缘溢价显著攀升。截至目前 Brent 重 新站上 90 美元/桶关口,WTI 也再度突破 87 美元/桶,沥青成本端支撑依然存在。

就沥青自身基本面而言,当前并无突出矛盾。一方面,生产利润偏弱抑制供应,库存也处于低位;另一方面,终端需求虽受到季节性支撑,但也没有显著的增量预期。当前来看,沥青自身供需驱动弱于成本端,预计 BU 弹性小于原油端(沥青现货弹性小于期货),因此沥青裂解价差/基差与油价走势存在一定负相关关系。考虑到宏观与地缘局 势不确定性较大,油价走势也尚不明朗,短期建议观望为主。

策略

单边中性,短期观望为主。

风险

无。