行情复盘

10月13日,玉米期货主力合约收涨0.08%至2541.0元。

资金流向

10月13日截至下午15:00收盘,玉米期货资金整体流入3616.71万元。

背景分析

供给端,10 月 USDA 报告下调美玉米单产至173 蒲式尔/英亩,产量3.97亿吨,较上年增加 4800 万吨,增幅 13.8%。农业农村部预计国内玉米产量量达 2.88 亿吨,同比增加 1103 万吨,产量增幅 3.98%。南美产量总体变化不大,新作方面阿根提玉米产量期初在报告中有恢复性增产预期,按照USDA平衡表初步预计,23/24 年度阿根廷玉米产量为 5500 万吨,同比将恢复性增产2100万吨。

后市展望

总体来看,近期行情走势总体符合我们在 9 月月报和周报中观点,内外盘尽管在 10 月报告以及鲁豫产区降水偏多影响出现扰动,但是丰产幅度较大,导致价格上方压力始终受限,内外盘丰产逻辑和结构我们已多次提示,盘面趋势逻辑相对明确。

研报正文

一.行情复盘

上周,内外盘玉米走势分化,外盘美玉米价格低位反弹,连盘玉米价格震荡偏弱。内外盘逻辑仍旧在供给端,美玉米在三季度集中计价丰产和出口弱势逻辑,价格跌至种植成本后附近后受 10 月 USDA 报告下调单产预估影响,价格上周反弹修复前期跌幅。国内玉米正值收割上市旺季,10 月农业农村部上调新作玉米产量,增产施压价格波动,产区企业购销价格稳中偏弱。

供给端,10 月 USDA 报告下调美玉米单产至173 蒲式尔/英亩,产量3.97亿吨,较上年增加 4800 万吨,增幅 13.8%。农业农村部预计国内玉米产量量达 2.88 亿吨,同比增加 1103 万吨,产量增幅 3.98%。南美产量总体变化不大,新作方面阿根提玉米产量期初在报告中有恢复性增产预期,按照USDA平衡表初步预计,23/24 年度阿根廷玉米产量为 5500 万吨,同比将恢复性增产2100万吨。

需求端,上周内外贸玉米需求端总体变化不大,巴西丰产对美玉米的出口挤占仍旧拖累美玉米需求,国内产区购销平稳,丰产导致产地农户售粮积极性较高,期现货价格下跌,企业和港口贸易商收购总体偏谨慎。

总体来看,虽然美玉米单产环比下调,但是全球主产国的丰产仍会限制包括美玉米和内贸玉米的价格高度,节奏上前期玉米跌幅较快,叠加期初成本支撑附近惜售情绪显现,跌势或暂缓,但存量逻辑下,丰产和阶段性供应充足的基本面是共识,所以单边仍维持关注逢高沽空机会,短期风险偏好回暖,或限制价格进一步流畅下行过程。

二.基本面动态

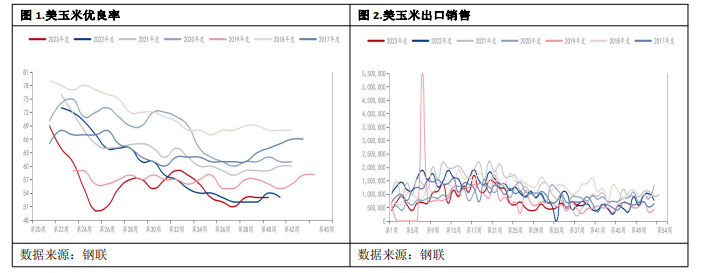

1)美玉米:优良率企稳,收割进度加快

收割进度加快:美国农业部报告显示,截至10 月8 日当周,美国玉米生长优良率为 53%,前一周为 53%,去年同期为 52%。当周,美国玉米收割率为34%,上周为 23%,去年同期为 29%。美国玉米评级优良的比例为53%,和一周前持平,去年同期 54%。玉米评级优 9%,良 44%,一般29%,差12%,劣6%。上周优 10%,良 43%,一般 29%,差 12%,劣 6%。

上周出口销售符合预期:截至 2023 年 10 月5 日当周,美国玉米净销售量合计净增 91.04 万吨,上周 242.74 万吨,符合预期,较前值下降50%。当周,美国玉米出口装船为 81.29 万吨,较前一周增加 33%,较前四周增加22%。其中,当周向中国大陆出口装船 14.39 万吨。当周,美国当前市场年度玉米新销售92.73 万吨。美国下一市场年度玉米新销售 8.74 万吨。

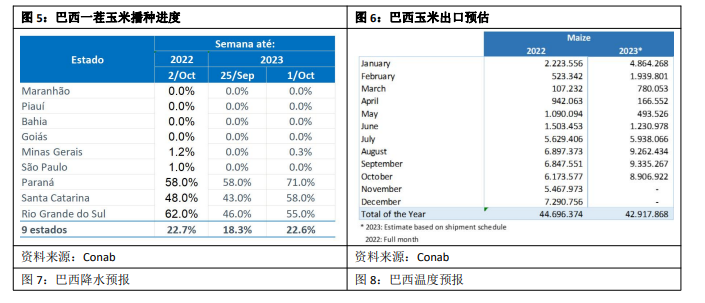

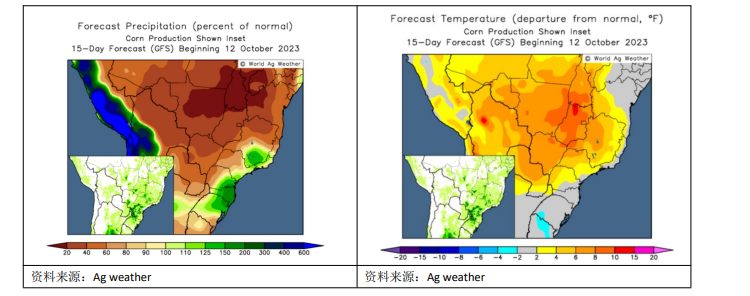

2)巴西玉米:收割进入尾声,出口正值旺季

上市进度加快:Conab 数据显示,截至 10 月1 日,巴西二茬玉米收割进度99.2%,上周 98.2%,去年同期 100%。第 39 周,巴西Anec 预估,9 月巴西玉米出口 933 万吨,之前一周预估为 1000 万吨。巴西10 月玉米出口预估890万吨,将较去年同期增加 273 万吨。

成本优势凸显:10 月 8 日,10 月交货巴西玉米理论完税价2320元/吨,美湾 2440 元/吨,比美玉米单吨仍低 120 元左右,内贸玉米广东港口2840元/吨,巴西玉米理论进口利润仍有近 500 元/吨,巴西玉米价格有比价优势。

新作播种进度正常:Conab 数据显示,截至10 月1 日,巴西2023/24年度一茬玉米播种进度 22.6%,上周 18.3%,去年同期22.7%。

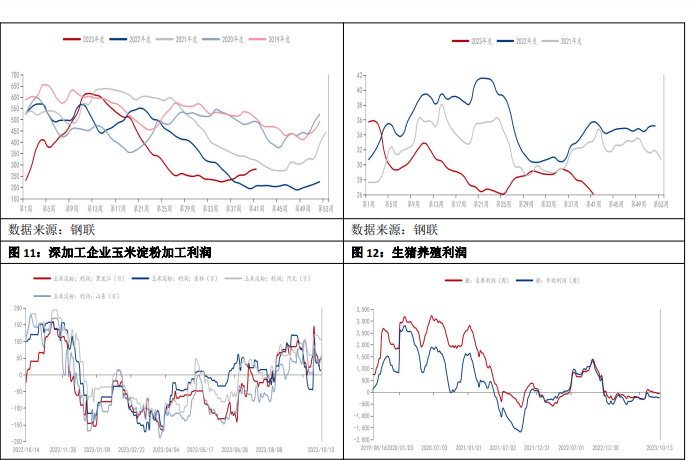

3)内贸玉米:上有库存继续去化,下游利润表现分化

库存方面:截至 10 月 6 日,北方港口玉米库存104.5 万吨,上周99.4万吨,较去年同期 193.6 万吨下降 89.1 万吨;广东港口谷物和玉米库存191万吨,上周 161.7 万吨,较上年同期 175.2 万吨增加15.8 万吨。截至第41周,主要深加工玉米库存 281 万吨,周环比增加 6.8 万吨,较去年同期206.5万吨增加 74.5 万吨,增幅约 36.1%。第 41 周,饲料企业玉米平均库存26.04天,周环比减少 1.67 天,去年同期 35.73 天,年同比减幅27.12%。表观数据上,南和饲料企业库存再次回落至低位,南北港口和深加工玉米库存有所回升。

下游利润:深加工和生猪养殖企业利润表现依旧分化,深加工企业加工利润改善。截至10月13日当周,外购仔猪养殖利润亏损238.59元/头,自繁自养亏损62.64元/吨。上周,外购仔猪养殖利润亏损 230.44 元/头,自繁自养亏损56.93元/吨。淀粉深加工企方面,10 月 13 日,黑龙江、吉林、河北和山东玉米淀粉加工利润分别为 46/13/106/56 元/吨,9 月 27 日,黑龙江、吉林、河北和山东玉米淀粉加工利润分别为 74/46/119/74 元/吨,利润总体延续良好氛围。

三.行情展望

总体来看,近期行情走势总体符合我们在 9 月月报和周报中观点,内外盘尽管在 10 月报告以及鲁豫产区降水偏多影响出现扰动,但是丰产幅度较大,导致价格上方压力始终受限,内外盘丰产逻辑和结构我们已多次提示,盘面趋势逻辑相对明确。中期结构上,我们关注基差修复后,下游补库的医院,特备是以饲料企业观望去库过程中,表观库存已经降至低位,所以价格在下跌过程中也在同步增加饲料企业补库价格反弹的可能性。策略方面,收割进度正常预期下,玉米单边想法总体以逢高沽空为主。

主要风险:宏观政策利好超预期,收割期天气影响超预期。