行情复盘

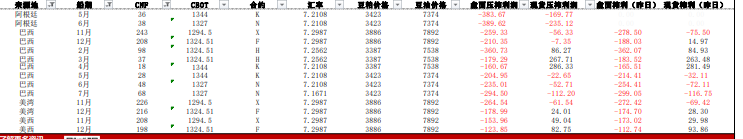

10月23日,豆粕期货主力合约收跌0.84%至3886.0元。

持仓量变化

10月23日收盘,豆粕期货持仓量:-43930手至1381725手。

现货市场

国内豆粕现货继续偏弱运行,今日基差继续小幅回落,上周五以来现货成交继续缩量,因市场预期 11 月到港量多,采购端观望情绪增加,但受基差回归 影响,11-1 月差整体跌幅比较有限。

背景分析

截止 10 月 20 日当周,111 家油厂大豆实际压榨量为 185.03 万吨,开机率为 62%。其中大豆库存为 372.68 万吨,较上周减少 77.08 万吨,下降 17.14%,同比去 年增加 81.47 万吨,增幅 27.98%;豆粕库存为 74.09 万吨,较上周增加 7.79 万吨, 增幅 11.75%,同比去年增加 47.33 万吨,增幅 176.87%。

研报正文

【美豆】

美豆月间价差小幅回落,现货基差整体持稳,现货方面整体变化不大。

短期市场交易主题仍然围绕美国需求状况以及南美的天气变化,整体来看,美豆出口方面迎来利好,因密西西比河运费开始进入下行通道,11 月船期报价较巴西更有 优势,虽然 12 月船期优势不及巴西豆,但由于运费仍有下行动力同时美西出口优势仍然较明显,因此我们预计最近一段时间美豆出口将较此前有所恢复。

美豆盘面压榨利润继续明显恢复,主要受到美豆粕上涨带来的影响,美豆粕盘面 12-3 月间价差大幅冲高,反应现货供应相对比较紧张,美豆粕单边和月差的大幅上涨主要是受到国内出口的持续好转。

由于阿根廷国内政局比较动乱,农户惜售意愿进一步增加, 因此,需要美国和巴西豆粕出口进行弥补,巴西豆粕基差同样出现较大幅度上涨,并且整体来看,美国和巴西增量仍然无法弥补阿根廷的减量,因此虽然短期美豆粕受逼仓影响,但仍然找不到太明显的转势基础。

巴西产地天气继续维持不良状况, 一方面南方地区降雨量较大可能导致产地过墒,不利于作物前期种植生长,另一方面,GFS 模型近日继续推迟马州降雨时间,如果未来一个月中马州继续看不到有利降雨,则后续生长风险将明显增加。

【豆菜粕】

国内豆粕现货继续偏弱运行,今日基差继续小幅回落,上周五以来现货成交继续缩量,因市场预期 11 月到港量多,采购端观望情绪增加,但受基差回归 影响,11-1 月差整体跌幅比较有限。

当前远期榨利亏损仍然比较严重,油厂预售整 体并不积极,盘面 59、79 价差偏弱,高供应仍然压制远月市场情绪。

钢联口径数据 显示,截止 10 月 20 日当周,111 家油厂大豆实际压榨量为 185.03 万吨,开机率为 62%。其中大豆库存为 372.68 万吨,较上周减少 77.08 万吨,下降 17.14%,同比去 年增加 81.47 万吨,增幅 27.98%;豆粕库存为 74.09 万吨,较上周增加 7.79 万吨, 增幅 11.75%,同比去年增加 47.33 万吨,增幅 176.87%。

静态数据上看,油厂压榨量仍未完全恢复,豆粕库存仍然处于历史同期偏高水平,因而实际供应压力仍然存 在,同时大豆库存也相对较高,实际现货压力不减。

整体来看,当前豆粕基本面矛盾变化有限。 菜粕现货基差与月差继续偏弱运行,现货市场继续维持偏弱运行,11-1 月间价 差在 70 左右小幅震荡,豆菜粕 01 合约价差虽然缩小,但更多还是受资金减仓影响所致。

数据显示截止 10 月 13 日当周,沿海地区主要油厂菜籽库存为 13.8 万吨,较 上周下降 3.9 万吨;菜粕库存为 1.66 万吨,环比上周下降 0.17 万吨。

库存数据上看, 菜籽菜粕库存量虽然小幅下降,但是仍偏高,因此现货压力仍存。整体来看,当前菜籽压榨仍有小幅利润,11-12 月整体菜籽到港量仍然相对较大,供应宽松,而需求方面来看没有太多利好因素。因此短期菜粕现货可能缺少亮点。

交易策略

单边:虽然近期多重利好叠加,但是 01 盘面多头仍然出现大幅撤退的情况, 3900 附近压力仍然比较明显,近期建议以观望为主,菜粕同样建议以观望为主。

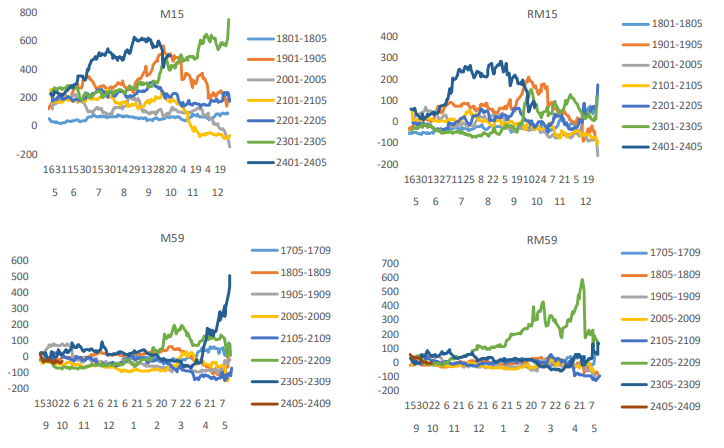

套利:M15 少量正套布局。

期权:卖 M2401-P-3750&卖 M2401-C-3900。

大豆压榨利润

、