行情复盘

10月27日,橡胶期货主力合约收跌1.16%至14460.0元。

资金流向

10月27日收盘,橡胶期货资金整体流出1636.36万元。

期货市场

本周五国内沪胶期货 2401 合约呈现放量增仓,小幅下跌的走势,盘中期价重心下移至 14400-14500 元/吨区间内运行。收盘时期价小幅下跌 1.16%至 14460 元/吨。

后市展望

随着前期需求利多数据逐渐被市场消化以后,在偏空宏观氛围的压制下,预计后市国内沪胶期货 2401 合约料维持震荡偏弱的走势。

研报正文

核心观点

橡胶:本周五国内沪胶期货 2401 合约呈现放量增仓,小幅下跌的走势,盘中期价重心下移至 14400-14500 元/吨区间内运行。收盘时期价小幅下跌 1.16%至 14460 元/吨。1-5 月差贴水幅度小幅缩小至 35 元/吨。随着前期需求利多数据逐渐被市场消化以后,在偏空宏观氛围的压制下,预计后市国内沪胶期货 2401 合约料维持震荡偏弱的走势。

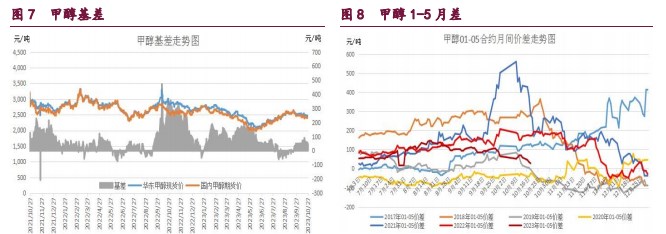

甲醇:本周五国内甲醇期货 2401 合约呈现放量减仓,小幅上涨的走势,期价最高上涨 2445 元/吨一线,最低下探至 2380 元/吨,收盘时小幅上涨 1.29%至 2437 元/吨。1-5 月差升水幅度略微缩小至 22 元/吨。随着国内和海外甲醇供应压力回升,而需求驱动预期减弱,不过国内社库和港口库存持续去化,支撑甲醇期价。预计后市甲醇 2401 合约维持震荡偏强的走势。

原油:本周五国内原油期货 2312 合约呈现缩量减仓,震荡略微收涨的走势,期价最低下探至 656.6 元/桶,最高上涨至 670.8 元/桶,收盘时期价略微收涨 0.43%至 670.0 元/桶。盘中期价重心维持在 670 元/桶一线运行,期价受阻于 20 日均线压制。由于巴以冲突再起,引发地缘因素发酵,但能否危及产油国设施仍需观察。短期而言,多空分歧开始加剧,预计后市国内原油期货 2312 合约料维持高位震荡企稳的走势。

1. 产业动态

橡胶

截至 10 月 20 日当周,青岛地区天然橡胶一般贸易库库存为 52.55 万吨,较上期减少了 0.74 万吨,降幅 1.39%。天然橡胶青岛保税区区内库存为 15.68 万吨,较上期增加 0.16 万吨,增幅 1.01%。二者库存合计达 68.23 万吨,周环比小幅减少 0.58 万吨,为连续第十周下降,累计跌幅达 19.92 万吨。

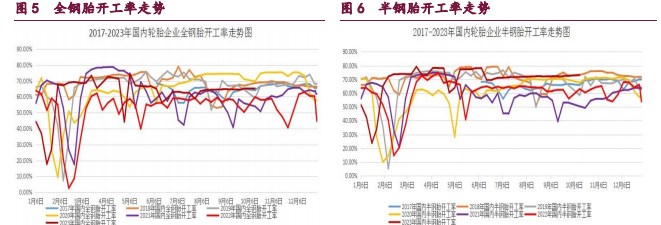

截止 2023 年 10 月 27 日当周,山东地区轮胎企业全钢胎开工负荷为 65.3%,较上周略微增加 0.10 个百分点,同比大幅增加 18 个百分点。国内轮胎企业半钢胎开工负荷为 73.10%,较上周略微增加 0.50 个百分点,同比大幅增加 17.8 个百分点。

2023 年 9 月,中国汽车产销分别完成 285 万辆和 285.8 万辆,环比均增长 10.7%,同比分别增长 6.6%和 9.5%,产销量均创历史同期新高,延续了增长态势。前三季度,汽车产销分别完成 2107.5 万辆和 2106.9 万辆,同比分别增长 7.3%和 8.2%。9 月,中国汽车出口 44.4 万辆,连续 2 个月超过 40 万辆,环比增长 9%,同比增长 47.7%。前三季度,中国汽车出口 338.8 万辆,同比增长 60%。

2023 年 9 月份,我国重卡市场销售约 8 万辆,环比 8 月上升 12%,比上年同期的 5.18 万辆增长 55%,净增加接近 3 万辆。这是今年市场继 2 月份以来的第八个月同比增长,今年 1-9 月,重卡市场累计销售 70.1 万辆,同比上涨 34%,同比累计增速扩大了 2 个多百分点。截止到前三季度,中国重卡市场今年累计销量已经超过去年全年销量(67 万辆)。

甲醇

截止 2023 年 10 月 27 日当周,国内甲醇平均开工率维持在 74.22%,周环比略微减少 0.35%,月环比小幅回落 3.69%。受此影响,我国甲醇周度产量周环比小幅减少 5.73 万吨,至 169.04 万吨。

截止 2023 年 10 月 27 日当周,国内甲醛开工率维持在 29.34%,周环比略微增加 0.31%。同时二甲醚方面,开工率维持在 19.87%,周环比小幅增加 2.17%。醋酸开工率维持在 86.12%,周环比大幅下跌 8.80%。MTBE 开工率维持在 55.77%,周环比小幅增加 1.18%。除了传统消费领域出现改善外,作为甲醇下游最大需求的烯烃需求也明显好转。截止 2023 年 10 月中旬,国内甲醇制烯烃装置开工率在 90.26%,周环比小幅回落 2.56%。截止 2023 年 10 月 20 日,国内甲醇制烯烃期货盘面利润为 186 元/吨,周环比小幅减少 25 元/吨。

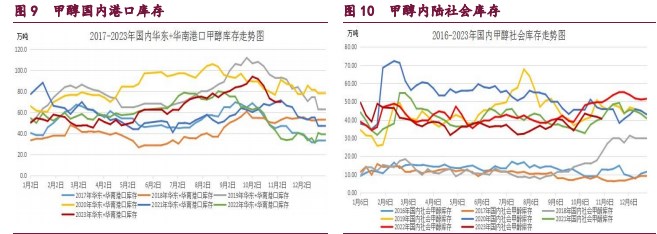

截止 2023 年 10 月 26 日当周,我国华东和华南地区的港口甲醇库存量维持在 69.84 万吨,周环比略微减少 0.06 万吨,月环比大幅减少 15.14 万吨,较去年同期大幅增加 36.23 万吨。其中华东港口甲醇库存达 49.64 万吨,周环比小幅增加 0.94 万吨,华南港口甲醇库存达 20.20 万吨,周环比小幅减少 1 万吨。截至 2023 年 10 月 25 日当周,我国内陆甲醇库存合计达 40.61 万吨,周环比小幅减少 1.01 万吨,同比小幅减少 9.02 万吨。

原油

截至 2023 年 10 月 20 日,美国石油活跃钻井平台数量周环比小幅增加 1 座,至 502 座。美国原油日均产量 1320 万桶,周环比增加 0 万桶/日,同比增加 130 万桶/日。

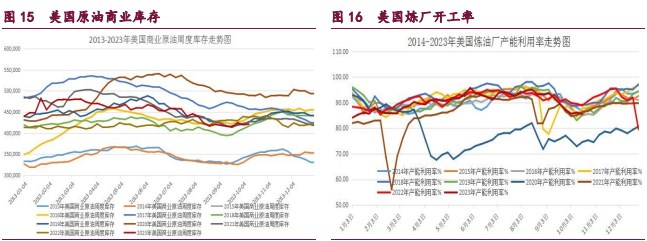

截止 2023 年 10 月 20 日当周,包括战略储备在内的美国原油库存总量 7.72394 亿桶,比前一周增长 137.2 万桶;美国商业原油库存量 4.2112 亿桶,比前一周增长 137.1 万桶。美国炼厂加工总量平均每天 1518.9 万桶,比前一周减少 20.6 万桶;炼油厂开工率 85.6%,比前一周下降 0.5 个百分点。备受关注的美国俄克拉荷马州库欣地区原油库存 2122.6 万桶,增长 21.3 万桶。过去的一周,美国石油战略储备 3.51274 亿桶。

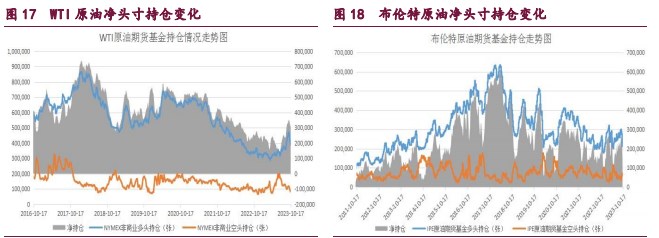

截至 2023 年 10 月 17 日,WTI 原油非商业净多持仓量平均维持在 306388 张,周环比大幅减少 15586 张,较 9 月均值 326168 张小幅减少 19780 张,降幅达 6.06%。与此同时,截至 10 月 10 日,Brent 原油期货净多持仓量维持在 138740,周环比大幅减少 78508 张,较 9 月均值 242853 张大幅减少 104113 张,降幅达 42.87%。总体来看,WTI 原油期货市场净多头寸月环比大幅减少,而 Brent 原油期货市场的净多头寸月环比大幅下降。

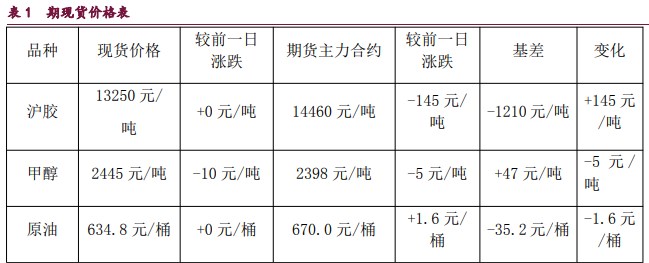

2. 现货价格表

3. 相关图表