行情复盘

11月6日,碳酸锂期货主力合约收跌3.63%至147150.0元。

持仓量变化

11月6日收盘,碳酸锂期货持仓量:+12728手至106826手。

现货市场

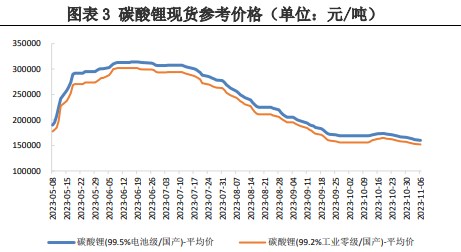

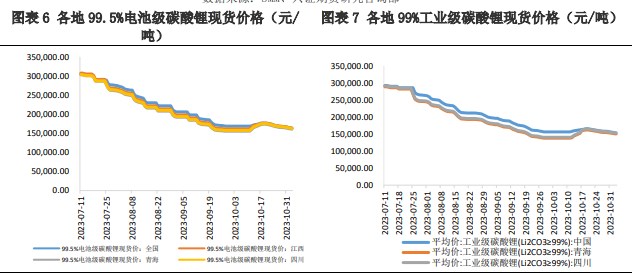

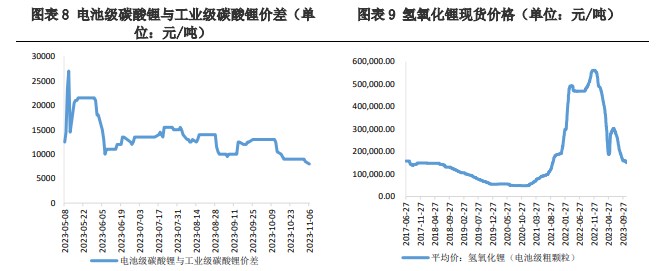

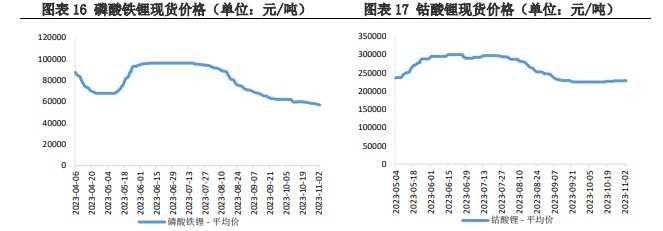

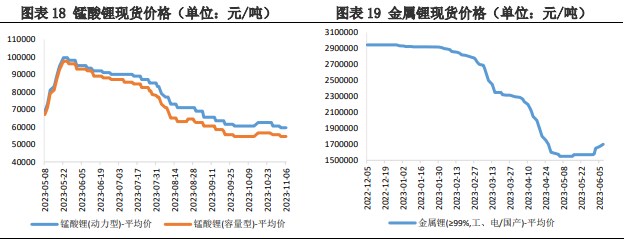

碳酸锂现货报价,国产 99.5%电池级碳酸锂平均价160000(-1500)元/吨,国产99.2%工业零级碳酸锂平均价格 152000(-1000)元/吨,电池级氢氧化锂平均价 158000(-1000)元/吨。

背景分析

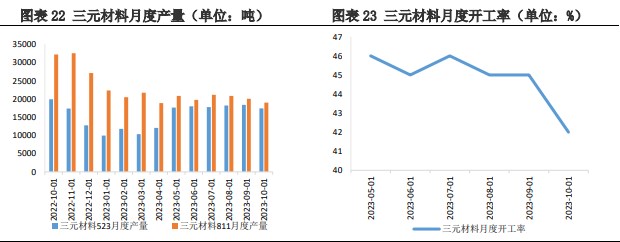

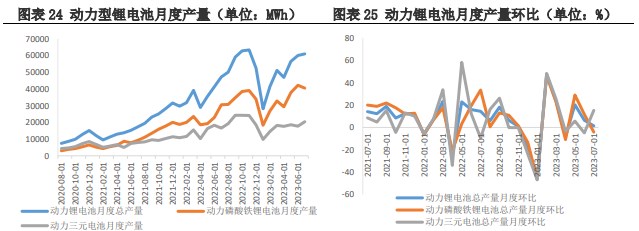

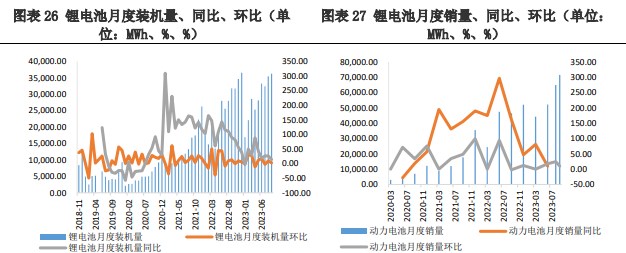

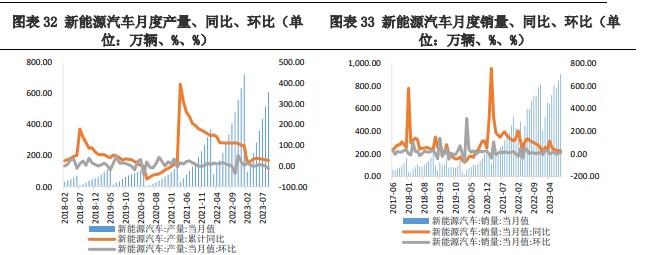

需求端,中游锂电将进入排产淡季,正极材料和电池厂利润压缩、库存减值加上订单骤降,企业面临是否冒着生存的风险继续补库。终端需求方面,新能源汽车十月销量为 890000 辆,月度环比减少 1.5%,向上游拉动传导力度有限。

研报正文

内容提要

行情回顾及后市展望

碳酸锂:碳酸锂现货报价,国产 99.5%电池级碳酸锂平均价160000(-1500)元/吨,国产99.2%工业零级碳酸锂平均价格 152000(-1000)元/吨,电池级氢氧化锂平均价 158000(-1000)元/吨。

上一交易日碳酸锂期货主力合约 LC2401 收盘价 147150 (-5550)元/吨,跌幅为 3.63%。

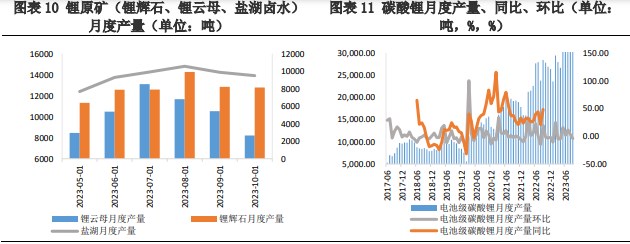

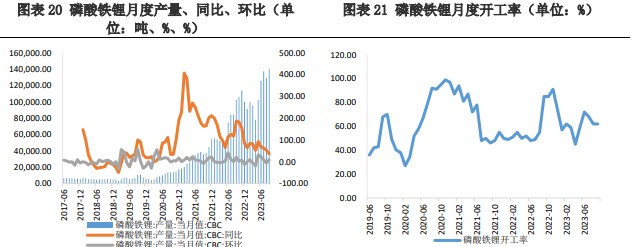

从基本面来看,供应端上周碳酸锂产量 9825 吨,周度环增 5.3%,盛新锂能等大厂逐渐复产,进口矿是潜在供应增量,非矿、澳矿逐渐到港,供应量总体呈上升趋势。

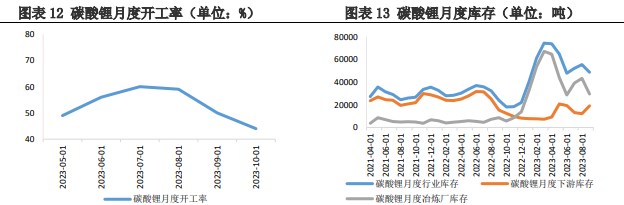

库存方面,周度行业库存 59756 吨,周度环增 2.0%,冶炼厂库存 36540 吨,周度环增 18.9%,周度下游库存 10760 吨,周度环减 9.2%。锂盐厂库存暂处累库阶段,增量大于下游去库量。

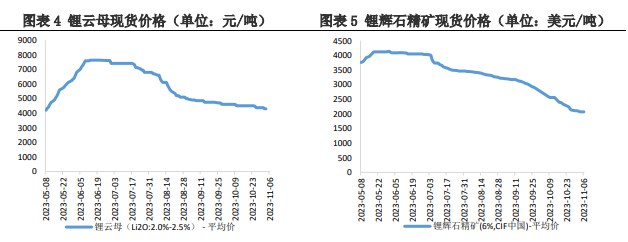

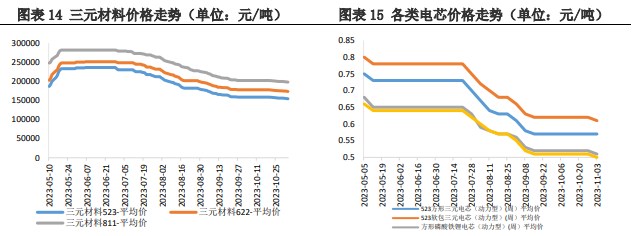

成本端,澳矿以 m+1 长协单为主,成本约为 16 万元/吨,国内外采锂云母成本为 13 万元/吨。利润端,从整个产业链来看,行业利润集中在上游锂矿,自产锂辉石、锂云母、盐湖企业利润仍接近 10 万元,外采澳矿或云母利润较低,正极厂、电池厂利润有所亏损,上游利润仍有压缩空间。

需求端,中游锂电将进入排产淡季,正极材料和电池厂利润压缩、库存减值加上订单骤降,企业面临是否冒着生存的风险继续补库。终端需求方面,新能源汽车十月销量为 890000 辆,月度环比减少 1.5%,向上游拉动传导力度有限。

市场情绪来看,当前更多是上游锂盐厂和中下游电池材料厂的价格博弈。电池材料厂不愿再承担减值风险,纯冶炼厂希望能有更多的利润,部分自有矿的一体化厂则是随行就市,维持满产。

综合来看,市场处于供大于求状态,需求并不旺盛,基本面偏弱,预计锂价低位震荡。

一、行业相关资讯

1.近日,湖南大中赫锂矿有限责任公司年产 4 万吨碳酸锂项目开工。其中,大中矿业碳酸锂项目设计生产能力为 4 万吨/年,分两期建成,一期计划 2024 年 9 月竣工,二期计划 2025 年 6 月竣工。

2. 备受关注的宝马 160GWh 电池项目对外招标,已尘埃落定。蜂巢能源获得了宝马欧洲区近 90GWh 的订单;中国国内近 70GWh 的订单,则由宁德时代或亿纬锂能斩获。

3. 近期志存锂业发布公告,为提高公司生产效率与稳定性,集团公司决定对部分基地设备于 2023 年 9 月 29 日-2023 年 10 月 25 日进行检修,预计 10 月碳酸锂减量 3000 吨左右。

4.韩国 LG 化学与华友钴业将在摩洛哥合建一座电动汽车电池材料厂,该工厂将于 2026 年投产,目标是年产 5 万吨磷酸铁锂阴极材料。LG 化学称,摩洛哥工厂生产的磷酸铁锂阴极材料将供应北美市场,并获得美国《通胀削减法案》的补贴。LG 化学还宣布了一项与华友钴业合作在摩洛哥建设锂转化工厂的额外投资计划,目标是到 2025 年开始量产,年产能为 52000 吨锂。此外,LG 化学表示计划在印度尼西亚建设前驱体工厂。

5. 上海大众宣布,明年 1 季度大众 ID.3 车型将会换用磷酸铁锂电池,成本下降 1.9 万元。

二、碳酸锂产业链市场日度监测

三、图表分析