行情复盘

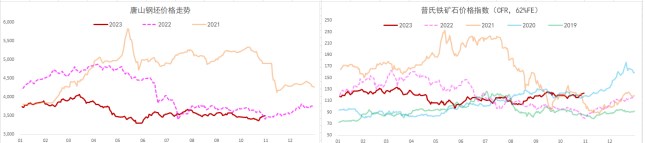

11月9日,螺纹钢期货主力合约收涨1.39%至3853.0元。

持仓量变化

11月9日收盘,螺纹钢期货持仓量:-5385手至1639732手。

背景分析

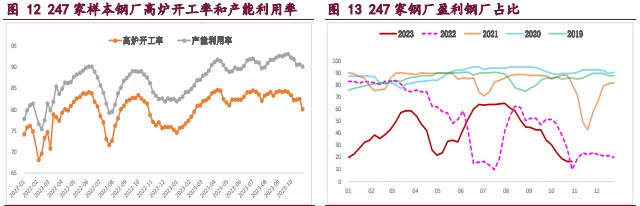

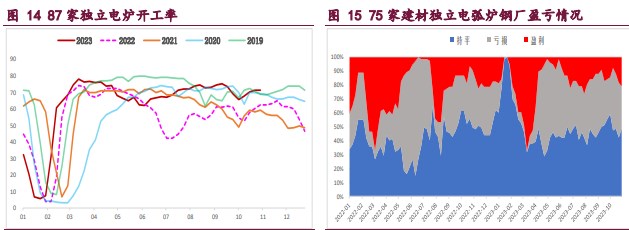

供需两端均在走弱,钢厂复产不积极,周产量环比大降 11.30 万吨,供应再度收缩并维持年内低位,低供应格局给予钢价支撑,但需注意的近期钢价走强带来钢厂利润持续改善,尤其是短流程钢厂,供应仍将回升,谨防供应回升带来压力。

后市展望

国内宏观利好预期不断发酵,叠加原料强势上涨,螺纹价格同样触底回升,但自身供需双弱格局未变,需求表现疲弱且将季节性下降,谨防供应回升引发矛盾激化,届时钢价将再度承压,短期宏观交易权重为主逻辑下螺纹价格维持震荡偏强运行,重点关注钢厂生产情况。

研报正文

核心观点

螺纹钢:主力期价高位震荡,录得 1.39%日涨幅,量增仓缩。现阶段,国内宏观利好预期不断发酵,叠加原料强势上涨,螺纹价格同样触底回升,但自身供需双弱格局未变,需求表现疲弱且将季节性下降,谨防供应回升引发矛盾激化,届时钢价将再度承压,短期宏观交易权重为主逻辑下螺纹价格维持震荡偏强运行,重点关注钢厂生产情况。

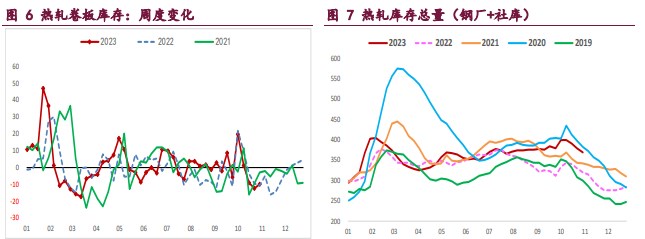

热轧卷板:主力期价震荡走高,录得 1.41%日涨幅,量仓收缩。目前来看,国内宏观利好预期不断发酵,叠加原料强势上涨,热卷价格震荡走高,但供应回落但持续性不强,相反需求存隐忧,热卷供需格局存走弱预期,钢价承压运行,相对利好还是政策强预期,短期宏观交易权重为主逻辑下热卷价格维持震荡偏强运行。

铁矿石:主力期价偏强震荡,录得 1.79%日涨幅,仓增量缩。现阶段,乐观情绪发酵,高位矿价再度走强,但钢厂亏损状况未改善,生产趋弱使得矿石需求下降,且供应维持相对高位,矿市基本面有所走弱,叠加政策调控风险担忧,上行风险也在累积,短期乐观情绪支撑下矿价高位偏强震荡,重点关注成材表现。

一 产业动态

(1)国家统计局:10 月受节后消费需求回落等因素影响,CPI 略有下降

10 月份,受天气晴好农产品供应充足、节后消费需求回落等因素影响,CPI 略有下降。从环比看,CPI 下降 0.1%。其中,食品价格由上月上涨 0.3%转为下降 0.8%,影响 CPI 下降约 0.14 个百分点,是带动 CPI 环比由涨转降的主要原因。食品中,10 月份全国大部分地区天气晴好,农产品供应总体充足,加之节后消费需求有所回落,鲜活食品价格大多下降,其中鸡蛋、猪肉、鲜菜和水产品价格分别下降 4.3%、2.0%、1.9%和 1.4%,均呈季节性回落,合计影响 CPI 下降约 0.13 个百分点。非食品价格由上月上涨 0.2%转为持平。非食品中,受国际油价波动影响,国内汽油价格上涨 1.8%;节后出行需求回落,飞机票和旅游价格分别下降 7.7%和 0.3%。

(2)Mysteel:19 家车企公布 10 月产销数据,近 7 成销量同比正增长

据乘联会消息,10 月乘用车市场零售 203.3 万辆,同比增长 10.2%;今年累计零售 1726.7 万辆,同比增长 3.2%。据 Mysteel 不完全统计,截至 11 月 9 日,已有 19 家上市车企公布 10 月产销数据。从环比来看,近 6 成车企 10 月销量实现正增长。其中,赛力斯环比增长最多,达 59.22%;其次为安凯客车,环比增 36.11%。

(3)2023 年前三季度全球高炉生铁产量同比增长 1.5%至 9.867 亿吨

根据世界钢铁协会的统计数据,2023 年前三季度 37 个国家和地区高炉生铁产量为 9.867 亿吨,同比增长 1.5%。2022 年,这 37 个国家和地区的高炉生铁产量约占世界产量的 98%。2023 年前三季度,亚洲高炉生铁产量同比增长 2.8%至 8.295 亿吨。其中,中国产量同比增长 2.8%至 6.75 亿吨,印度同比增长 8.2%至 6404.6 万吨,日本同比下降 2.5%至 4753.7 万吨,韩国同比增长 4.4%至 3349.4 万吨。

二 现货市场

三 期货市场

四 相关图表

五 后市研判

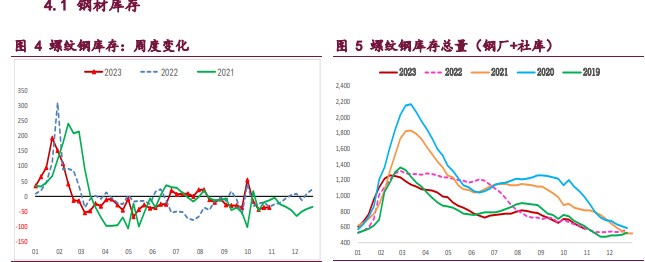

螺纹钢:供需两端均在走弱,钢厂复产不积极,周产量环比大降 11.30 万吨,供应再度收缩并维持年内低位,低供应格局给予钢价支撑,但需注意的近期钢价走强带来钢厂利润持续改善,尤其是短流程钢厂,供应仍将回升,谨防供应回升带来压力。

与此同时,北方降雪导致螺纹需求转弱,周度表需环比降 19.75 万吨,相应的高频成交同样在减量,两者均是近年来同期低位,且后续仍会季节性走弱,弱势需求承压价格,相对利好还是政策强预期。

综上,国内宏观利好预期不断发酵,叠加原料强势上涨,螺纹价格同样触底回升,但自身供需双弱格局未变,需求表现疲弱且将季节性下降,谨防供应回升引发矛盾激化,届时钢价将再度承压,短期宏观交易权重为主逻辑下螺纹价格维持震荡偏强运行,重点关注钢厂生产情况。

热轧卷板:供需格局相对良好,库存延续去化,钢厂停产检修增多,热卷周产量再度回落,周环比降 12.92 万吨,供应已降至那内相对低位,但钢厂利润改善局面下减量持续性存疑,关注后续钢厂生产情况。与此同时,热卷需求有所回落,周度表需环比降 9.89 万吨,且考虑到其主要下游冷轧行业转弱,冷热价差持续回落,仍易拖累热卷需求,而且高价出口订单也在下降,仍将季节性回落,因而热卷需求难有持续好转。

总之,国内宏观利好预期不断发酵,叠加原料强势上涨,热卷价格震荡走高,但供应回落但持续性不强,相反需求存隐忧,热卷供需格局存走弱预期,钢价承压运行,相对利好还是政策强预期,短期宏观交易权重为主逻辑下热卷价格维持震荡偏强运行。

铁矿石:供需格局在转弱,港存持续回升,环保限产使得钢厂生产趋弱,上周样本钢厂日均铁水产量和进口矿日耗双双下降,降幅相对有限,因而矿石终端消耗维持高位,需求强韧性给予矿价支撑,但需注意的是钢厂盈利状况并未明显好转,盈利钢厂占比偏低,继而使其采购多以刚需为主,需求利好效应在趋弱。

与此同时,国内港口到货小幅回落,而海外矿商发运维持环比下降,整体降幅不大,海外矿石供应高位平稳运行,相应的内矿供应维持高位,整体矿石供应延续季节性回升态势。

目前来看,乐观情绪发酵,高位矿价再度走强,但钢厂亏损状况未改善,生产趋弱使得矿石需求下降,且供应维持相对高位,矿市基本面有所走弱,叠加政策调控风险担忧,上行风险也在累积,短期乐观情绪支撑下矿价高位偏强震荡,重点关注成材表现。