行情复盘

11月27日,对二甲苯期货主力合约收跌1.31%至8298.0元。

持仓量变化

11月27日收盘,对二甲苯期货持仓量:+1068手至77447手。

现货市场

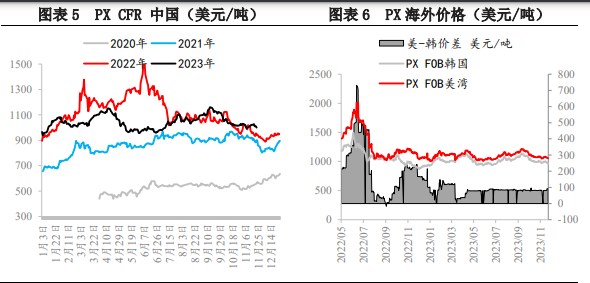

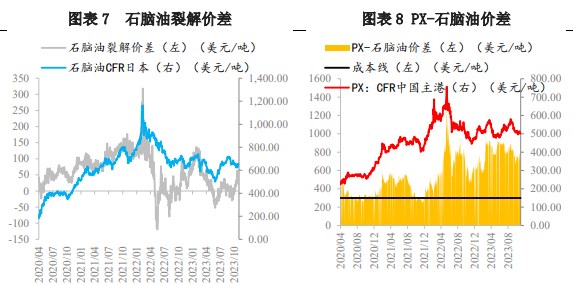

现货报价,PX FOB 韩国主港 963.67 美元/吨(-13.00),PX CFR 中国主港 986.67 美元/吨(-13.00);石脑油 CFR 日本 641 美元/吨(-12.00)。

背景分析

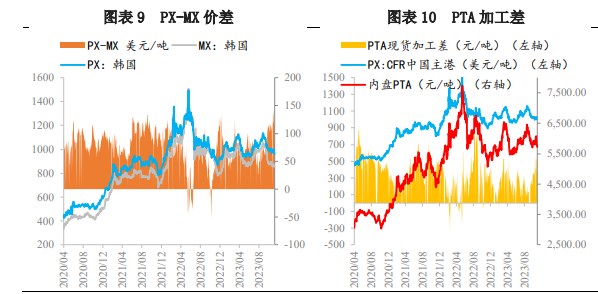

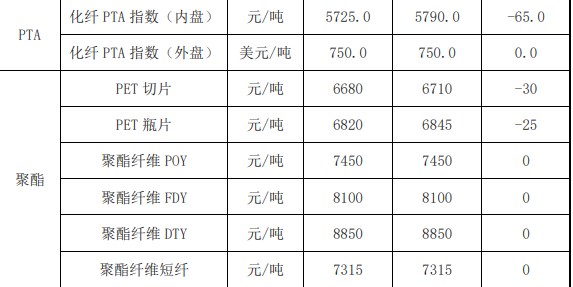

供需来看,呈现边际回暖。国内 PX 产量为 72.09 万吨,周均开工率 85.96%,环比继续上升,周内彭州石化重启,威联 PX 装置重启,韩国 GS 装置重启;下游方面,PTA 开工 75.25%,逸盛海南出料。

研报正文

内容提要

行情回顾及后市展望

PX:现货报价,PX FOB 韩国主港 963.67 美元/吨(-13.00),PX CFR 中国主港 986.67 美元/吨(-13.00);石脑油 CFR 日本 641 美元/吨(-12.00)。

期货方面,盘面 PX 价格继续承压,现货报价略有下调,期价大幅下挫主要来自商品集体承压及 PTA 走跌影响。

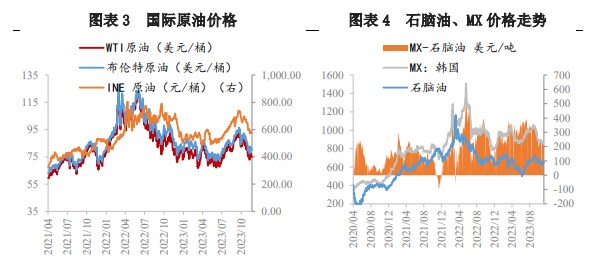

成本端,昨晚有消息称,沙特寻求 OPEC+其他成员国削减产量配额,但遭到部分成员国抵制,而且非洲国家也未能就产量配额达成一致。说明 OPEC+ 内部分歧依然较大,原油价格面临较大不确定性;

供需来看,呈现边际回暖。国内 PX 产量为 72.09 万吨,周均开工率 85.96%,环比继续上升,周内彭州石化重启,威联 PX 装置重启,韩国 GS 装置重启;下游方面,PTA 开工 75.25%,逸盛海南出料。

整体看,PX 目前维持供需双增的局面,随着 PTA 装置陆续回归或带动补货需求,12 月检修计划较少,PX 累库压力不大,终端需求延续,聚酯库存仍处中性水平,负荷高位或将持续至 12 月下旬,需求存一定支撑,预计短期 PX 价格延续震荡格局,重点关注 OPEC 会议对成本端的影响。

风险因素:原料价格高位回落;下游开工不及预期;装置临时性检修。

一、PX 产业链日度数据监测

二、相关图表分析