行情复盘

11月29日,螺纹钢期货主力合约收跌0.56%至3896.0元。

资金流向

11月29日收盘,螺纹钢期货资金整体流出2.82亿元。

背景分析

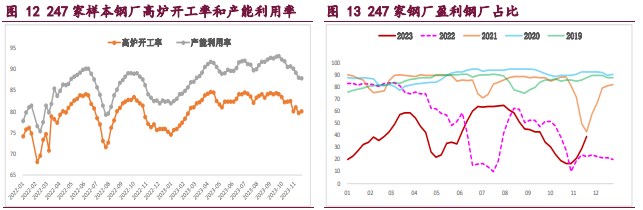

供需格局延续走弱态势,建筑钢厂提产有限,螺纹周产量环比微降 0.02 万吨,供应维持低位,但近期钢厂利润改善明显,尤其是短流程钢厂,增产积极性仍在,预计后续产量将再度回升,低供应利好效应有限。

后市展望

螺纹供需格局延续走弱,库存去化收窄,多因需求季节性减量所致,而螺纹供应存回升预期,供增需弱局面下螺纹基本面维持弱势,一旦市场交易逻辑切换至现实端,则钢价易承压走弱,相对利好的是宏观强预期未变,预期现实博弈下短期钢价维持高位震荡,跟踪重点席位持仓变化。

研报正文

核心观点

【螺纹钢】

主力期价偏弱震荡,录得 0.56%日跌幅,量仓收缩,主力移仓换月。现阶段,螺纹供需格局延续走弱,库存去化收窄,多因需求季节性减量所致,而螺纹供应存回升预期,供增需弱局面下螺纹基本面维持弱势,一旦市场交易逻辑切换至现实端,则钢价易承压走弱,相对利好的是宏观强预期未变,预期现实博弈下短期钢价维持高位震荡,跟踪重点席位持仓变化。

【热轧卷板】

主力期价延续震荡,录得 0.45%日跌幅,量仓收缩。目前来看,热卷供需格局变化不大,库存延续去化,需求韧性较强但后续存隐忧,而热卷供应维持高位,一旦需求走弱则供需矛盾易激化,价格上行阻力较大,相对利好的是宏观强预期,预期现实博弈下热卷价格维持高位震荡,重点关注需求表现情况。

【铁矿石】

主力期价震荡运行,录得 0.47%日跌幅,量增仓缩,主力移仓换月。现阶段,监管风险频发,且需求下行使得矿石自身供需格局走弱,短期利空因素发酵下矿价继续承压运行,但国内宏观强预期未退,且矿石低库存、大贴水局面未变,矿价回调空间受限,多空因素博弈下矿价维持高位震荡运行,重点关注成材表现。

一 产业动态

(1)财政部:10 月全国地方政府债券发行新增债券 2267 亿元

2023 年 10 月,全国发行新增债券 2267 亿元,其中一般债券 83 亿元、专项债券 2184 亿元。全国发行再融资债券 11696 亿元,其中一般债券 8229 亿元、专项债券 3467 亿元。合计,全国发行地方政府债券 13963 亿元,其中一般债券 8312 亿元、专项债券 5651 亿元。2023 年 10 月,地方政府债券平均发行期限 9.7 年,其中一般债券 6.9 年,专项债券 13.9 年。2023 年 10 月,地方政府债券平均发行利率 2.92%,其中一般债券 2.86%,专项债券 2.99%。

(2)住建部:1-10 月全国新开工改造城镇老旧小区 5.28 万个

住建部网站消息,2023 年,全国计划新开工改造城镇老旧小区 5.3 万个、涉及居民 865 万户。根据各地统计上报数据,1-10 月份,全国新开工改造城镇老旧小区 5.28 万个、惠及居民 870 万户,按小区数计开工率 99.6%。分省看,浙江、上海、湖北、江苏、贵州、福建、河南、安徽、山东、宁夏、兵团、广东、内蒙古、湖南、重庆、河北、吉林、黑龙江、江西、海南、云南、陕西、青海、新疆等 24 个省份全部开工。

(3)乘联会:11 月 1-26 日乘用车市场零售 138.9 万辆,较去年同期增 17%

乘用车:11 月 1-26 日,乘用车市场零售 138.9 万辆,同比去年同期增长 17%,较上月同期增长下降 12%,今年以来累计零售 1,865.6 万辆,同比增长 4%;全国乘用车厂商批发 159.6 万辆,同比去年同期增长 19%,较上月同期下降 9%,今年以来累计批发 2,186.7 万辆,同比增长 8%。新能源:11 月 1-26 日,新能源车市场零售 56.3 万辆,同比去年同期增长 33%,较上月同期下降 7%,今年以来累计零售 651.7 万辆,同比增长 34%;全国乘用车厂商新能源批发 67.9 万辆,同比去年同期增长 42%,较上月同期增长 0%,今年以来累计批发 747.9 万辆,同比增长 36%。

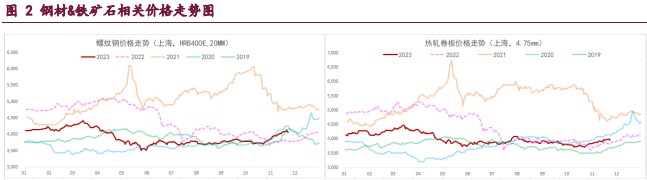

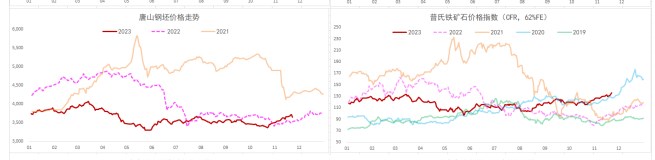

二 现货市场

三 期货市场

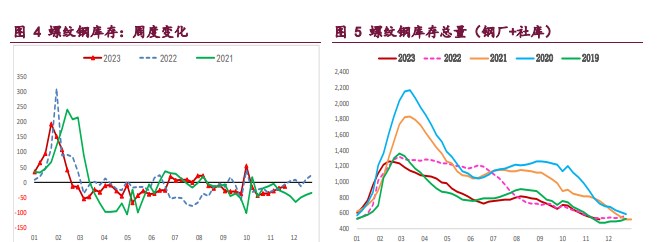

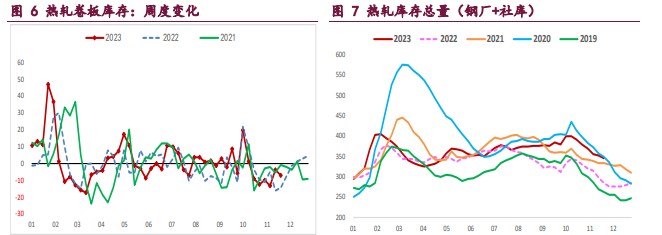

四 相关图表

五 后市研判

螺纹钢:供需格局延续走弱态势,建筑钢厂提产有限,螺纹周产量环比微降 0.02 万吨,供应维持低位,但近期钢厂利润改善明显,尤其是短流程钢厂,增产积极性仍在,预计后续产量将再度回升,低供应利好效应有限。

与此同时,螺纹需求延续走弱态势,周度表需环比降 7.24 万吨,高频成交同样下降,两者依旧是近年来同期最低,且后续延续季节性下行,弱势需求易承压钢价,相对利好则是宏观政策强预期。

综上,螺纹供需格局延续走弱,库存去化收窄,多因需求季节性减量所致,而螺纹供应存回升预期,供增需弱局面下螺纹基本面维持弱势,一旦市场交易逻辑切换至现实端,则钢价易承压走弱,相对利好的是宏观强预期未变,预期现实博弈下短期钢价维持高位震荡,跟踪重点席位持仓变化。

热轧卷板:供需两端迎来变化,板材钢厂增产积极,周产量环比增 11.47 万吨,重回年内高位,且目前钢厂利润尚可,供应压力将维持高位。

与此同时,热卷需求韧性较强,周度表需环比增 14.93 万吨,存在途资源扰动,有待下周数据验证,而目前热卷主要下游冷轧基本面也在转弱,冷热价差持续回落,仍将拖累热卷需求,相应的人民币升值叠加内外价差收敛,出口需求存隐忧。

总之,热卷供需格局变化不大,库存延续去化,需求韧性较强但后续存隐忧,而热卷供应维持高位,一旦需求走弱则供需矛盾易激化,价格上行阻力较大,相对利好的是宏观强预期,预期现实博弈下热卷价格维持高位震荡,重点关注需求表现情况。

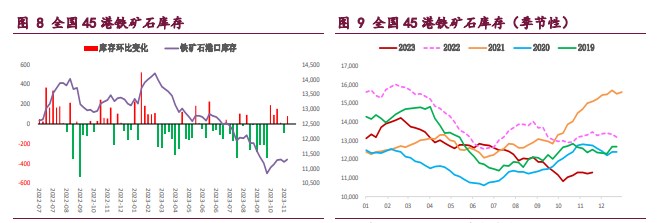

铁矿石:供需格局持续走弱,港存库存再度显著累库,利润改善后钢厂减产意愿不强,上周样本钢厂日均铁水产量和进口矿日耗环比继续下降,整体降幅有限,需求端利空效应趋弱。

与此同时,国内港口到货持续回升,而海外矿商发运环比增加,按船期推算后面国内港口到货将维持高位,海外矿石供应延续稳中有升,相应的国内矿山生产较为积极,整体铁矿石供应维持相对高位。

目前来看,监管风险频发,且需求下行使得矿石自身供需格局走弱,短期利空因素发酵下矿价继续承压运行,但国内宏观强预期未退,且矿石低库存、大贴水局面未变,矿价回调空间受限,多空因素博弈下矿价维持高位震荡运行,重点关注成材表现。