行情复盘

12月25日,玉米期货主力合约收涨1.04%至2436.0元。

资金流向

12月25日收盘,玉米期货资金整体流出1.45亿元。

背景分析

近期进口玉米和进口大麦集中到港,饲用性价比较高,预期玉米供应端相对宽松。需求端,生猪养殖亏损,产能加速去化,预期对玉米的需求造成拖累,企业补库意愿较弱,库存水平处于历年低位,对价格无法形成支撑。

后市展望

新作供应压力叠加进口谷物到港压力,同时下游对内贸玉米的需求短期预期难有明显起色,短期玉米期货价格在供强需弱的格局下预期依然承压运行,短期反弹高度有限。关注春节前后卖压的释放情况和政策变化。

研报正文

行情回顾:

截止12月22日,国内玉米均价2513元/吨,较上周下跌53元/吨。本周全国玉米价格加速下跌,市场看空心态加剧。东北产区玉米上量有所增加,但市场收购谨慎,贸易商订单较少,多数玉米流向当地深加工企业,深加工收购价格下调频率加快周累计跌幅接近100元/吨。

华北周初受天气影响,企业门前到车减少,企业价格连续上调,本地粮逢高出货,加之东北粮阶段性流入,深加工到车量迅速攀升,价格重回弱势。销区饲料养殖需求低迷,南方进口谷物到港仍然集中,饲料企业采购节奏放缓,维持最低安全库存滚动补库。预计下周玉米价格仍然维持弱势,目前东北玉米价格多数已经低于农民种植成本,关注基层售粮情绪变化。

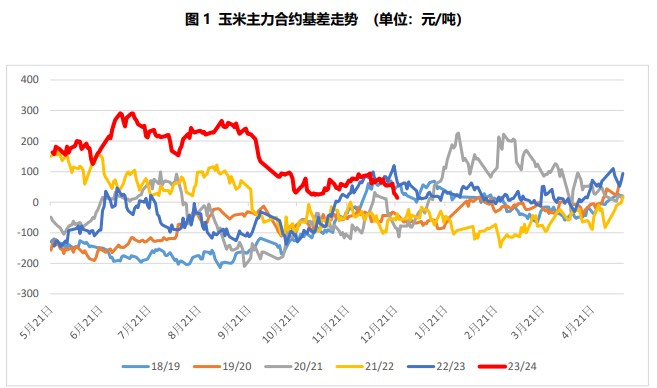

截至12月22日下午收盘,国内DCE玉米主力2401合约收盘价为2416 元/吨,较上一交易日上涨20元/吨,较上周五(12月17日)下跌30元/吨,跌幅1.23%。截至12月22日,美CBOT玉米主力合约收盘价为472.75美分/ 蒲式耳,较上一交易日上涨0.25美分/蒲式耳,涨幅为0.05%;周内下跌9.75 美分/蒲式耳,跌幅为2.02%。

分析:

国外方面,本周美玉米出口需求有所放缓,USDA数据显示,截至2023 年12月14日当周,美国玉米出口检验量为94.74万吨,位于市场预期值的顶端,前一周修正后为72.53万吨,初值为71.17万吨,对中国(大陆地区)的玉米出口检验量为20.27万吨。

前一周为14.13万吨。截至2023年12月14 日当周,美国当前市场年度玉米出口销售净增101.31万吨,周比下滑29%,为近七周低点,符合市场预期,对中国大陆出口净销售为13.63万吨。

美国政府于12月18日关闭了通往墨西哥的两个重要铁路口岸,以应对不断增加的移民过境潮。墨西哥是美国玉米的头号买家,铁路口岸的关闭或影响美玉米的出口潜力。

南美方面,市场担忧巴西二季玉米播种可能延迟,目前看来南美降雨在未来两周有所转好,市场担忧有所缓解。乌克兰农产品出口进展顺利,近日乌克兰副总理表示,自7月初俄罗斯退出黑海谷物出口协议以来,乌克兰已通过其替代性黑海走廊运输了约1000万吨农产品。

另外,四大航运巨头或将暂停红海运输,海运费走强。整体来看,美玉米短期需求转弱,在新季玉米供应充足的情况下,美玉米仍然承压运行。

国内方面,供给端来说,目前东北地区卖压仍存,尤其是黑龙江、吉林两省。近期基层上量明显,按照历史经验,节前变现需求也会带来农户的卖粮高峰,卖压仍然存在。

同时近期进口玉米和进口大麦集中到港,饲用性价比较高,预期玉米供应端相对宽松。需求端,生猪养殖亏损,产能加速去化,预期对玉米的需求造成拖累,企业补库意愿较弱,库存水平处于历年低位,对价格无法形成支撑。

深加工利润有所修复,库存有所增加,但对行情的支撑较为有限。此外,本周进口玉米拍卖全部流拍,市场担忧拍卖底价继续下调。

整体来说,新作供应压力叠加进口谷物到港压力,同时下游对内贸玉米的需求短期预期难有明显起色,短期玉米期货价格在供强需弱的格局下预期依然承压运行,短期反弹高度有限。关注春节前后卖压的释放情况和政策变化。