行情复盘

1月24日,沪镍期货主力合约收涨1.30%至129780.0元。

持仓量变化

1月24日收盘,沪镍期货持仓量:+8100手至84787手。

现货市场

23日SMM1#电解镍报127800-132200元/吨。现货市场,金川升水报3600-3800元/吨,均价3700元/吨,价格与上一交易日相比下调150元/ 吨。

后市展望

短期来看,宏观情绪反复,镍供应维持过剩,下游补库需求偏弱,全球镍库存延续增势,但印尼RKAB事件影响仍存,镍价震荡反弹,波动率较大,关注电积镍成本支撑及印尼大选相关进展。

研报正文

现货方面:

23日SMM1#电解镍报127800-132200元/吨。现货市场,金川升水报3600-3800元/吨,均价3700元/吨,价格与上一交易日相比下调150元/ 吨。俄镍升水报价-300至-100元/吨,均价-200元/吨,较前一交易日相比下降75元/吨。今日镍豆价格124600-124900元/吨,较前一交易日现货价格上调1850元/吨。镍铁价格持稳,报935元/镍。

市场消息整理:

(1)据Mysteel,自24年1月开始,印尼镍矿山新一年配额(RKAB)审批多有延迟,虽多数印尼镍冶炼厂目前有一定镍矿库存,但近日市场矿源紧缺,印尼镍矿升水价格上涨。

(2)据外电1月22日消息,矿业集团Eramet旗下的新喀里多尼亚镍生产商 SLN周一表示,在上周末发生电力事故导致当地停电后,该公司正在减少产能。SLN在声明中称,该公司位于新喀里多尼亚的Doniambo工厂的生产过程因几个熔炉阴极破裂而中断,进而破坏了电网的稳定,并导致周六停电约两个小时。

该公司表示,该工厂生产用于不锈钢的镍铁,该设置目前已经与电网脱离,并直接连接到SLN于2022年购入的浮动动力装置,以加强其电力供应。SLN和新喀里多尼亚的另外两家镍加工商目前正在参与谈判,以拯救这个法属太平洋领土亏损的镍业。

总结展望:

(1)美国近期公布的就业及零售数据超预期表现,市场对美经济软着陆预期回温,但削弱了美联储3月份的降息前景,后续重点关注美国经济数据变化。国内方面,四季度GDP同比增5.2%,但内需恢复仍显疲弱,市场对稳增长政策预期反复。

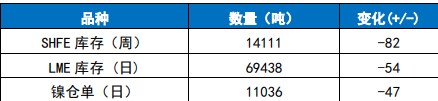

(2)基本面看,全球镍库存持续增加,下游需求偏弱。1)全球镍库存整体增加,纯镍进口维持亏损,随着国内外精炼镍项目陆续投产,纯镍供应明显增加,交割品扩容预期仍存,关注电积镍生产成本变化。

2)镍铁方面,高镍铁均价反弹,国内镍铁厂亏损幅度收窄,钢厂采购成交有所回暖,但不锈钢产量增量有限,对镍铁需求持稳为主。中长期来看,印尼镍铁待投产项目仍较多,镍铁过剩格局难改,此外,印尼总统选举将于2024年2月14日举行,镍相关政策或抬升印尼镍产品生产成本,建议持续关注印尼政策变化。

3)不锈钢方面,不锈钢期货震荡反弹,原料价格小幅回升,钢厂整体处于盈利状态,但临近下游备货需求转弱,部分钢厂春节检修减产,关注后续钢厂检修及下游消费情况。库存方面,本周不锈钢两地库存小幅累库,贸易商维持低库存,不锈钢供需矛盾减弱,关注市场到货增加后库存去化情况。

4)新能源方面,国家政策支持仍存,但电池产业链维持去库,三元订单下滑,硫酸镍需求有所走弱,部分盐厂出现减产。

总体而言,美国近期公布的就业及零售数据超预期表现,市场对美经济软着陆预期回温,但削弱了美联储3月份的降息前景,后续重点关注美国经济数据变化。

国内方面,四季度GDP同比增5.2%,但内需恢复仍显疲弱,市场对稳增长政策预期反复。全球镍库存呈现累库态势,国内电积镍产能逐步释放,纯镍供应大幅增加,关注电积镍企业生产情况。

需求端,不锈钢产业链弱稳,新能源需求放缓,下游消费整体偏弱。此外,印尼总统选举将于 2024年2月14日举行,相关政策或抬升印尼镍产品生产成本,建议持续关注印尼政策变化。

短期来看,宏观情绪反复,镍供应维持过剩,下游补库需求偏弱,全球镍库存延续增势,但印尼RKAB事件影响仍存,镍价震荡反弹,波动率较大,关注电积镍成本支撑及印尼大选相关进展。

中长期来看,随着国内外镍产能逐步释放,镍元素全面过剩格局延续,关注资源国政策变化及产能投放进度。操作上建议观望,短线为主,维持反弹空思路,企业做好套期保值工作,注意防范市场风险!

重点关注:下游消费,印尼政策变化,各精炼镍项目进展,宏观消息