行情复盘

1月24日,沪铅期货主力合约收涨0.69%至16665.0元。

持仓量变化

1月24日收盘,沪铅期货持仓量:-166手至85165手。

背景分析

从下游消费来看,年末特殊时段因素解除,下游铅蓄电池采购陆续恢复正常,但当前依旧处于消费淡季,电动自行车蓄电池库存较高,市场消费较为低迷,预计下游消费回暖有限,对铅锭需求支撑不强。

后市展望

当前下游备库逐步释放,交割货源流回市场后被下游采购消化,社会库存下移,本周再生铅炼厂复产与春节放假并存,供给端偏紧推涨铅价高位运行,但随着下游企业工人逐步返乡,铅蓄电池企业开工或将有所趋弱,社库降速降有所趋缓,警惕后期铅价高位回落。

研报正文

资讯

1.1 月23日LME铅库存下降975吨,至三个月来最低水平,截至1月23日,LME铅库存总计110350吨。

2. 海关总署在线查询数据显示,中国12月铅精矿进口量88071吨,环比减少8.6%,同比增加9.7%。在当前的比值和汇率条件下,铅矿进口动力有限。

1.2023 年Teck全年锌精矿产量64.4万吨,其中Red Dog矿产量为53.98万吨,归属于Teck公司部分的Antamina矿产量为10.42万吨,由于第一季度天气影响和Red Dog的设备故障,2023年锌精矿产量略低于指导产量的低端64.5万吨。

2024年锌精矿产量指导为56.5-63万吨, 2025年锌精矿产量指导为55.5-61.5万吨,2026年锌精矿产量指导为46.5-52.5万吨,2027年锌精矿产量指导为40-44.5万吨。

2. 海关总署在线查询数据显示,中国11月锌矿砂及其精矿进口量为441,902吨,环比增加40.42%,同比增加6.99%。

投资策略

铅

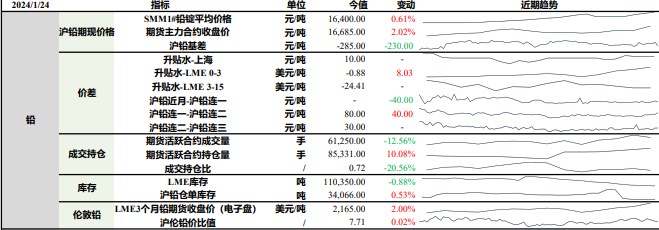

上一交易日SMM1#铅锭平均价格较前日上涨0.61%,沪铅主力合约收涨2.02%。

从当前铅市基本面来看,1月进行设备检修的电解铅企业较多,如湖南、云南等地炼厂有常规检修,河南、广东及江西地区部分炼厂因设备故障有一周左右的检修,此外,青海地区部分炼厂停产技改,预计1月电解铅环比减量超2万吨,出现地区供给偏紧,安徽地区再生铅炼厂限产因素逐步解除,开工将有所回升,但前期炼厂减产的缺口尚存;

从下游消费来看,年末特殊时段因素解除,下游铅蓄电池采购陆续恢复正常,但当前依旧处于消费淡季,电动自行车蓄电池库存较高,市场消费较为低迷,预计下游消费回暖有限,对铅锭需求支撑不强。

当前下游备库逐步释放,交割货源流回市场后被下游采购消化,社会库存下移,本周再生铅炼厂复产与春节放假并存,供给端偏紧推涨铅价高位运行,但随着下游企业工人逐步返乡,铅蓄电池企业开工或将有所趋弱,社库降速降有所趋缓,警惕后期铅价高位回落。

锌

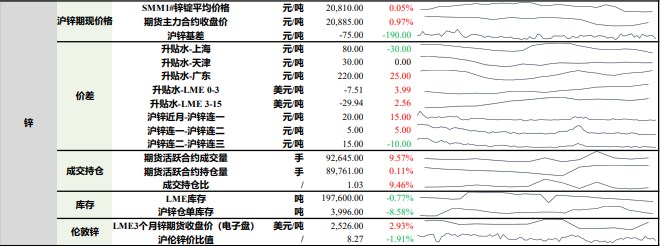

上一交易日SMM1#锌锭平均价较前日上涨0.05%,沪锌主力合约收涨0.97%。上海地区锌锭升水较前日下跌30元/吨至80元/吨;天津地区锌锭升水较前日持平至30元/吨;广东地区锌锭升水较前日上涨25元/吨至220元/吨。

从基本面来看,随着天气变冷,新疆、内蒙古、青海等高寒地区部分矿山不具备保暖能力,土层和使用水上冻导致开采难度增加,矿山已集中进入停产期,短期非煤矿山扰动对锌矿供给影响不大,但是锌矿季节性停产的矿端收紧预期将进一步导致加工费下调,压制炼厂生产利润;消费端来看,四季度为传统镀锌消费淡季,下游经销商订单清淡,淡季叠加锌价高位,东北、新疆、青海等镀锌板块主动下调开工,预计年底节前备库情况较为悲观,压铸锌合金消费依旧处于低迷状态,对压铸锌合金支撑不足,预计合金厂家将于下旬开始陆续检修放假,氧化锌开工受订单影响难有提振,消费整体较弱。

1月国内部分炼厂有检修计划,供给端偏紧压力有所缓解,下游消费来看,节前备库力度不如往年,且部分下游厂家将逐步步入春节放假期,需求端支撑较弱,考虑成本及供给端支撑,锌价下行空间有限,短期区间整理为主。