行情复盘

1月29日,碳酸锂期货主力合约收涨0.39%至101950.0元。

资金流向

1月29日收盘,碳酸锂期货资金整体流出7515.75万元。

现货市场

SMM 电池级碳酸锂报价94000-99500元,较前日+250 元,工业级碳酸锂报价 88000-90000 元,均价较前日+400 元。

后市展望

需求端电池材料一季度排产低,节奏性检修,下游企业多通过长协备货满足生产需求。预计 2 月春节国内供需双弱,需求减速更显著,累库持续。短期现货大概率震荡,基本面弱势预计盘面震荡偏弱。

研报正文

【沪镍】

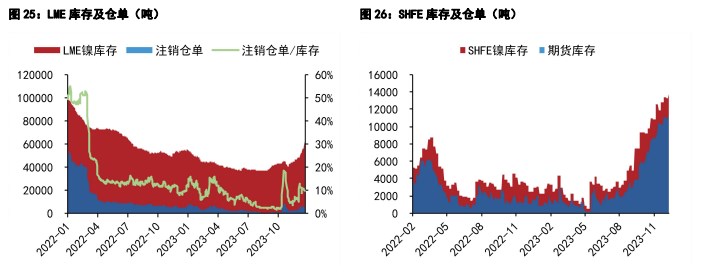

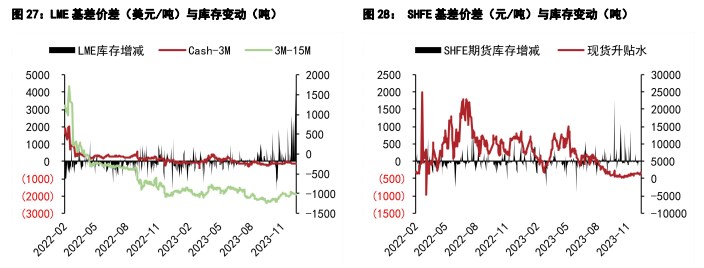

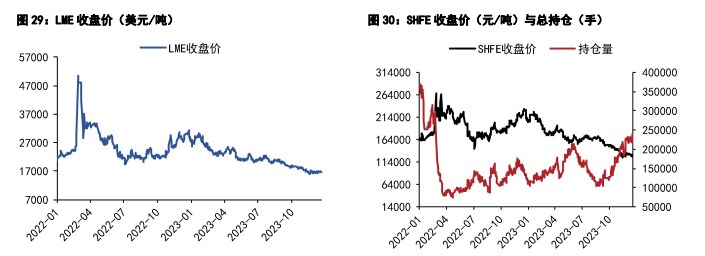

周一 LME 镍库存报 69240 吨,较前日-36 吨。LME 镍三月收盘价 16470 美元,当日跌0.51%。沪镍主力下午收盘价 129280 元,日内跌 0.86%。

宏观预期降温,期镍回落。国内基本面方面,周一SMM现货价报 129000-132800 元/吨,均价较前日-1350 元。俄镍现货均价对近月合约升贴水为-50 元,较前日涨50 元;金川镍现货升水报 3300-3500 元/吨,均价较前日+150 元,周内跌750 元。

节前备货基本结束,现货市场成交转冷,金川镍升水下调。原生镍市场过剩预期未变,但近期库存增速放缓,LME连续小幅去库。关注近期电积镍减产和成本支撑,以及国内外精炼镍库存变化。

镍铁报价暂稳。不锈钢期货主力合约日盘收 14155 元,日内跌 0.18%。德龙 304 不锈钢环比上周上涨100 元,市场现货多企稳。高镍铁、高碳铬铁、废不锈钢等原料支撑较强。不锈钢贸易商逐步进入休假期,下游备货基本结束。

市场交投冷清,预计现货震荡运行。短期关注“金三银四”前库存变化,印尼镍矿开采配额进展以及印尼大选对矿端潜在影响。预计沪镍近期震荡偏弱,主力合约运行区间参考120000-135000元/吨。

【碳酸锂】

盘面尚存套利空间,低价货源热销,碳酸锂现货回暖。SMM 电池级碳酸锂报价94000-99500元,较前日+250 元,工业级碳酸锂报价 88000-90000 元,均价较前日+400 元。

碳酸锂期货合约午后走强,LC2407合约收盘价 101950 元,较前日收盘价+1.29%。SMM 澳大利亚进口 SC6 锂精矿CIF 报价850-950美元/吨,暂时企稳。临近春节,部分冶炼厂安排检修,碳酸锂周度产量回落。南美盐湖正值生产旺季,澳矿利润充足,全球供给宽松。

需求端电池材料一季度排产低,节奏性检修,下游企业多通过长协备货满足生产需求。预计 2 月春节国内供需双弱,需求减速更显著,累库持续。短期现货大概率震荡,基本面弱势预计盘面震荡偏弱。今日国内电池级碳酸锂现货均价参考运行区间92000-102000元/吨。

【沪锡】

国内,上期所期货注册仓单 8102 吨。LME 库存 6340 吨。据 SMM 调研了解,12 月份国内精炼锡产量为15685 吨,较 11 月份环比 0.8%,较去年同比 4.29%,1-12 月累计产量为168938 吨,累计同比1.82%。

中国 2023 年 12 月锡矿砂及其精矿进口量为 16405 吨(折合 4300 金属吨)同比减少24.85%,环比减少 41.11%,其中 12 月从缅甸的进口量为 13056 吨(折合 2611 金属吨,按照平均品位20%计算)同比减少 16.69%,环比减少 36.54%;

除缅甸外从其他国家 12 月合计进口量为3350 吨(折合1689金属吨)同比减少 34.71%,环比减少 47.24%。2023 累计进口精锡达到 3.3 万吨,创历史新高,同比上涨7.6%;累计出口精锡 1.2 万吨,同比增长 12.7%;精锡净进口 2.1 万吨。

国内锡锭库存大涨,临近春节,国内进入传统淡季,锡价预计高位震荡走势延续。国内参考运行区间:210000 元-230000 元;LME-3M参考运行区间:25000 美元-28000 美元。