行情复盘

3月4日,焦煤期货主力合约收跌1.02%至1789.5元。

资金流向

3月4日收盘,焦煤期货资金整体流出1.78亿元。

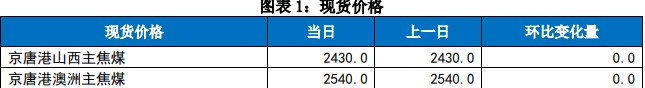

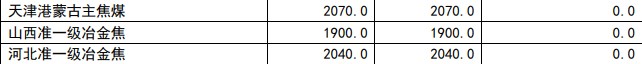

现货市场

蒙煤方面,甘其毛都口岸通关继续提升至高位,受盘面拉动部分期现商买货,口岸情绪较前期稍有改善,当整体下游对高价资源接受意愿不高,现甘其毛都口岸:蒙 5 原煤 1470(-10),蒙 5 精煤 1770(周环比-15),蒙 3 精煤 1680(周环比+60)。

后市展望

个人认为核心的分歧还是对于终端需求的判断,若终端需求无法承接,钢厂提产即使能提振炉料需求,市场还是要面对钢材供应带来的强压,届时 “负反馈”的压力可能更大。

研报正文

重要资讯:

财联社 3 月 3 日电,全国政协十四届二次会议新闻发布会今天(3 月 3 日) 下午举行,大会新闻发言人刘结一向中外媒体介绍本次大会有关情况并回答记者提问。刘结一介绍,全国政协十四届二次会议将于 3 月 4 日下午 3 时在人民大会堂开幕,3 月 10 日上午闭幕,会期 6 天。

逻辑分析:

现货端,焦炭第四轮提降全面落地,焦企亏损扩大后抵触降价情绪升温,普遍限产,伴随期价升水,部分贸易商也入场拿货,不过受钢厂复产较慢和库存较高影响,焦企整体出货依然较慢,普遍有一定库存压力,短期市场主要考虑会不会提降第五轮,并没有涨价计划,另外本周入炉煤成本一直在下降,焦企利润水平较一些机构调研得更好,或导致焦企实际减产力度打折扣,港口贸易准一焦炭报价 2170(周环比-10),钢联炼焦煤价格指数 1972.0(周环比-45.7);

蒙煤方面,甘其毛都口岸通关继续提升至高位,受盘面拉动部分期现商买货,口岸情绪较前期稍有改善,当整体下游对高价资源接受意愿不高,现甘其毛都口岸:蒙 5 原煤 1470(-10),蒙 5 精煤 1770(周环比-15),蒙 3 精煤 1680(周环比+60)。

期货端,本周黑链指数震荡运行,波动加剧,周五午后地产链商品跳水,指数周环比跌 0.49%,分品种看,焦煤加权周环比涨 0.85%,焦炭跌 0.36%,铁矿跌 3.87%,螺纹钢跌 0.71%,热卷跌 0.54%,本周黑色板块的走势基本延续了我们上期周报的判断,版块继续受终端需求预期不佳拖累维持偏弱格局,焦煤减产预期导致碳强铁弱格局形成。

宏观方面,地产下行和财政发力偏稳大背景下,市场对地产链相关商品需求预期偏谨慎,据百年建筑网的“2024 年春节后工地开复工调研”显示,建筑实物量整体低于去年,主材消费量农历同比减少约 30%,实物量下降的主要因素包括:新项目总量减少且开工进度慢于去年,部分地区特定的续建项目暂缓施工,下周主要关注:一是国内重要会议召开,关注政策的预期及兑现情况,二是周末某头部房企债务展期传闻发酵,可能会进一步影响市场对地产链的风险偏好。

产业方面,本周钢联数据延续供需两弱态势,建材需求恢复不佳,低产量情况下库存却超过去年水平,钢材端压力愈发明显后钢厂不急于复产,铁水产量一直起不来,推动产业链成本支撑转弱。

双焦方面,安监加严带来焦煤供应收缩预期,为焦煤提供抗跌性,但短期现货市场仍受弱需求(铁水复产偏慢)影响较大,变现出来就是期货反弹较快,但对现货带动有限,期货收敛完基差后阻力加大,这里空头的逻辑还是钢材需求偏弱板块整体承压,多头的逻辑则是 3 月中旬后钢厂仍有复产空间,煤矿严查超产背景下下游补库或带动焦煤率先企稳,进而推动焦炭转涨。

个人认为核心的分歧还是对于终端需求的判断,若终端需求无法承接,钢厂提产即使能提振炉料需求,市场还是要面对钢材供应带来的强压,届时 “负反馈”的压力可能更大。

策略方面:单边暂时观望,产业客户介入期现正套。