行情复盘

3月26日,燃料油期货主力合约收涨1.39%至3429.0元。

资金流向

3月27日收盘,燃料油期货资金整体流入1.79亿元。

背景分析

基本面:成本端油价中枢震荡抬升;俄罗斯高硫燃油至亚洲出口量大幅回升叠加中东高硫出口增加,新加坡供给压力较大;中过炼厂进料需求走强,中东、南亚发电需求淡旺季逐步切换;偏多 .

风险提示

1、成本端原油价格受到地缘冲突利好抬升,支撑燃料油价格。2、4月起科威特的夏季发电需求可能会限制其低硫燃料油出口,低硫供给趋于偏紧。3、中东、南亚电厂采购高硫燃料油发电需求淡旺季逐步切换,对高硫消费量将逐步增加。

研报正文

每日观点

燃料油:

1、基本面:成本端油价中枢震荡抬升;俄罗斯高硫燃油至亚洲出口量大幅回升叠加中东高硫出口增加,新加坡供给压力较大;中过炼厂进料需求走强,中东、南亚发电需求淡旺季逐步切换;偏多

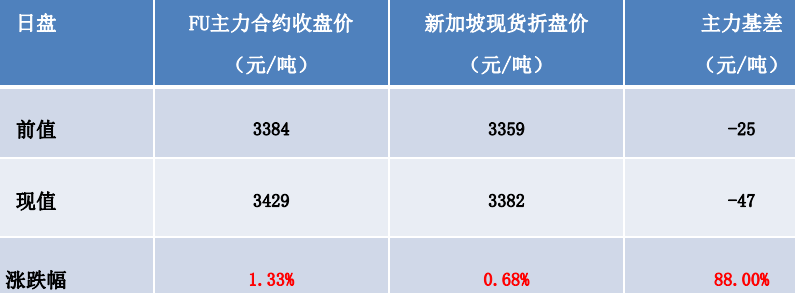

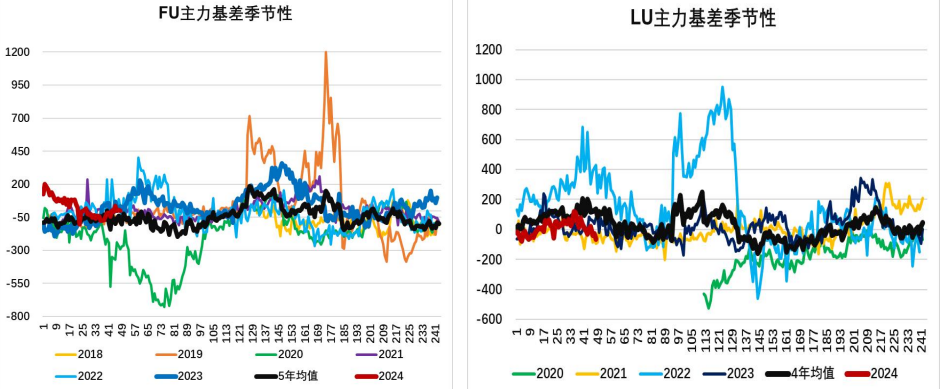

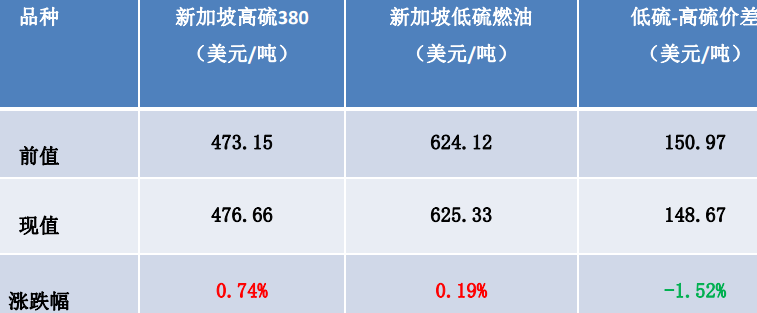

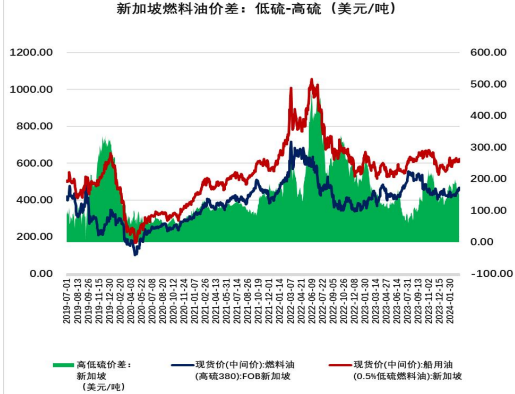

2、基差:新加坡高硫380燃料油折盘价3382元/吨,FU2405收盘价为3429元/吨,基差为-47元,期货升水现货;偏空

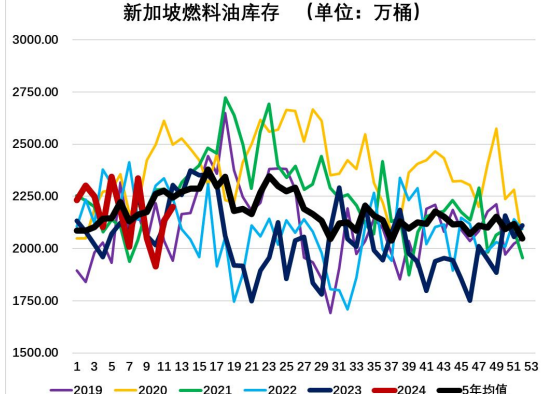

3、库存:新加坡高低硫燃油库存2200.90万桶,环比前一周增加3.18%,库存仍在5年均值下方运行;偏多

4、盘面:价格在20日线上方运行,20日线向上;偏多

5、主力持仓:主力持仓净空,空减;偏空

6、预期:成本端油价回暖,燃油基本面改善,短期燃油预计震荡运行为主。

影响因素总结

利多:

1、成本端原油价格受到地缘冲突利好抬升,支撑燃料油价格。

2、4月起科威特的夏季发电需求可能会限制其低硫燃料油出口,低硫供给趋于偏紧。

3、中东、南亚电厂采购高硫燃料油发电需求淡旺季逐步切换,对高硫消费量将逐步增加。

利空:

1、科威特Al-Zour炼厂连续两次3月装船的出口招标,增加亚太新加坡地区低硫供给。

2、俄罗斯高硫燃料油出口亚太供给量大幅增加。

3、受到全球经济的悲观预期,预计下游航运船加油的需求平稳偏弱。

主要逻辑和风险点

1、主要逻辑:成本端油价抬升,基本面高低硫强弱分化,高硫走强,预期LU-FU 价差将触顶回落。

2、风险点:红海局势大幅缓解、俄罗斯高硫出口减少

一、燃油期货行情

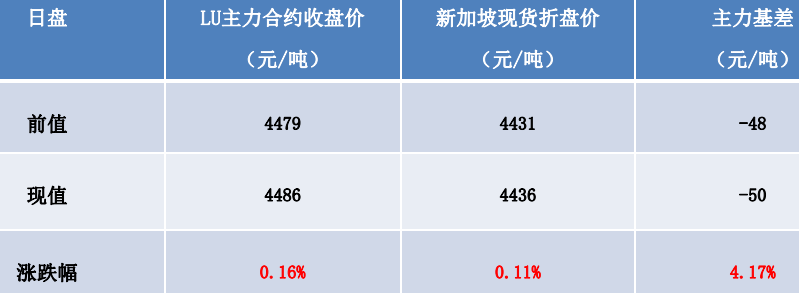

主力基差

二、新加坡燃料油现货行情

三、成本端原油行情

四、燃油基本面分析

(一)库存:新加坡燃料油库存

新加坡高低硫燃油库存2200.90万桶,环比前一周增加3.18%,库存仍在5年均值下方运行。

(二)高低硫燃油供给

OPEC减产,全球原油重质化趋势受阻,高硫燃油产出下滑;俄罗斯高硫燃油出口西方受阻,欧盟制裁下,中长期随着俄炼厂开工率下滑,新加坡供给压力或减轻,但是近期供给压力有所反弹。