行情复盘

4月16日,原油期货主力合约收跌0.74%至667.4元。

风险提示

OPEC+实际减产不及预期;美联储加息;巴以冲突升级。

现货市场

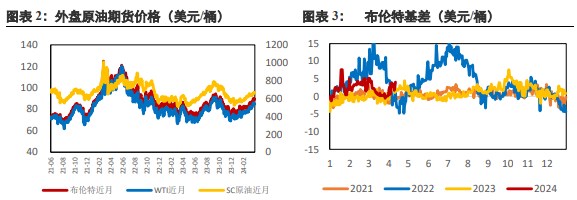

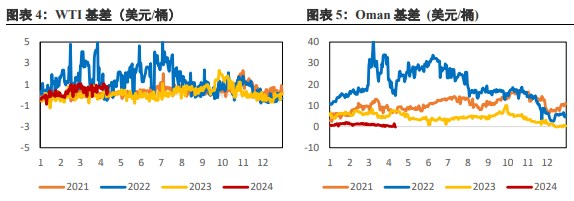

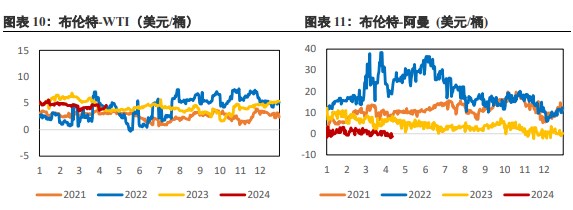

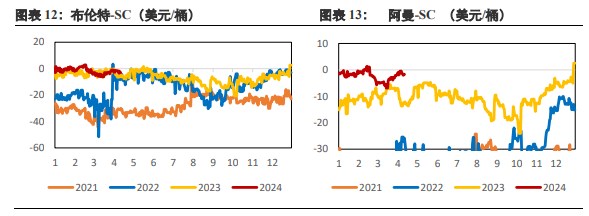

现货报价:英国即期布伦特 91.49 美元/桶(+0.77);美国 WTI 85.36 美元/桶(-0.05);阿曼原油 89.56 美元/桶(-1.01);俄罗斯 ESPO 84.69 美元/桶(- 0.98)。

背景分析

美国 3 月 CPI 涨幅超预期,或促使美联储将首次降息推迟到 9 月,这对大宗商品需求有一定压制。地缘局势方面,4 月 10 日,伊朗表示将对以色列做出反击,美国认为伊朗及其代理人即将对以色列境内发动导弹或无人机袭击,地缘局势有进一步升级迹象。

研报正文

内容提要

原油: 现货报价:英国即期布伦特 91.49 美元/桶(+0.77);美国 WTI 85.36 美元/桶(-0.05);阿曼原油 89.56 美元/桶(-1.01);俄罗斯 ESPO 84.69 美元/桶(- 0.98)。

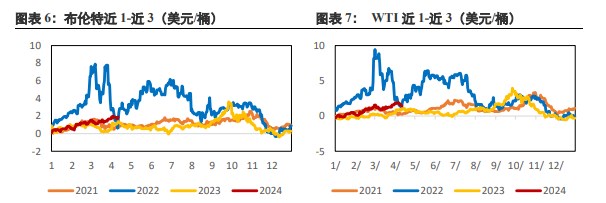

期货价格:ICE 布伦特 89.32 美元/桶(-0.22);美国 WTI 84.78 美元/桶(-0.33);上海能源 SC 666.4 元/桶(+4.6)。昨日油价小幅下跌,市场对中东局势的紧张情绪弱化,地缘溢价下降,同时 API 库存数据超预期累库,偏利空油价。

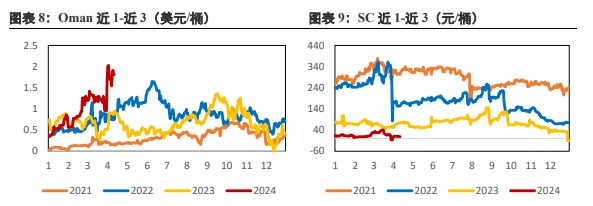

基本面方面,美国至 4 月 12 日当周 API 原油库存 408.9 万桶,预期 40 万桶,前值 303.4 万桶;当周 API 库欣原油库存 - 16.9 万桶,前值 12.4 万桶。供应端,4 月 5 日当周美国国内原油产量环比上周保持不变。欧佩克月报显示欧佩克 3 月原油产量环比增加了 3,000 桶/日,当前为 2660 万桶/日。

3 月 3 日,OPEC+ 官方宣布,将去年 11 月达成的自愿减产协议延长至今年二季度,来平衡当前供应偏过剩的状态。俄罗斯已迅速修复部分被乌克兰袭击破坏的炼厂产能,当前造成破坏的产能降至 10%。

需求端,美国至 4 月 5 日当周 EIA 原油产量引伸需求数据 1869.96 万桶/日,前值 1925.9 万桶/ 日。当周 EIA 投产原油量 -11.5 万桶/日,前值-3.5 万桶/ 日。

宏观层面,美国 3 月 CPI 涨幅超预期,或促使美联储将首次降息推迟到 9 月,这对大宗商品需求有一定压制。地缘局势方面,4 月 10 日,伊朗表示将对以色列做出反击,美国认为伊朗及其代理人即将对以色列境内发动导弹或无人机袭击,地缘局势有进一步升级迹象。

4 月 14 日,伊朗宣布对以色列发动报复性打击。综合来看,近期 OPEC+成员国重申将严格执行减产协议至二季度对油价有较强支撑,同时俄乌冲突直接影响了俄罗斯方面的成品油生产和供应,叠加上中东局势有升级趋势以及中美经济数据超预期增长,预计短期原油将维持偏强震荡。由于此轮油价上涨主要由地缘事件主导,未来在地缘因素充分交易后,油价上行空间可能有限。

风险因素

OPEC+实际减产不及预期;美联储加息;巴以冲突升级

1. 价格跟踪

2. 价格走势

3. 行业要闻

1. 路透计算显示,俄罗斯已经迅速修复了一些遭到乌克兰无人机袭击的关键炼油厂,袭击造成的闲置产能从 3 月底的近 14%降至约 10%。自年初以来,乌克兰加强了对俄罗斯能源基础设施的无人机袭击,俄一些主要炼油厂遇袭,这导致油价上涨。

2. 伊朗周六夜晚对以色列发射成群的爆炸性无人机与导弹,这是伊朗有史以来首度直接攻击以色列领土。在遭到袭击后,以色列总理内塔尼亚胡的战争内阁主张对伊朗进行反击。据官员们透露,美国总统拜登警告内塔尼亚胡,美国不会参与对伊朗的反击。

全球大国和阿拉伯国家呼吁保持克制,以避免局势进一步升级。联合国秘书长古特雷斯在周日召开的安理会会议上表示:“中东正处于危险边缘。该地区人民正面临一场毁灭性的全面冲突的真正危险。现在是时候缓和冲突了。

3. 西方国家拟迅速对伊朗实施新的制裁,以帮助劝阻以色列不要采取重大升级行动。美国国家安全顾问沙利文表示,未来数日美国将对伊朗实施新的制裁。沙利文在声明中说,美国计划在未来几天内针对伊朗的导弹和无人机计划实施新的制裁,预计其盟国也将跟进制裁。

德国外长贝尔伯克表示,数个欧盟成员国已承诺再次考虑延长制裁。以色列战时内阁推迟到周三召开讨论如何应对伊朗袭击的第三次会议。

4. 欧佩克月报显示伊朗、沙特、加蓬和科威特的推动下,3 月份欧佩克原油总产量小幅上升至 2660.4 万桶/日,高于 2 月份的 2660.1 万桶/日。伊朗的石油产量增加了 2.8 万桶/日,达到 319 万桶/日,沙特的产量增加了 2 万桶/日,达到 904 万桶/日。

相反,尼日利亚的日产量下降了 3.8 万桶/日,至 140 万桶/日。欧佩克表示:“在持续的不确定性中,夏季强劲的石油需求前景要求仔细的市场监测,以确保健康和可持续的市场平衡。”

5. 美国至 4 月 5 日当周 EIA 原油库存 584.1 万桶,预期 236.6 万桶,前值 321 万桶;当周 EIA 俄克拉荷马州库欣原油库存 -17 万桶,前值-37.7 万桶。美国至 4 月 5 日当周 API 原油库存 303.4 万桶,预期 241.5 万桶,前值-228.6 万桶;当周 API 库欣原油库存 12.4 万桶,前值75.1 万桶。4 月 5 日当周美国国内原油产量环比上周保持不变。美国至 4 月 5 日当周 EIA 原油产量引伸需求数据 1869.96 万桶/日,前值 1925.9 万桶/日。当周 EIA 投产原油量 -11.5 万桶/日,前值-3.5 万桶/日。

6. 美国 3 月消费者物价涨幅超过预期,因汽油价格和租房继续上涨,数据促使金融市场预计美联储将推迟至 9 月再降息。劳工部劳工统计局周三称,3 月消费者物价指数(CPI)环比上涨 0.4%,与 2 月涨幅相同。

CPI 数据连续第三个月表现强劲也表明,1 月和 2 月通胀回升并不能像大多数经济学家所认为的那样完全归因于企业年初涨价。数据公布后不久,根据芝商所(CME)的 FedWatch 工具,金融市场将对美联储首次降息时间的预期从 6 月推迟到了 9 月。他们现预计今年只会降息两次,而不是联储官员上月设想的三次。少数经济学家认为降息窗口正在关闭。

7. 中国将于周四上午 09:30 公布 3 月居民消费价格指数(CPI)和工业生产者出厂价格指数(PPI)。路透综合逾 30 家机构预估中值显示,农历新年假期过后消费需求相对减弱,中国 3 月 CPI 同比涨幅料回落至 0.4%,上个月涨 0.7%创下 11 个月最大涨幅;同时,上游生产资料价格低位徘徊,当月 PPI 同比料下降 2.8%,有望创四个月最大降幅。此外,八家机构预估中值显示,3 月 CPI 环比料下降 0.5%;上个月环比增长 1%。

8. 美国能源信息署(EIA)将 2024 年全球石油需求增长预测下调 48 万桶/日,至 95 万桶/日。该机构还将 2025 年石油需求增长预测下调 3 万桶/日,至 135 万桶/日。

EIA 称,美国原油产量今年将增加约 28 万桶/日,达到 1321 万桶/日,2025 年产量将增加 51 万桶/日,达到 1372 万桶/日。EIA 现预计今年布兰特原油均价将达到每桶 88.55 美元,高于此前预测的 87 美元,预计美国原油均价将达到每桶 83.78 美元,3 月曾预测每桶 82.15 美元。

9. 沙特阿美将 5 月销往亚洲的阿拉伯轻质原油价格上调至较基准油价升水 2 美元/桶。阿布扎比国家石油公司将 5 月份达斯原油价格定为较穆尔班原油低水每桶 0.70 美元,将 Zakum 原油价格定为较穆尔班原油低水每桶 0.10 美元,将穆尔班原油价格定为每桶 84.52 美元。卡塔尔将 5 月海洋原油官方价格设定为较阿曼/迪拜升水 0.65 美元/桶;陆地原油官方价格设定为较阿曼/迪拜升水 0.40 美元/桶。

10. 俄罗斯已让哈萨克斯坦做好准备,在乌克兰无人机袭击和停电加剧汽油短缺的情况下,向俄罗斯供应 10 万吨汽油。其中一位消息人士称,向俄罗斯提供储备汽油的协议已经达成。哈萨克斯坦能源部长顾问称能源部没有收到俄罗斯能源部的此类请求。俄罗斯能源部没有回复置评请求。

11. 墨西哥国有石油公司 Pemex 要求旗下交易部门 PMI 取消 4 月份多达 436,000 桶/日的墨西哥原油出口。出口的取消将增加国内原油供应,包括对新炼油厂的原油供应。出口取消将减少 Maya、Isthm 和 Olmeca 原油的出口。

12. 路透一项调查显示,石油输出国组织(OPEC)3 月石油产量为 2642 万桶/日,较 2 月减少 5 万桶/日,反映出伊拉克和尼日利亚的出口量减少,目前一些成员国正在落实与 OPEC+联盟达成的自愿减产协议。3 月 OPEC 的减产幅度较减产目标少约 19 万桶/日,这主要是因为伊拉克、尼日利亚和加蓬的产量超过其目标水平。

13. 美国购买了 280 万桶原油作为国家的紧急石油储备,以寻求补充耗尽的供应。美国能源部一直在缓慢补充战略石油储备。2022 年,面对零售汽油价格飙升,拜登政府下令从紧急石油供应中释放创纪录的 1.8 亿桶原油。

现在,尽管油价重新上涨,美国能源部也承诺要重新填满这些储油库,但这些巨大的储油库仍有一半是空的。最新的公告使美国自去年以来购买的石油库存总量达到 3230 万桶。该机构表示,能源部支付的平均价格低于 77 美元/桶,低于其在 2022 年出售的 95 美元/桶的平均价格。