行情复盘

5月10日,沪铅期货主力合约收涨0.36%至18070.0元。

持仓量变化

5月10日收盘,沪铅期货持仓量:-6305手至42416手。

背景分析

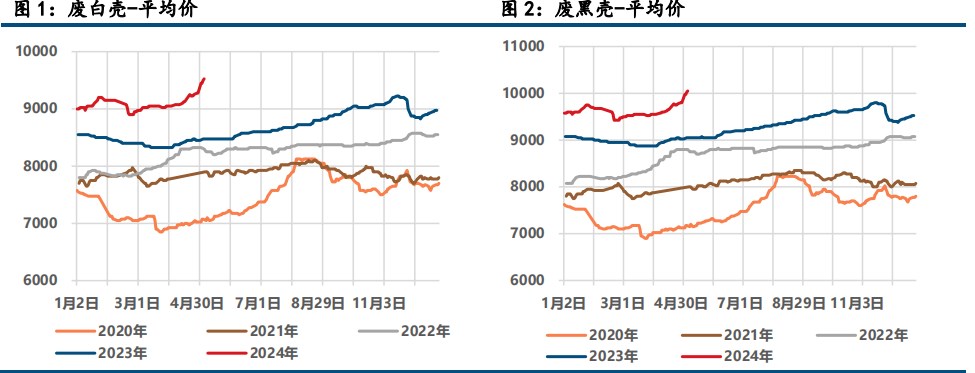

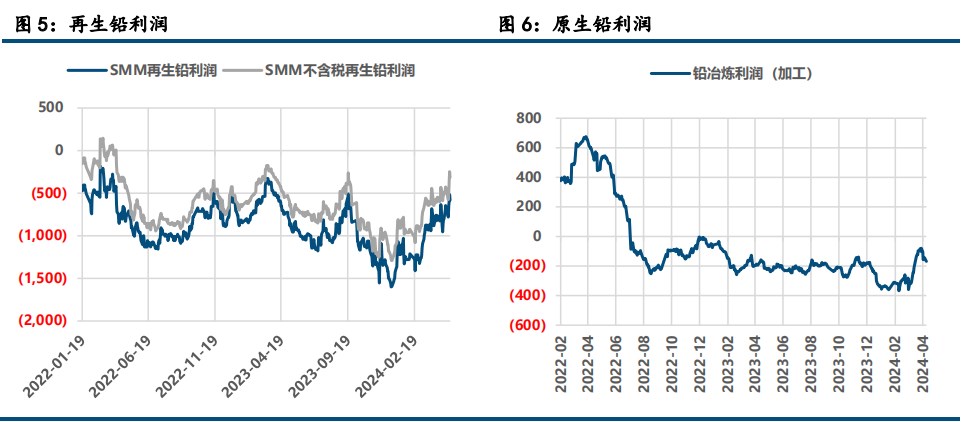

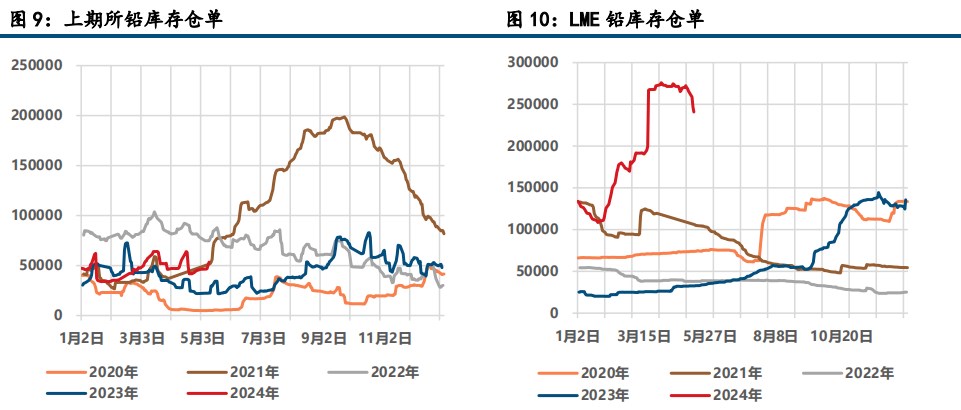

供应端,河南大型炼企仍然维持检修减产,开工率仍然处于历史低位,湖南云南等地维持正常开工,总体看原生铅厂开工环比持平;再生铅方面,炼厂开工环比继续缩减,安徽及江苏地区减产缩量明显,原再价差仍然偏高,原料供应压力相对缓解。

后市展望

有色板块向好情绪对于铅价有所支撑;此外供应紧张及成本支撑下沪铅基本面表现相对偏强,不过当前价位进一步上行仅能由宏观情绪面推动,预计铅价仍以高位震荡为主。

研报正文

一、观点与策略

【沪铅】

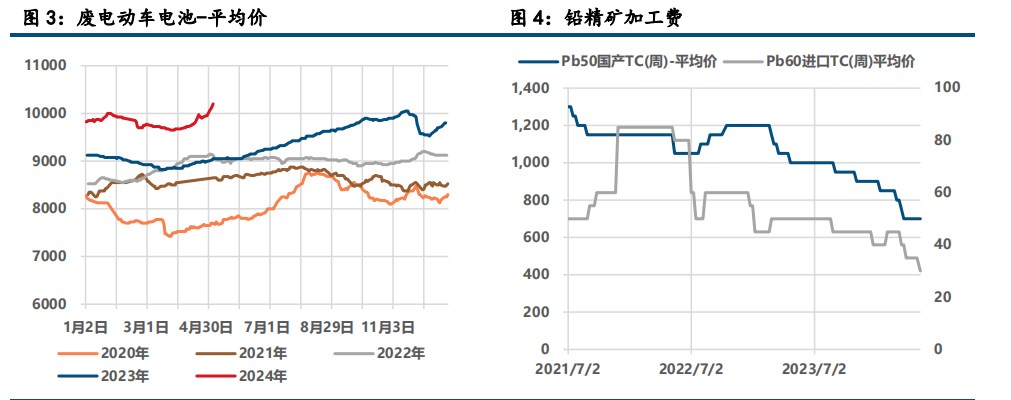

基本面看,终端因消费淡季废电瓶报废量减少,原料供应紧俏各地有不同程度的减产。矿石供应仍然偏紧,原料加工费维持低位,铅价底部支撑强劲。

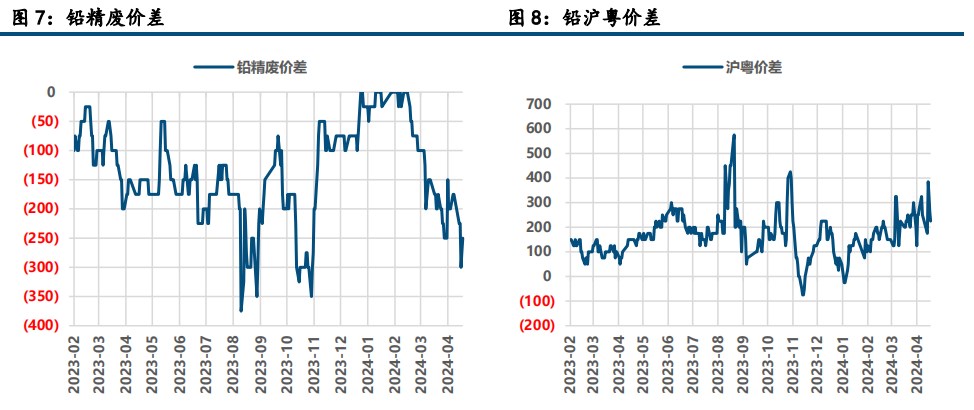

供应端,河南大型炼企仍然维持检修减产,开工率仍然处于历史低位,湖南云南等地维持正常开工,总体看原生铅厂开工环比持平;再生铅方面,炼厂开工环比继续缩减,安徽及江苏地区减产缩量明显,原再价差仍然偏高,原料供应压力相对缓解。需求端,蓄电池企业生产恢复正常,不过传统消费淡季影响下,蓄企采购刚需为主,且偏向低价再生和非交割货源。

总体来看,有色板块向好情绪对于铅价有所支撑;此外供应紧张及成本支撑下沪铅基本面表现相对偏强,不过当前价位进一步上行仅能由宏观情绪面推动,预计铅价仍以高位震荡为主。

操作策略

操作上,沪铅区间内高抛低吸,主力合约运行区间 17500-18500 元/吨附近。

【沪锌】

宏观面,海外方面,美国劳动市场有所降温,不过近一周内联储官员鹰派发言偏多,对于降息预期影响多空交织,关注周三公布的美国 4 月 CPI 数据。

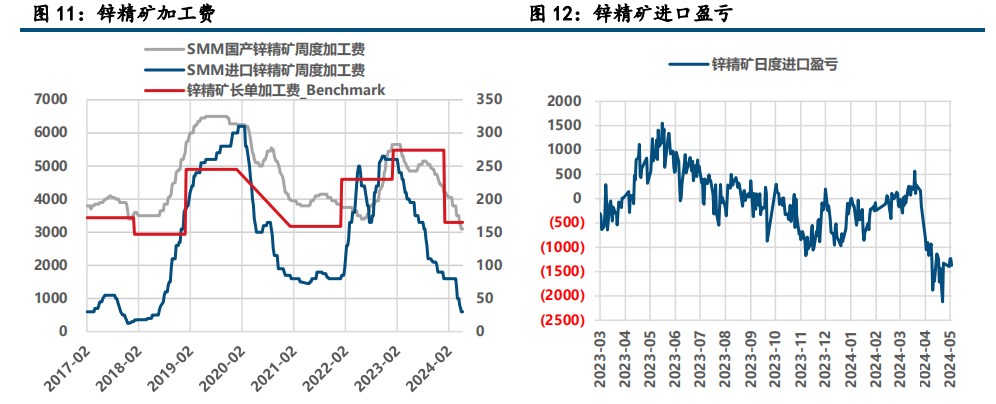

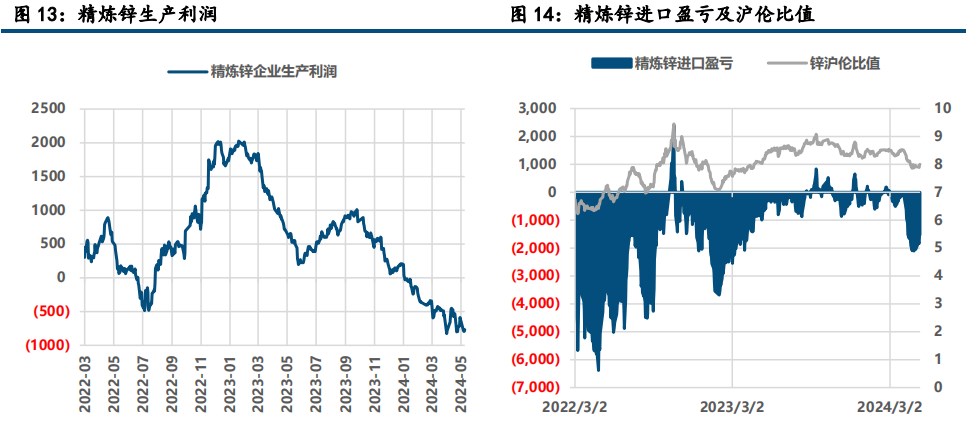

国内方面,M1 及社融双双超预期负增长,国内情绪面偏空。基本面看,矿端供应偏紧,炼厂原料库存紧张;炼厂方面,4 月检修炼厂多数在月末复产,预计 5 月锌锭供应环比小幅增加,锌锭供应整体宽松。

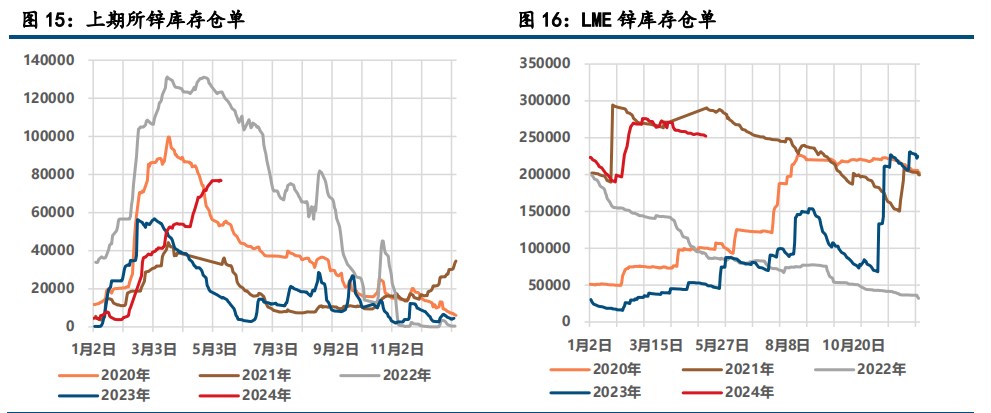

需求端,镀锌开工受黑色价格上行及节后补库影响,部分地区大厂表示接单量增加,维持满产状态,订单好转企业开工整体提升;压铸与氧化锌周内订单小幅提升。库存方面,周四库存小幅去化,不过整体节奏缓慢。

总体来看,基本面变动不大,宏观面国内利空显现,而有色主要计价的海外宏观板块需要 4 月 CPI 给出进一步指引,在联储官员偏鹰信号主导下,当前集体高位周内或出现回调可能,等待低点布局为宜。

操作上,沪锌区间操作,主力合约运行区间 23000-24000 元/吨附近。

二、铅锌行情信息

三、铅锌相关图表

(来源:中信建投期货)