行情复盘

6月6日,螺纹钢期货主力合约收涨0.63%至3665.0元。

持仓量变化

6月6日收盘,螺纹钢期货持仓量:+1602手至1908589手。

背景分析

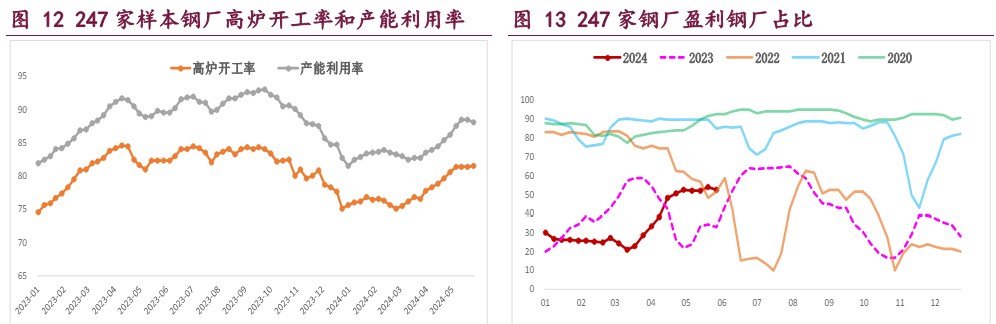

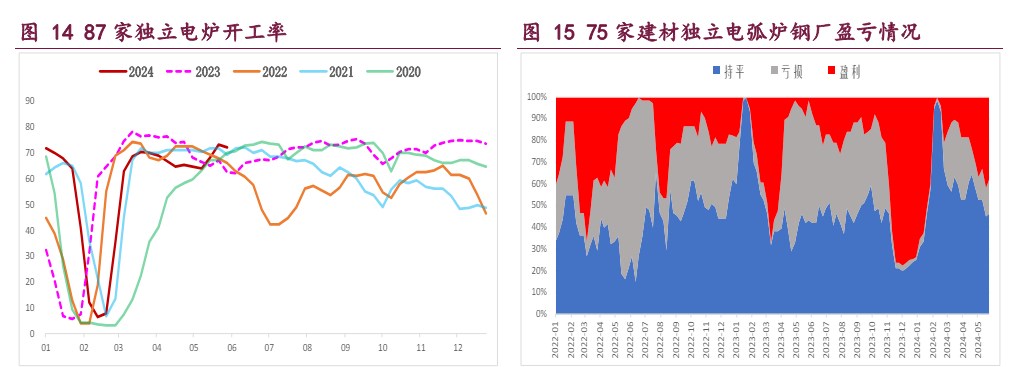

供需格局延续走弱,库存拐点已现,建筑钢厂生产趋弱,周产量环比下降 6.40 万吨,供应迎来收缩,多因短流程钢厂利润收缩所致,但长流程钢厂利润依旧较好,供应减量空间料将有限,利好效应不强。

后市展望

螺纹需求淡季走弱明显,供应虽有所收缩,但基本面转弱态势未变,加之近期原料下行拖累,弱现实格局下钢价继续承压运行,相对利好还是国内利好政策预期,预期现实博弈下钢价维持偏弱震荡运行态势,近期重点关注电炉生产情况。

研报正文

核心观点

【螺纹钢】

主力期价震荡走高,录得 0.63%日涨幅,量仓扩大。现阶段,螺纹需求淡季走弱明显,供应虽有所收缩,但基本面转弱态势未变,加之近期原料下行拖累,弱现实格局下钢价继续承压运行,相对利好还是国内利好政策预期,预期现实博弈下钢价维持偏弱震荡运行态势,近期重点关注电炉生产情况。

【热轧卷板】

主力期价触底回升,录得 1.06%日涨幅,量仓扩大。目前来看,得益于需求良好韧性,高供应下热卷基本面暂未走弱,库存再度去化,支撑价格相对强于建材,短期延续震荡态势,但高供应下仍需谨防需求转弱引发供需矛盾激化,届时热卷价格仍易转弱下行,重点关注需求变化情况。

【铁矿石】

主力期价震荡企稳,录得 0.96%日涨幅,量增仓缩。现阶段,矿石需求趋于触顶,而粗钢调控政策加剧需求走弱担忧,同时矿石供应维持高位,矿市基本面表现疲弱,产业担忧发酵,高位矿价承压下行,当前产业逻辑主导下矿价将延续震荡下行态势,关注成材表现情况。

一 产业动态

(1)5 月份全球制造业采购经理指数 49.8%,全球经济延续温和复苏趋势

6 月 6 日,中国物流与采购联合会公布 5 月份全球制造业采购经理指数。5 月份全球制造业采购经理指数为 49.8%,较上月下降 0.1 个百分点。分区域看,同上月相比,亚洲制造业采购经理指数有所下降,但仍连续 3 个月保持在 51%以上;欧洲制造业采购经理指数有所上升,但指数仍在 50%以下;美洲和非洲制造业采购经理指数均有不同程度下降,指数均在 50%以下。

(2)中钢协:5 月下旬重点钢企粗钢日产 217.64 万吨

据中钢协数据显示,2024 年 5 月下旬,重点统计钢铁企业粗钢日产 217.64 万吨,环比下降 1.49%,同口径比去年同期增长 3.87%,同口径比前年同期下降 6.16%。5 月下旬末,重点统计钢铁企业钢材库存量约 1456.69 万吨,比上一旬(即 5 月中旬)减少 225.95 万吨、下降 13.43%;比上月同旬减少 131.41 万吨、下降 8.27%。

(3)宝武资源澳大利亚 Ashburton 项目首船矿发运

近日,宝武资源澳大利亚 Ashburton 项目首批 11.35 万吨铁矿石从当地 Ashburton 港装船发运,驶往宝钢股份湛江基地,标志着该项目正式投入生产运行,澳洲海外矿山开发打开新局面,宝武资源做大海外迈出实质性步伐。 Ashburton 项目位于西澳皮尔巴拉地区,是宝武连同合作伙伴澳大利亚矿产资源有限公司(MRL)、韩国浦项钢铁公司(POSCO)、美国金属煤炭公司(AMCI)共同开发的铁矿项目,设计产能 3000 万吨,计划投产时间 2024 年 6 月。

二 现货市场

三 期货市场

四 相关图表

五 后市研判

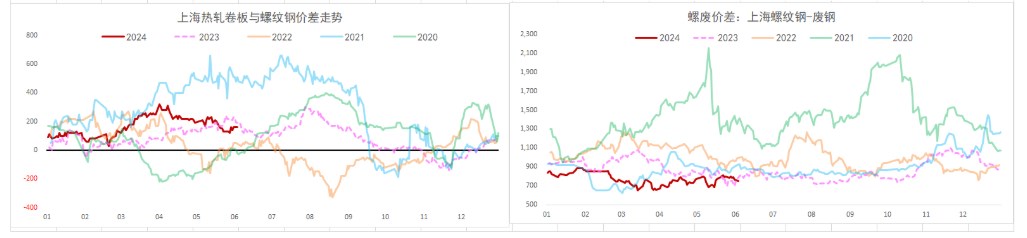

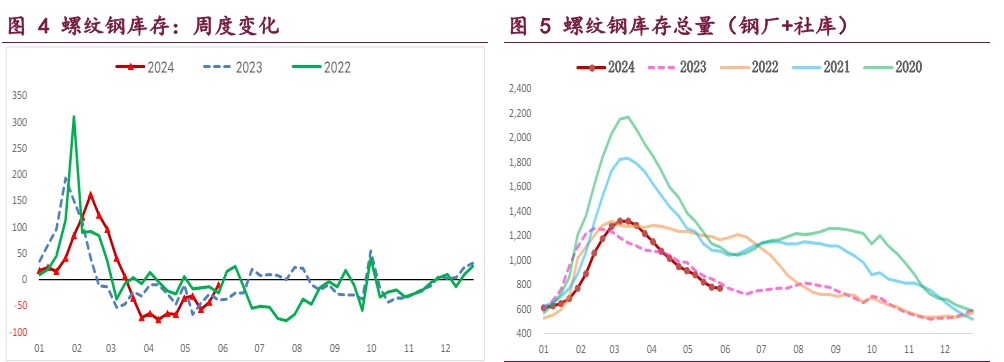

螺纹钢:供需格局延续走弱,库存拐点已现,建筑钢厂生产趋弱,周产量环比下降 6.40 万吨,供应迎来收缩,多因短流程钢厂利润收缩所致,但长流程钢厂利润依旧较好,供应减量空间料将有限,利好效应不强。

与此同时,螺纹需求持续走弱,周度表需环比降 18.76 万吨,降幅依旧显著,相应的高频每日成交延续缩量,两者同比降幅显著,淡季需求特征明显,弱势需求继续抑制钢价。

目前来看,螺纹需求淡季走弱明显,供应虽有所收缩,但基本面转弱态势未变,加之近期原料下行拖累,弱现实格局下钢价继续承压运行,相对利好还是国内利好政策预期,预期现实博弈下钢价维持偏弱震荡运行态势,近期重点关注电炉生产情况。

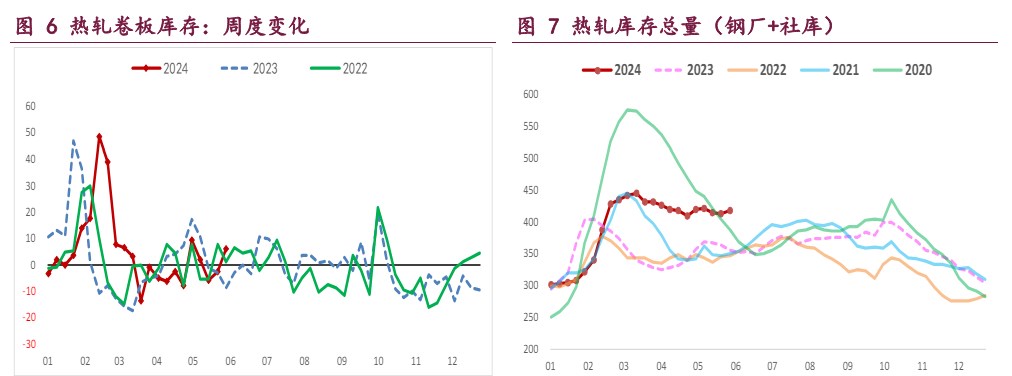

热轧卷板:供需双高局面未变,板材钢厂生产平稳,热卷周产量环比增 2.86 万吨,维持年内高位,叠加库存高企,供应压力依旧未缓解。不过,热卷需求韧性较强,周度表需环比增 13.32 万吨,需求走弱态势再度扭转,并升至年内高位,继而带来库存去化,但其主要下游行业冷轧周产量持续下降,冷热价差表现疲弱,相应的出口需求也无明显好转,热卷需求向好持续性有待跟踪。

总之,得益于需求良好韧性,高供应下热卷基本面暂未走弱,库存再度去化,支撑价格相对强于建材,短期延续震荡态势,但高供应下仍需谨防需求转弱引发供需矛盾激化,届时热卷价格仍易转弱下行,重点关注需求变化情况。

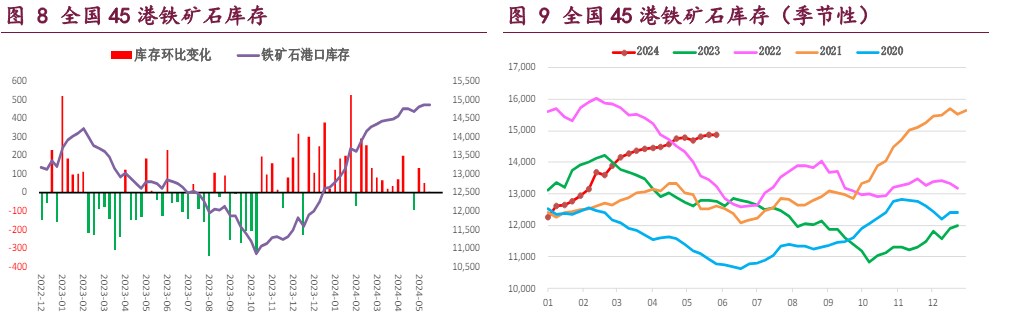

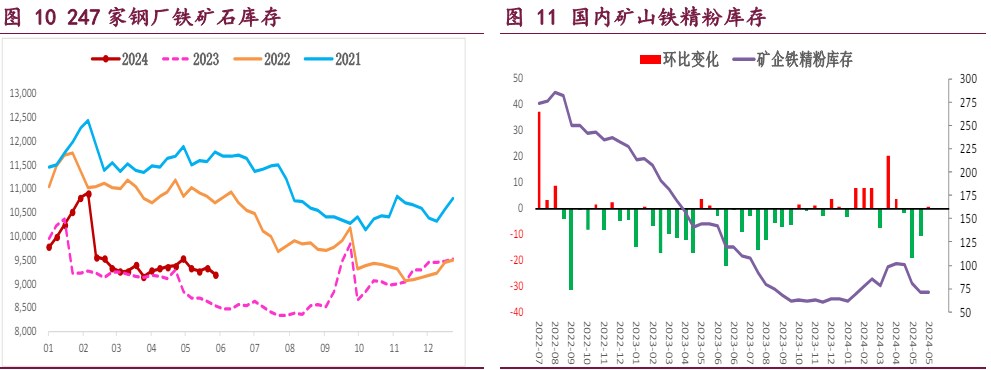

铁矿石:供需格局延续走弱,直接体现就是港存持续累库,目前钢厂生产趋弱,上周样本钢厂日均铁水产量和进口矿日耗双双环比下降,需求触顶迹象已现,且考虑到钢材利润收缩以及钢市步入淡季,矿石需求仍将下行,同时粗钢调控政策抑制下中期需求也承压,前期支撑矿价主逻辑迎来转变。

与此同时,国内港口矿石到货延续下降,多因澳洲到货减量所致,持续性预计不强,因海外矿商发运维持高位,按船期推算国内港口到货量仍会触底回升,相应的国内矿山生产也在恢复,且维持相对高位,整体内外矿石供应延续高位水平。

综上,矿石需求趋于触顶,而粗钢调控政策加剧需求走弱担忧,同时矿石供应维持高位,矿市基本面表现疲弱,产业担忧发酵,高位矿价承压下行,当前产业逻辑主导下矿价将延续震荡下行态势,关注成材表现情况。