行情复盘

7月5日,原油期货主力合约收涨0.27%至635.5元。

现货市场

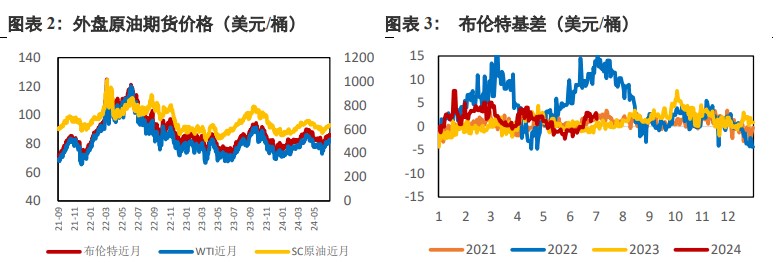

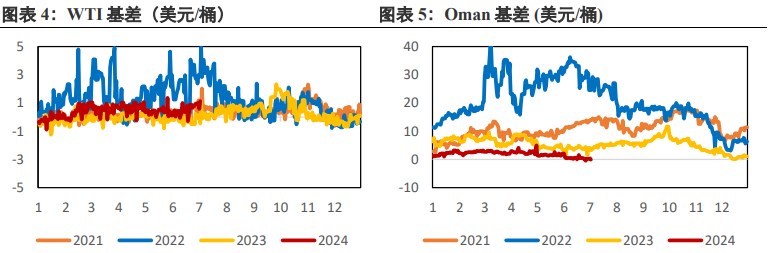

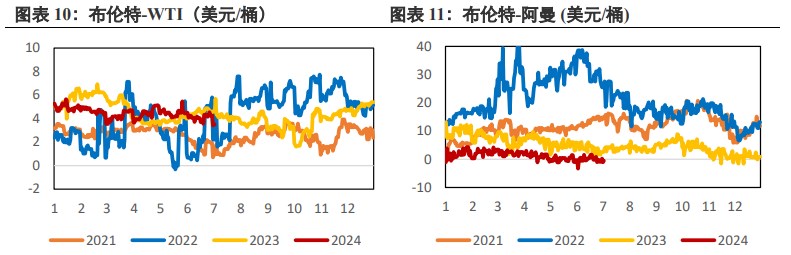

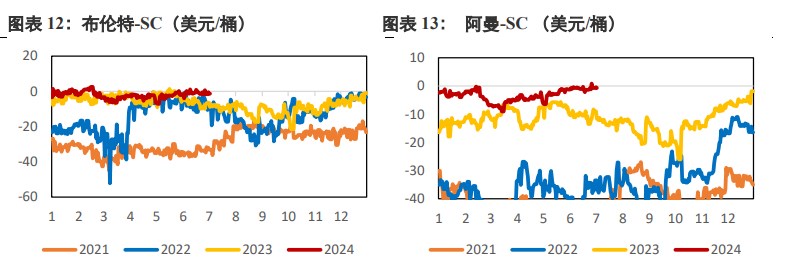

英国即期布伦特 89.00 美元/桶(+1.16);美国 WTI 83.94 美元/桶(+0.06);阿曼原油 86.99 美元/桶(-0.40);俄罗斯 ESPO 81.43 美元/桶(- 0.19)。

背景分析

供应端,6 月 28 日当周美国国内原油产量维持在 1320.0 万桶/日不变。欧佩克+在第 37 次会议上达成协议,将延长当前减产量至 3 季度末,此后将部分减产措施逐步退出市场。当前市场的担忧主要来源于自 4 季度开始,若 OPEC+逐步开始提高产量,可能会导致供应过剩。

后市展望

6 月 28 日当周,原油产量继续维持不变,但表需明显提升,基本面转好。当前油价仍受到地缘因素的扰动,预计油价将维持震荡格局。

研报正文

内容提要

原油: 现货报价:英国即期布伦特 89.00 美元/桶(+1.16);美国 WTI 83.94 美元/桶(+0.06);阿曼原油 86.99 美元/桶(-0.40);俄罗斯 ESPO 81.43 美元/桶(- 0.19)。

期货价格:ICE 布伦特 86.65 美元/桶(+0.40);美国 WTI 82.75 美元/桶(+0.00); 上海能源 SC 633.3 元/桶(- 3.0)。

昨日布伦特小幅上涨,本周 EIA 数据利多油价,驱动油价偏强运行。WTI 因美国独立纪念日假期休市。基本面方面, 6 月 28 日当周,EIA 商品原油库存-1215.7 万桶,预期-68 万桶,前值+359.1 万桶。EIA 俄克拉荷马州库欣原油库存 +34.5 万桶,前值-22.6 万桶。EIA 汽油库存-221.4 万桶,预期-132 万桶,前值+265.4 万桶。EIA 精炼油库存 -153.5 万桶,预期-18.2 万桶,前值-37.7 万桶。

供应端,6 月 28 日当周美国国内原油产量维持在 1320.0 万桶/日不变。欧佩克+在第 37 次会议上达成协议,将延长当前减产量至 3 季度末,此后将部分减产措施逐步退出市场。当前市场的担忧主要来源于自 4 季度开始,若 OPEC+逐步开始提高产量,可能会导致供应过剩。

需求端,EIA 原油产量引伸需求 2148.37 万桶/日,前值 1929.8 万桶/日。EIA 投产原油量 +26 万桶/日,前值-23.3 万桶/日。宏观层面,美国 6 月服务业 PMI 降至四年以来新低,劳动力逐步放缓。

地缘事件方面,乌克兰无人机袭击了俄罗斯南部的一个油库。此外,以色列与黎巴嫩真主党发生争端。

综合来看,6 月 28 日当周,原油产量继续维持不变,但表需明显提升,基本面转好。当前油价仍受到地缘因素的扰动,预计油价将维持震荡格局。

风险因素

OPEC+实际减产不及预期;美联储加息;巴以冲突升级

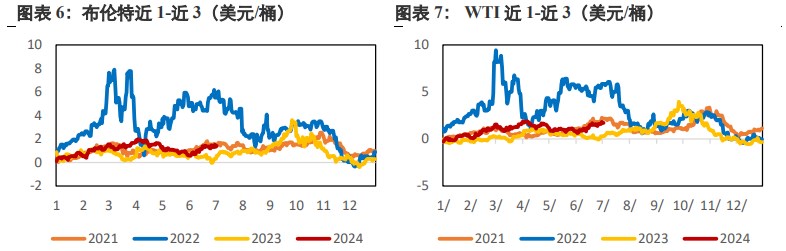

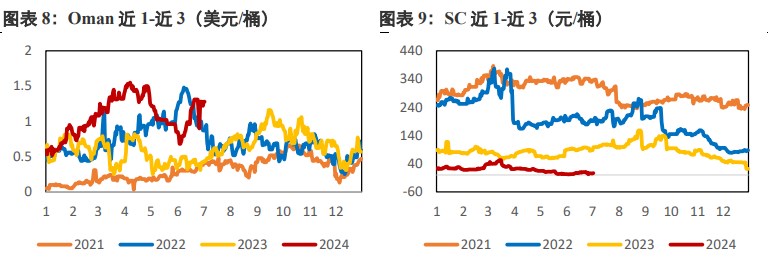

1. 价格跟踪

2. 价格走势

3. 行业要闻

1. 6 月 28 日当周 EIA 原油库存降幅创 2023 年 7 月 28 日当周以来最大值。具体来看,EIA 商品原油库存-1215.7 万桶,预期-68 万桶,前值+359.1 万桶。EIA 俄克拉荷马州库欣原油库存+34.5 万桶,前值-22.6 万桶。EIA 汽油库存-221.4 万桶,预期-132 万桶,前值+265.4 万桶。 EIA 精炼油库存 -153.5 万桶,预期-18.2 万桶,前值-37.7 万桶。供应端,6 月 28 日当周美国国内原油产量维持在 1320.0 万桶/日不变。需求端,6 月 28 日当周,EIA 原油产量引伸需求 2148.37 万桶/日,前值 1929.8 万桶/日。EIA 投产原油量 +26 万桶/日,前值-23.3 万桶/日。

2. 美国上周初请失业金人数有所增加,而失业人数在 6 月底进一步上升至两年半以来的新高,这与劳动力市场逐渐降温的趋势一致。劳工部表示,在截至 6 月 29 日的一周内,各州初请失业金人数增加了 4000 人,经季节性调整后为 23.8 万人,路透预估为 23.5 万人。数据发布后,华尔街股市走高。美元兑一篮子货币下跌。美国公债价格上涨。另外,6 月 ISM 服务业采购经理人指数(PMI)下滑至四年来的最低点,可能暗示第二季度末经济失去动力。

3. 俄罗斯军队周日袭击了乌克兰最大的两个城市,导弹碎片落在基辅郊区的一栋公寓楼上,一枚制导炸弹在哈尔科夫炸死一人。俄罗斯入侵乌克兰已超过 28 个月,但俄罗斯军队仍定期袭击乌克兰城市和能源基础设施。

4. 美国能源信息署(EIA)发布的《石油供应月报》显示,4 月份美国石油产量和需求量均创四个月新高。美国原油总产量比上月增加了 7.2 万桶/日,达到 1325 万桶/日,为 12 月份以来的最高水平。EIA 衡量需求的原油和石油产品供应量在 4 月份上升至 2000 万桶/日,比 3 月份增加了 13.1 万桶/日,也是今年迄今为止的最高水平。

5. 俄罗斯能源部表示,俄罗斯 5 月石油产量超过了 OPEC+设定的配额,同时承诺将履行其义务。能源部声明称,产量超过配额的问题将在 6 月得到解决,并将达到目标水平。

6. OPEC 秘书长表示,OPEC 在长期预测中认为石油需求不会达到顶峰,预计到 2045 年石油需求将增长到 1.16 亿桶/日,甚至可能更高。国际能源署(IEA)一份报告称,认为石油需求将在 2029 年达到峰值,达到约 1.06 亿桶/日的水平。OPEC 秘书长盖斯撰文称,国际能源署的报告是“危险的评论,尤其是对消费者而言,只会导致潜在的前所未有的能源价格波动”。

7. 美国 5 月消费者价格意外持平,因汽油和其他商品价格下降抵消了租房成本上升,但通胀率可能仍然过高,美联储可能无法在 9 月之前开始降息。报告还显示,5 月核心通胀压力明显减弱。5 月消费者价格指数(CPI)较前月持平,为 2022 年 7 月以来最疲软的读数;分析师原本预估上升 0.1%。5 月 CPI 较上年同期上涨 3.3%。核心 CPI 较前月上升 0.2%,为去年 10 月以来最小增幅;核心 CPI 同比增长 3.4%,为 2021 年 4 月以来的最小增幅。

8. 美联储周三宣布将政策利率目标区间维持在 5.25%-5.50%不变,并将可能开始降息的时间推后至 12 月,决策者预计今年将仅降息一次,幅度为 25 个基点。美联储主席鲍威尔表示,新的预测反映了决策者对通胀前景的“保守”看法。美联储还将对长期或“中性”利率的估计从 2.6%上调至 2.8%,这暗示决策者认为需要给经济施加更多的限制才能打赢通胀阻击战。

9. 美国能源信息署(EIA)表示,今年美国石油产量和全球石油需求可能会创下比此前预期还高的新纪录。EIA 现预计,今年美国石油产量将增长约 31 万桶/日,达到 1324 万桶/日,比 5 月给出的预测多出约 4 万桶/日。EIA 表示,预计今年全球原油和液体燃料消费量将增加 110 万桶/日,达到 1.03 亿桶/日,略高于此前预测的约 1.028 亿桶/日。

10. 石油输出国组织(OPEC)坚持其对 2024 年全球石油需求相对强劲增长的预测,尽管第一季石油使用量低于预期,并表示旅游业将支持今年下半年的石油消费。OPEC 在月度报告中表示,2024 年全球石油需求将增加 225 万桶/日,2025 年将增加 185 万桶/日。这两项预测均与上月持平。

11. 美国供应管理协会(ISM)的调查显示,美国服务业在经历了上个月的短暂萎缩后,5 月重新进入增长模式,衡量企业活动的指标出现了三年来最大的改善。与此同时,衡量民间雇主招聘情况的 ADP 就业报告显示,上个月企业增加的工作岗位为 1 月份以来最少,小型企业在六个月中首次减少工作岗位。

12. 美国 5 月制造业活动连续第二个月放缓,新商品订单创下近两年来最大降幅,建筑项目支出也意外下滑,这些最新迹象表明,经济正在逐步放缓。美国供应管理协会(ISM)表示,5 月制造业采购经理人指数从 4 月的 49.2 降至 48.7,并指出调查对象中提及“疲软”的情况有所增加。与此同时,由于非住宅活动减少,4 月建筑支出意外连续第二个月下降,但独栋房屋住宅建筑有所改善。