行情复盘

7月16日,螺纹钢期货主力合约收涨0.00%至3544.0元。

资金流向

7月16日收盘,螺纹钢期货资金整体流出9325.62万元。

背景分析

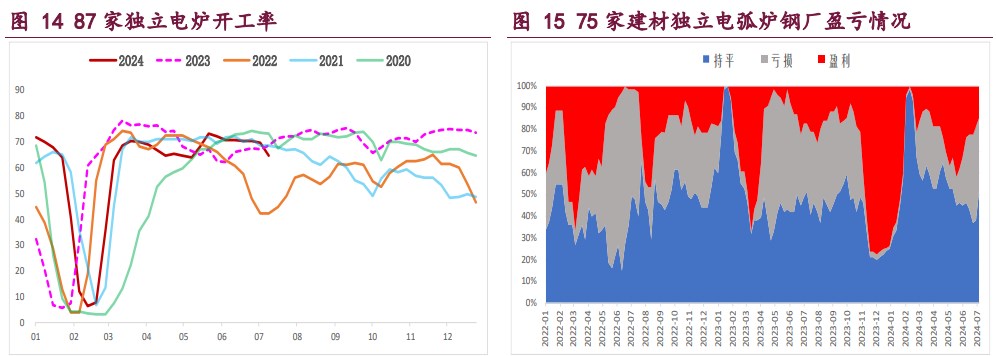

供需格局依然疲弱,短流程钢厂持续减产,螺纹周产量环比下降 9.53 万吨,供应延续收缩,带来库存再度去化,但鉴于品种吨钢利润尚存,长流程钢厂生产平稳,产量收缩空间有限,供应端利好效应不强。

后市展望

螺纹供应在收缩,但利好效应不强,需求则是延续弱稳运行,基本面维持季节性弱势,弱现实格局下钢价继续承压运行,相对利好的是重大会议期间政策预期偏强,预期现实博弈下钢价延续低位震荡运行态势,重点关注政策端情况。

研报正文

核心观点

【螺纹钢】

主力期价震荡运行,录得 0.00%日涨幅,量仓收缩。现阶段,螺纹供应在收缩,但利好效应不强,需求则是延续弱稳运行,基本面维持季节性弱势,弱现实格局下钢价继续承压运行,相对利好的是重大会议期间政策预期偏强,预期现实博弈下钢价延续低位震荡运行态势,重点关注政策端情况。

【热轧卷板】

主力期价震荡运行,录得 0.05%日涨幅,量仓收缩。目前来看,热卷供需双高局面下基本面矛盾有所激化,价格继续承压运行,且产业担忧在加剧,品种强弱或迎来切换,重点关注出口政策变化情况。

【铁矿石】

主力期价偏弱震荡,录得 0.96%日跌幅,量仓收缩。现阶段,矿石需求触顶走弱在兑现,高库存局面下矿石基本面表现不佳,弱现实格局下矿价承压运行,相对利好则是国内政策利好预期以及估值偏低,多空因素博弈下预计矿价延续低位震荡运行态势,重点关注成材端表现情况。

一 产业动态

(1)上半年全国铁路完成固定资产投资 3373 亿元

2024 年上半年,全国铁路完成固定资产投资 3373 亿元,同比增长 10.6%,创历史同期新高。一批新线顺利开通运营。有序推进重点项目联调联试、试运行,高质量完成工程验收、安全评估、运营准备等工作,确保新线如期建成通车,上半年累计新开通线路 979.6 公里,进一步完善了区域路网布局。

池州至黄山高铁开通运营后,为沿线旅游经济发展注入了新动能;兰州至张掖高铁中川机场至武威东段开通运营后,丝路重镇武威市接入全国高铁网;新疆维吾尔自治区将军庙至淖毛湖铁路开通运营后,进一步提升了疆煤外运能力和效率。

(2)2024 年上半年我国造船业新接订单量同比增长 43.9%

据工信部网站消息,2024 年 1—6 月,我国造船完工量 2502 万载重吨,同比增长 18.4%;新接订单量 5422 万载重吨,同比增长 43.9%;截至 6 月底,手持订单量 17155 万载重吨,同比增长 38.6%。1—6 月,我国造船三大指标以载重吨计分别占全球总量的 55.0%、74.7%和 58.9%。

(3)广州房贷利率大调整,个别银行首套房利率最低仅 3%

一家大型房产机构人士今日向记者表示,中、农、工、建四大国有银行在广州首套房房贷利率,近期由 3.4%调整至 3.2%。另据乐有家研究中心数据,目前广州商业银行二套房利率,仍维持 3.8%的利率水平不变。“这些房贷利率调整信息,主要来自与各合作银行个贷经理了解到的最新口径,但具体操作中会如何执行,还需要以实际情况为准。”乐有家研究中心方面称。“目前广州首套房利率常规操作,还是在 3.2%-3.4%左右,但也有极个别银行首套房贷利率可能会更低一些。视个人资质等情况,部分银行首套房贷款利率可能会低于 3.2%。”一家大型房产机构人士表示。

二 现货市场

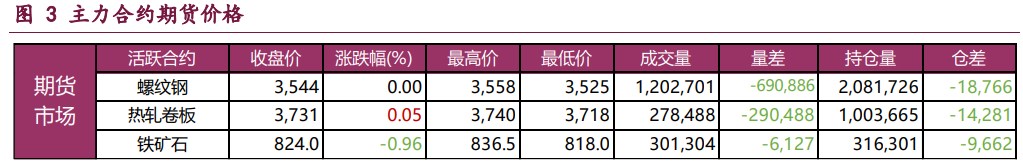

三 期货市场

四 相关图表

五 后市研判

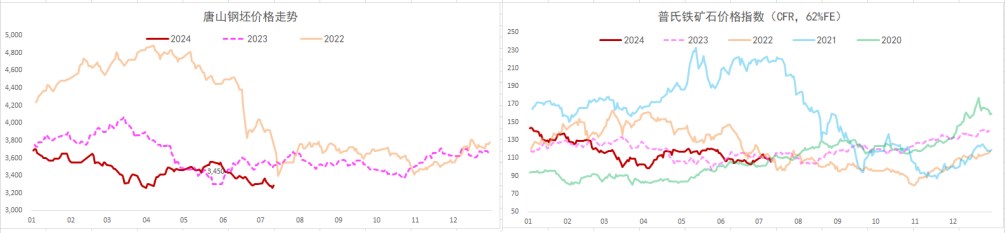

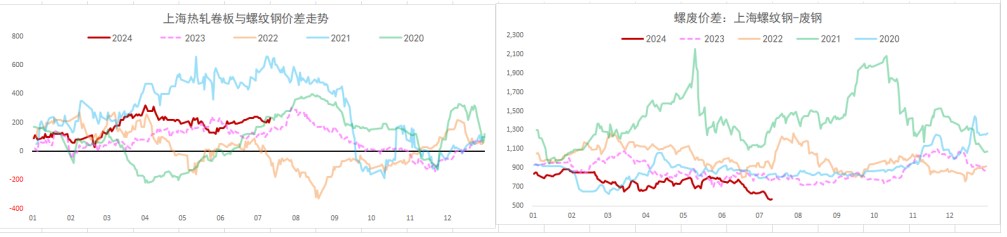

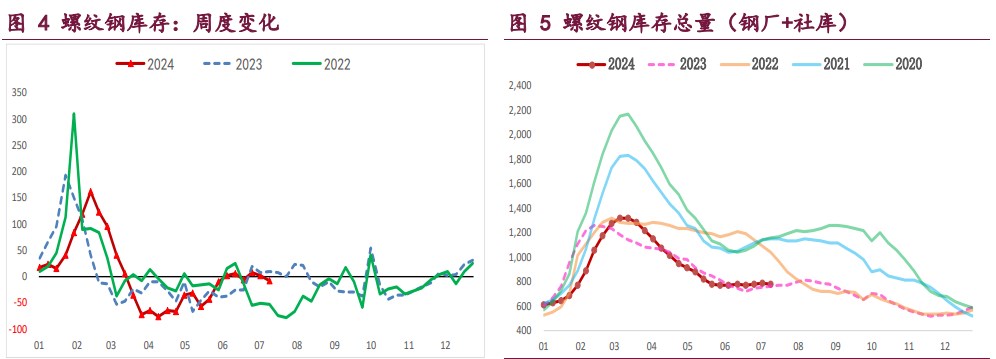

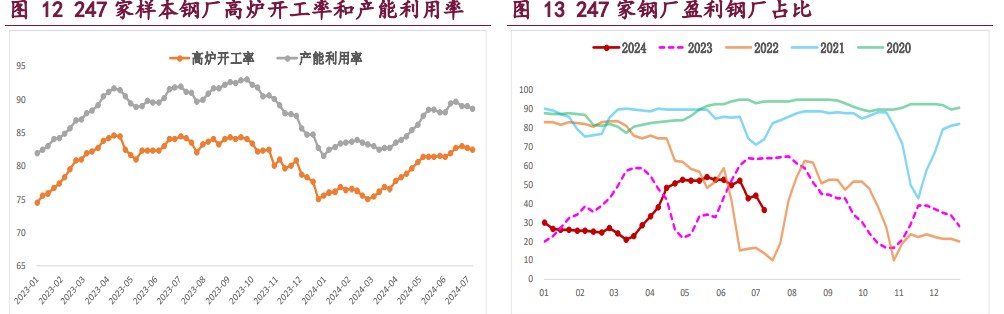

螺纹钢:供需格局依然疲弱,短流程钢厂持续减产,螺纹周产量环比下降 9.53 万吨,供应延续收缩,带来库存再度去化,但鉴于品种吨钢利润尚存,长流程钢厂生产平稳,产量收缩空间有限,供应端利好效应不强。

与此同时,淡季螺纹需求弱稳运行,周度表需微增 0.49 万吨,而高频每日采购则是迎来回落,两者依旧处于近年来同期最低,相应的建筑工地项目资金改善有限,淡季螺纹需求将维持弱势,继而抑制钢价,相对利好则是重大会议临近国内政策利好预期易发酵。

目前来看,螺纹供应在收缩,但利好效应不强,需求则是延续弱稳运行,基本面维持季节性弱势,弱现实格局下钢价继续承压运行,相对利好的是重大会议期间政策预期偏强,预期现实博弈下钢价延续低位震荡运行态势,重点关注政策端情况。

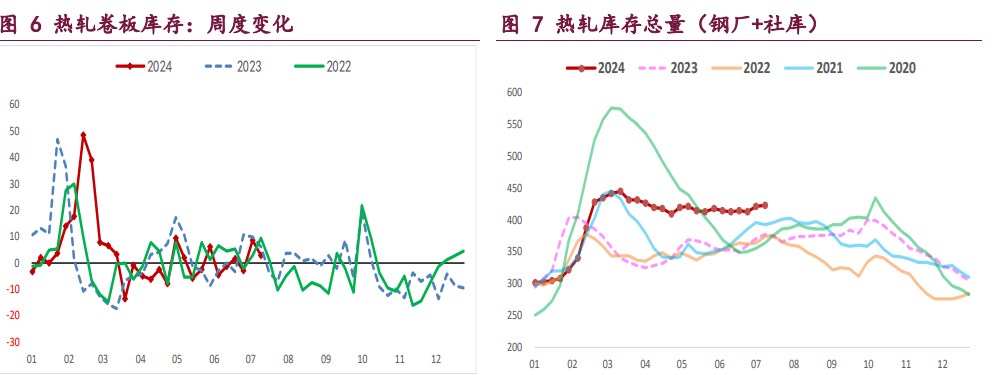

热轧卷板:供需双高局面未变,板材钢厂生产积极,周产量环比增 5.19 万吨至 331.48 万吨,供应持续回升并创下年内单周产量新高,库存继续增加,高产量、高库存局面下热卷供应压力依然偏大。

不过,热卷需求韧性较好,周度表需企稳回升,周环比增 11.05 万吨,同样升至年内高位,但需注意的是高频每日成交则是表现低迷,而且其主要下游冷轧基本面依然疲弱,冷热价差不断收缩,后续走弱易拖累热卷需求,相对利好还是出口需求,多因内需不佳倒逼钢厂出口,利好效应不强,且近期需堤防政策风险,热卷后续需求存有隐忧,一旦需求转弱则高供应下基本面矛盾会凸显,届时价格承压下行。

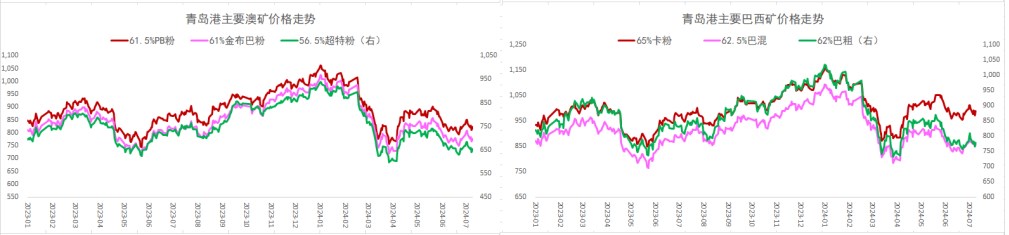

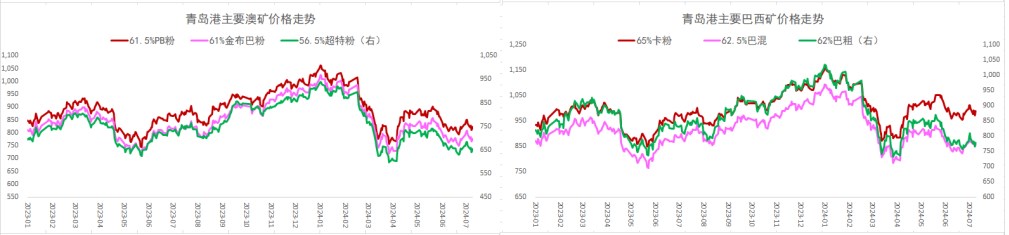

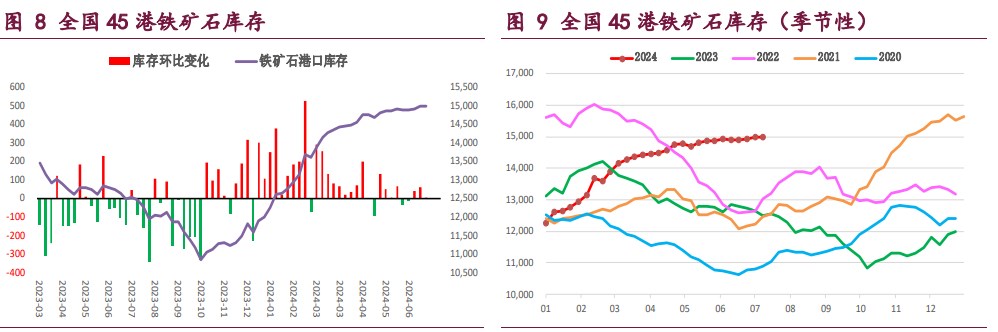

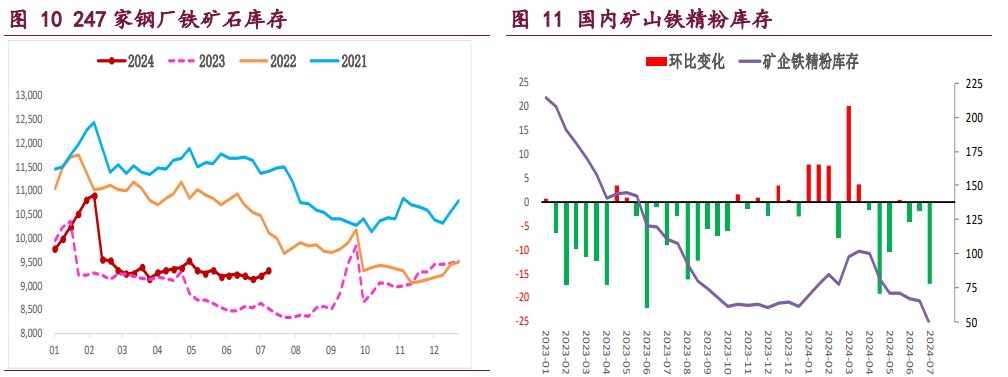

铁矿石:供需格局相对疲弱,库存延续累库态势,亏损加剧倒逼钢厂减产,上周样本钢厂日均铁水产量和进口矿日耗环比再降,且降幅有所扩大,需求触顶预期逐步兑现,且当前钢市处于传统淡季,弱势需求局面钢厂利润难改善,叠加粗钢调控政策扰动,铁矿石需求持续走弱,继而承压框架。

与此同时,国内港口铁矿石到货维持高位,相对利好则是矿商发运如期回落,按船期推算国内港口到货量也将逐步回落,相应的国内矿山生产弱稳,短期矿石供应有说收缩,关注后续降幅情况。

目前来看,矿石需求触顶走弱在兑现,高库存局面下矿石基本面表现不佳,弱现实格局下矿价承压运行,相对利好则是国内政策利好预期以及估值偏低,多空因素博弈下预计矿价延续低位震荡运行态势,重点关注成材端表现情况。