行情复盘

7月22日,沪铜期货主力合约收跌1.52%至75760.0元。

持仓量变化

7月22日收盘,沪铜期货持仓量:+5255手至184074手。

背景分析

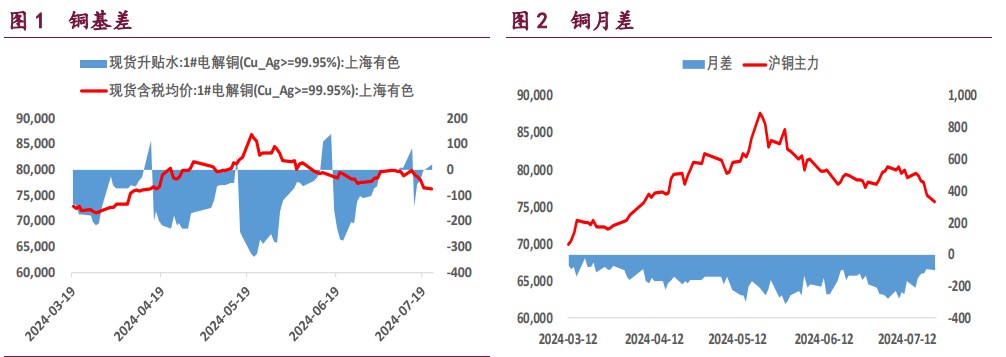

月差在下跌中收窄,这一定程度上说明了产业补库意愿较强。海外宏观持续冷却,贵金属与有色均呈现下跌态势。国内电解铜目前仍处于高产量状态,缩减预期迟迟未有兑现,高产量打压铜价。

后市展望

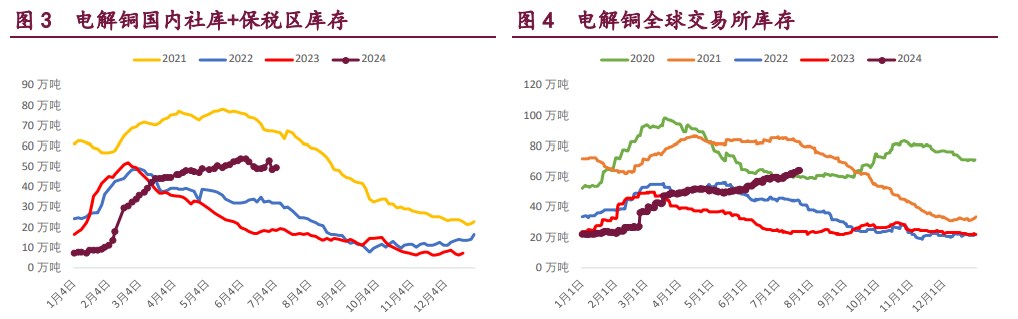

Mysteel 数据显示,7 月 22 日国内电解铜社库为 36.11 万吨,周环比去库 2.13 万吨。我们认为期价还将维持震荡偏弱态势,等待产业持续跟进。

研报正文

核心观点

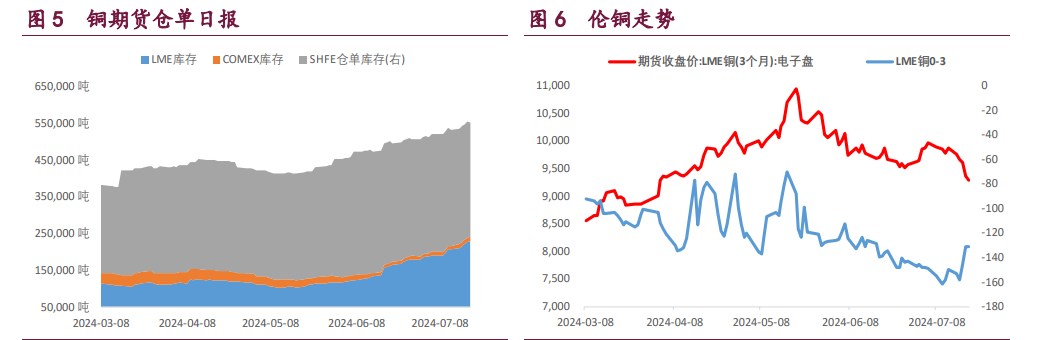

今日铜价震荡下行,跌破 7.6 万关口,午后增仓下行趋势明显。月差在下跌中收窄,这一定程度上说明了产业补库意愿较强。海外宏观持续冷却,贵金属与有色均呈现下跌态势。国内电解铜目前仍处于高产量状态,缩减预期迟迟未有兑现,高产量打压铜价。Mysteel 数据显示,7 月 22 日国内电解铜社库为 36.11 万吨,周环比去库 2.13 万吨。我们认为期价还将维持震荡偏弱态势,等待产业持续跟进。

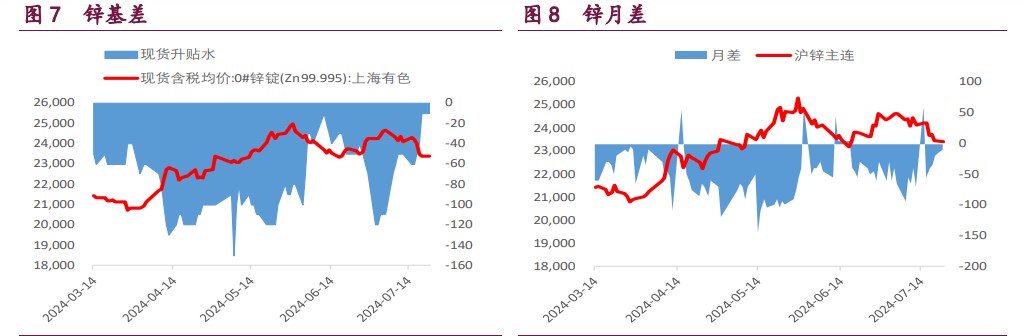

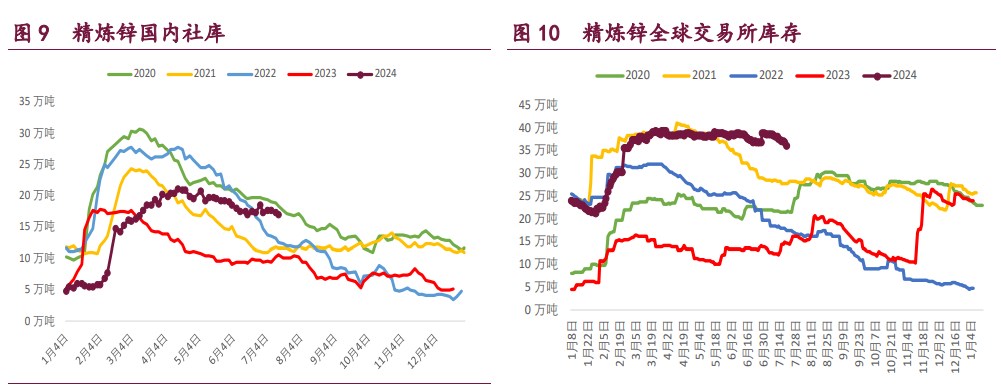

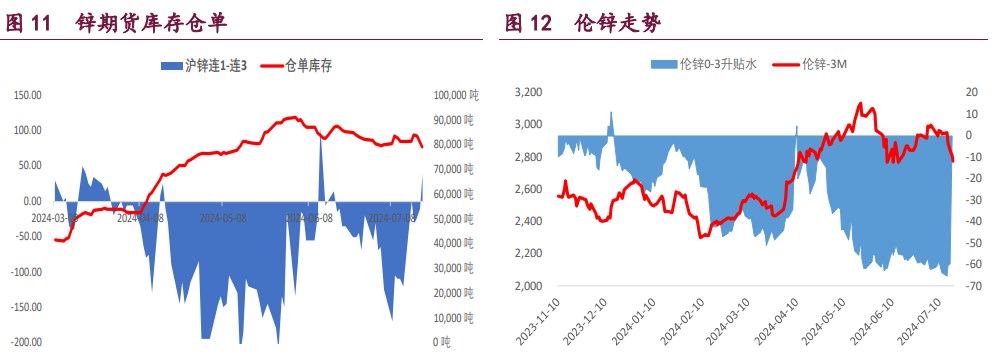

今日锌价偏强震荡,持仓量变化不大。产业层面,国内库存高位持续去化,Mysteel 数据显示 7 月 21 日锌锭社库为 16.23 万吨,周环比去库 1.05 万吨,较去年同期累库近 6.5 万吨。高库存导致月差处于往年同期低位。上游二季度 TC 加工费持续下降,炼厂收缩预期较强,期价下方支撑较强,关注 6 月中旬的低点支撑。

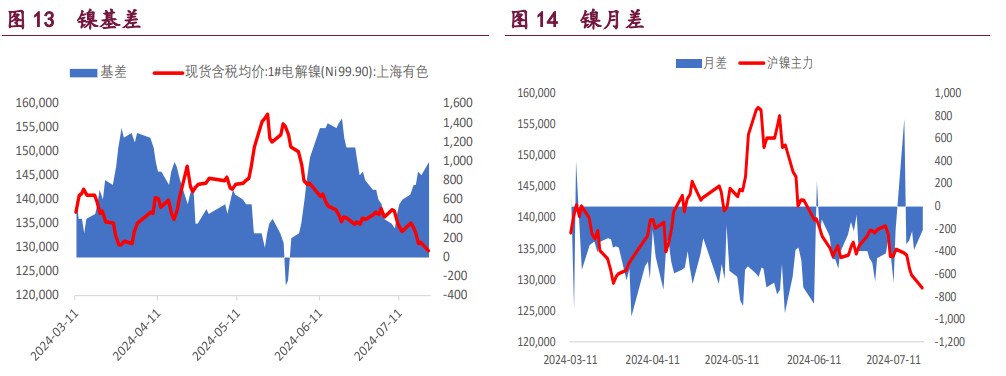

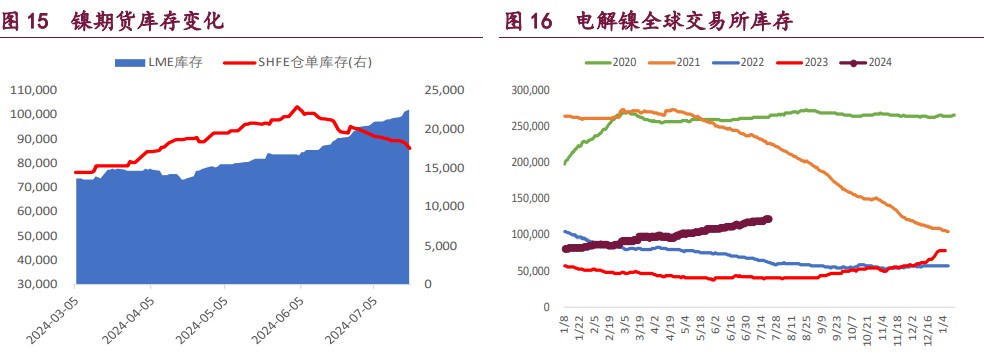

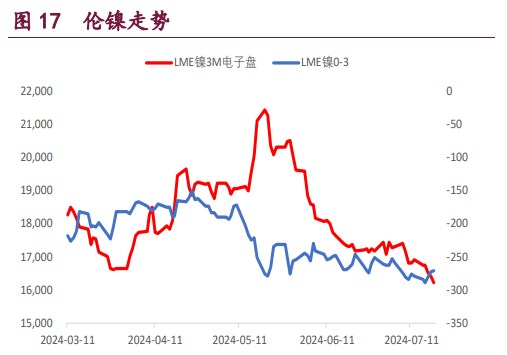

沪镍主力期价低开低走,跌破 13 万关口。7 月以来有色板块持续回落,镍价也跟随回落,但镍持仓量的有所上升,这一定程度上说明了镍仍为空配品种。产业层面,下游不锈钢上周呈现累库,整体边际利空镍价。技术层面,期价跌破 13 万关口,下挫动能较强。

1. 产业动态

铜

7 月 22 日,Mysteel 电解铜社库为 36.11 万吨,较 18 日去库 1.16 万吨,较 15 日去库 2.13 万吨。

锌

7 月 22 日,Mysteel 锌锭社库为 16.23 万吨,较 18 日去库 0.66 万吨,较 15 日去库 1.05 万吨。

镍

7 月 22 日,据中国海关数据统计,2024 年 6 月中国镍湿法中间品进口量 9.63 万吨,环比减少 3.37 万吨,降幅 25.93%;同比减少 4.74 万吨,降幅 32.99%。其中自印度尼西亚进口量为 6.25 万吨,环比减少 35.53%,占本月进口量的 64.89%。

2024 年 1-6 月镍湿法冶炼中间品进口总量 69.15 万吨,同比增加 6.51%。 2024 年 6 月中国镍锍进口量 4.58 万吨,环比增加 2.20 万吨,增幅 92.49%;同比增加 2.16 万吨,增幅 88.91%。其中自印度尼西亚进口量为 4.47 万吨,环比增加 105.92%,占本月进口量的 97.59%。2024 年 1-6 月镍锍进口总量 18.32 万吨,同比增加 52.01%。

7 月 22 日,精炼镍上海市场主流参考合约沪镍 2408 合约。金川电解主流升贴水+2000 元/吨,价格 130520 元/吨;俄罗斯镍主流升贴水 0 元/吨,价格 128520 元/吨;挪威镍主流升贴水+4700 元/吨,价格 133220 元/吨;镍豆主流升贴水-500 元/吨,价格 128020 元/吨。

2. 相关图表