行情复盘

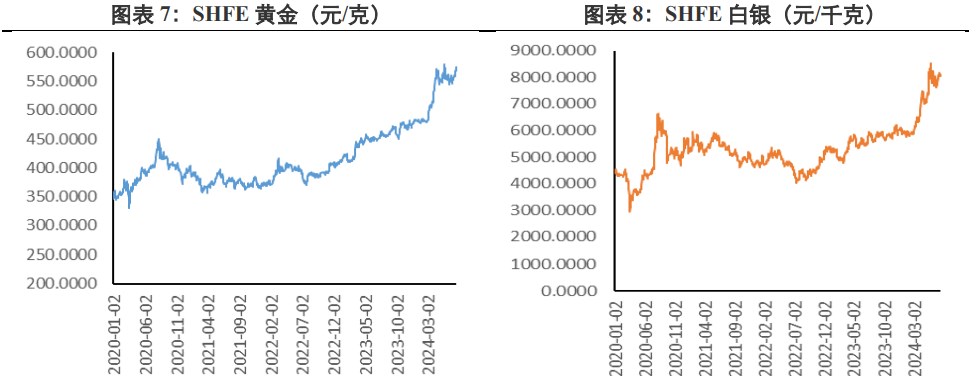

7月25日,沪金期货主力合约收跌1.95%至555.68元。

资金流向

7月25日收盘,沪金期货资金整体流出18.00亿元。

现货市场

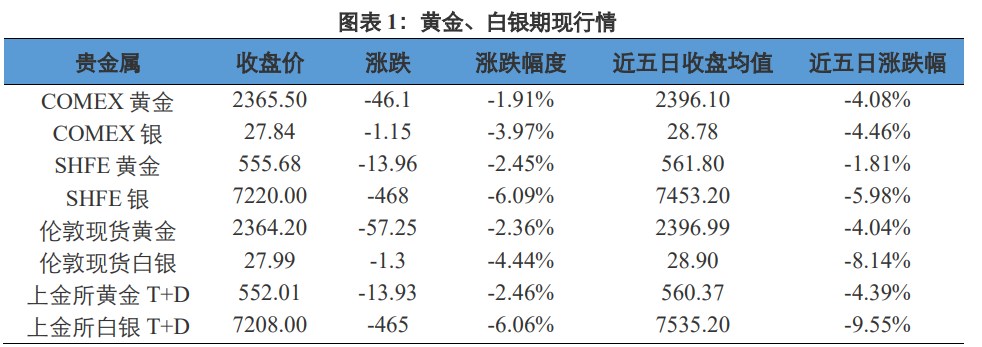

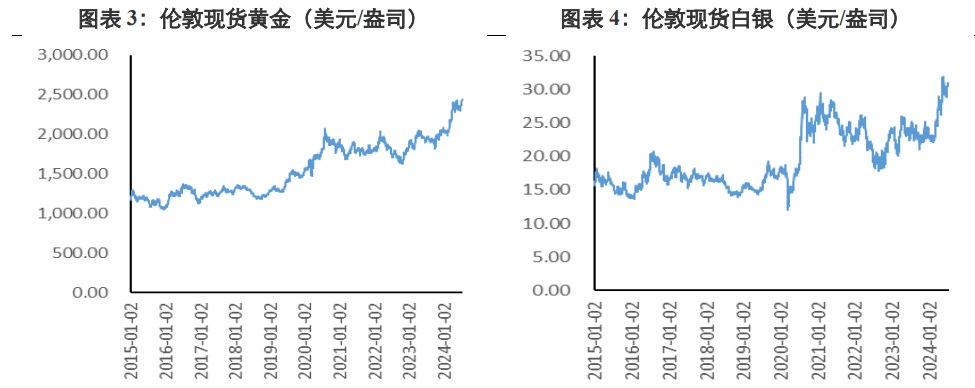

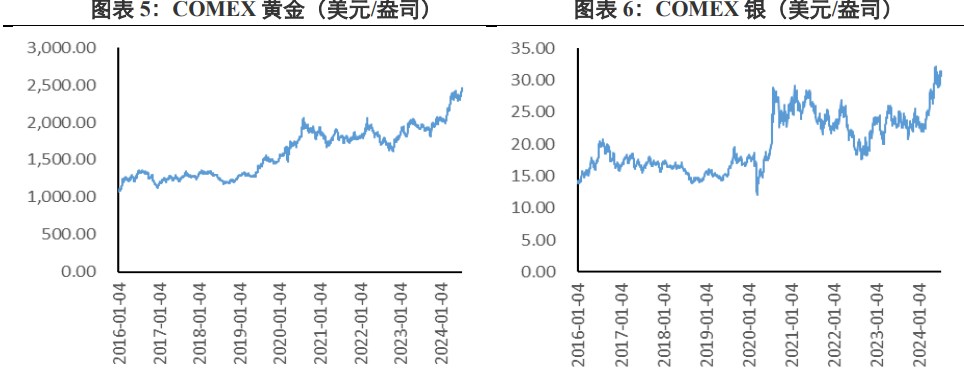

伦敦现货黄金收于 2364.20 美元/盎司,现货白银收于 27.99 美元/盎司;COMEX 黄金期货收于 2365.50 美元/盎司,COMEX 白银期货收于 27.84 美元/盎司。

后市展望

从长期来看,避险情绪是今年以来贵金属行情的重要驱动力,美国债务规模持续走高达到临界值,由此引发市场对于美国债务信用风险的担忧,从历史经验来看,后市美国或将重启上调债务上限的决策,对于贵金属是潜在的利好。

研报正文

内容提要

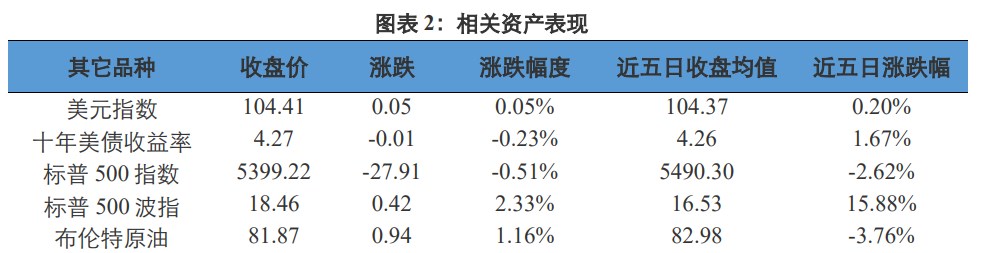

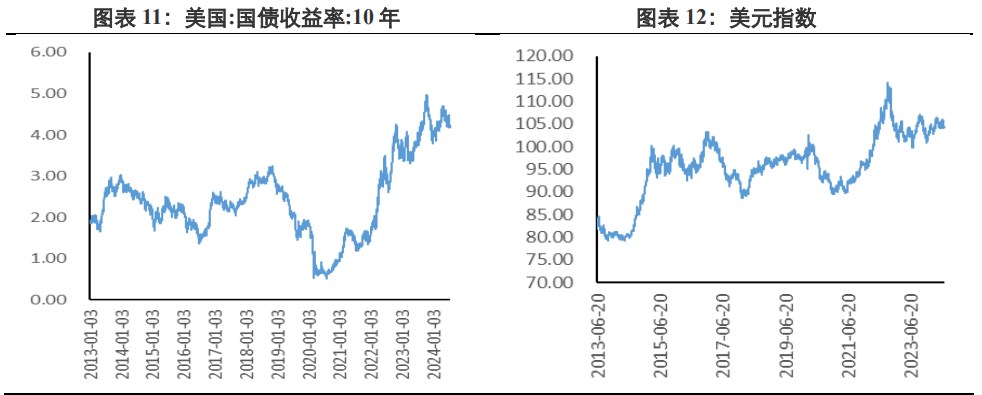

伦敦现货黄金收于 2364.20 美元/盎司,现货白银收于 27.99 美元/盎司;COMEX 黄金期货收于 2365.50 美元/盎司,COMEX 白银期货收于 27.84 美元/盎司。美元指数收于 104.41,近五个交易日变化 0.20%;十年期美债收益率收于 4.27%,近五个交易日变化 1.67%。

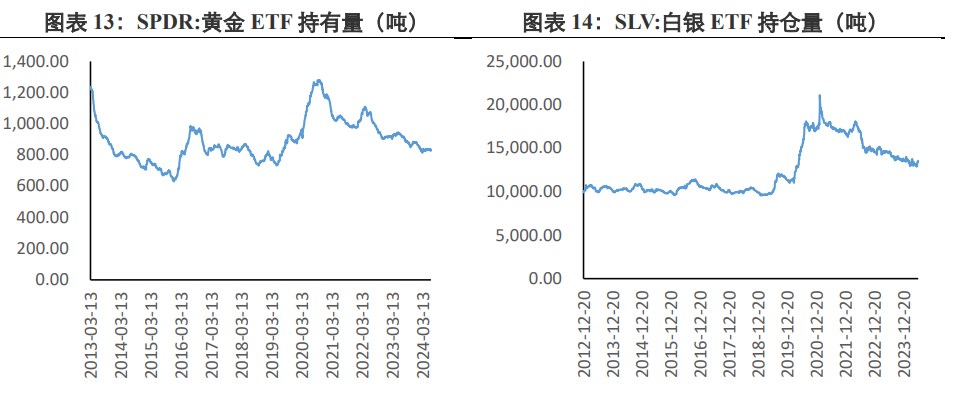

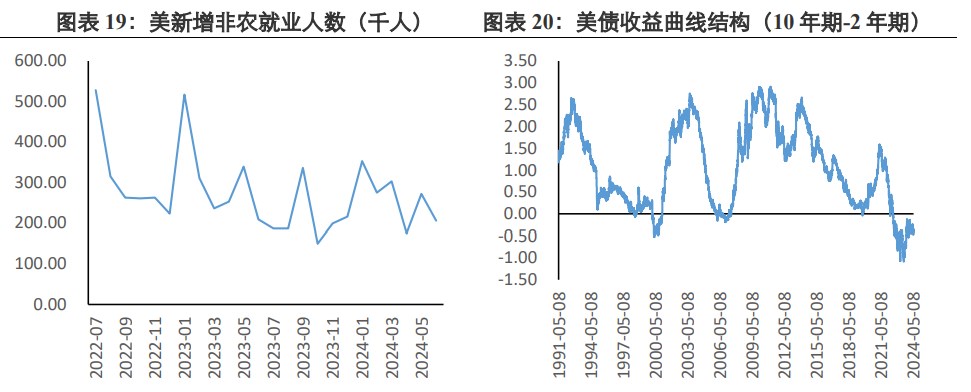

截至 6 月末,我国央行黄金储备报 7280 万盎司,与 5 月末持平。美国第二季度实际 GDP 年化初值环比升 2.8%,预期升 2.0%,第一季度终值升 1.4%。

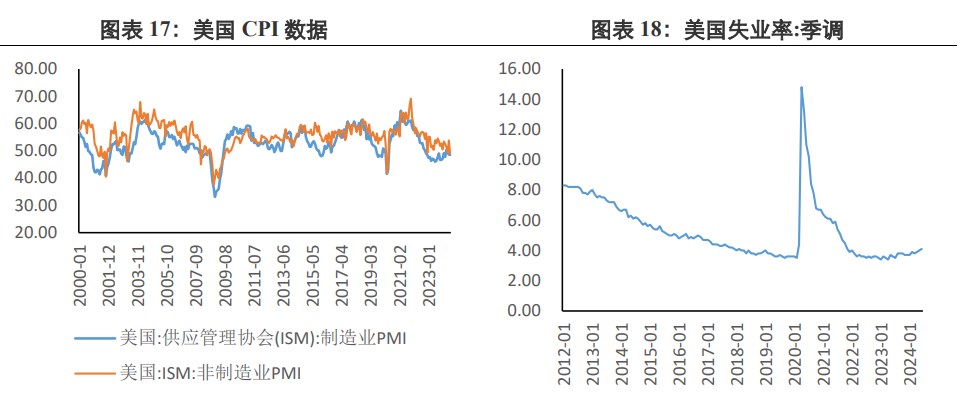

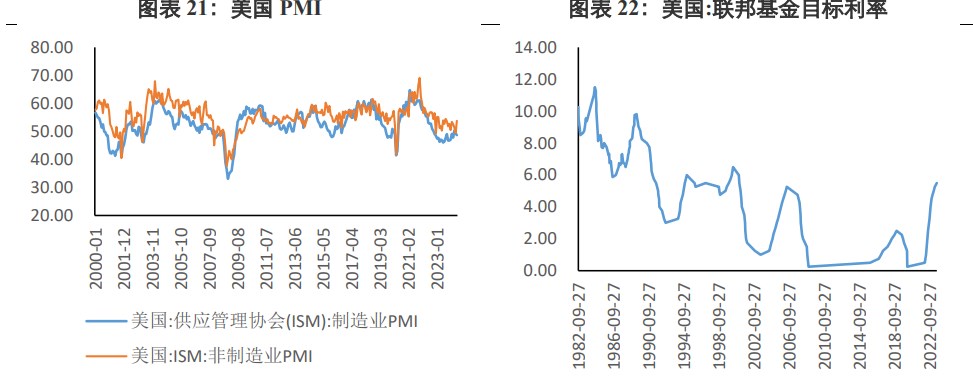

数据公布后,CME“美联储观察”工具显示的降息概率变化不大,依然是 9 月 100%降息,本次降息预期走高对于贵金属价格的刺激效果有限,在降息次数的预期进一步扩大之前,贵金属驱动力不足,而且由于经济衰退预期抬头,白银表现弱于黄金。

美国第二季度核心 PCE 物价指数年化初值环比升 2.9%,预期升 2.7%,第一季度终值升 3.7%;同比升 2.7%。下半年美联储降息的次数存在不确定性。金价高位阻力较大,当前降息次数的预期难以持续支撑金价上涨。

从长期来看,避险情绪是今年以来贵金属行情的重要驱动力,美国债务规模持续走高达到临界值,由此引发市场对于美国债务信用风险的担忧,从历史经验来看,后市美国或将重启上调债务上限的决策,对于贵金属是潜在的利好。

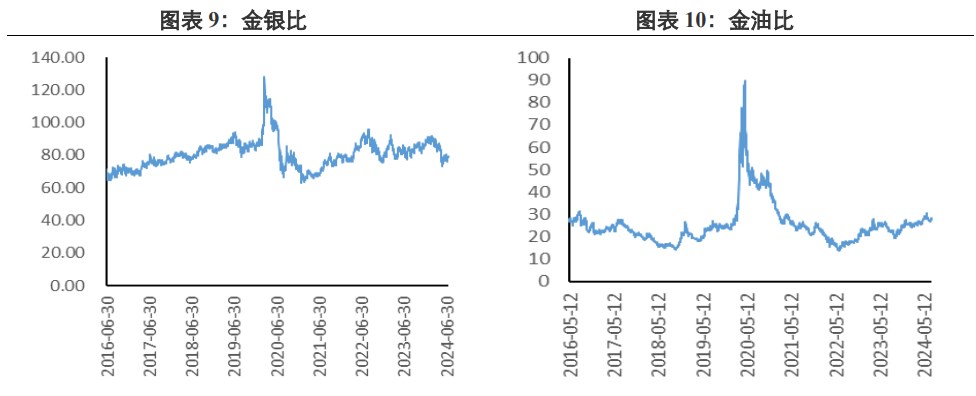

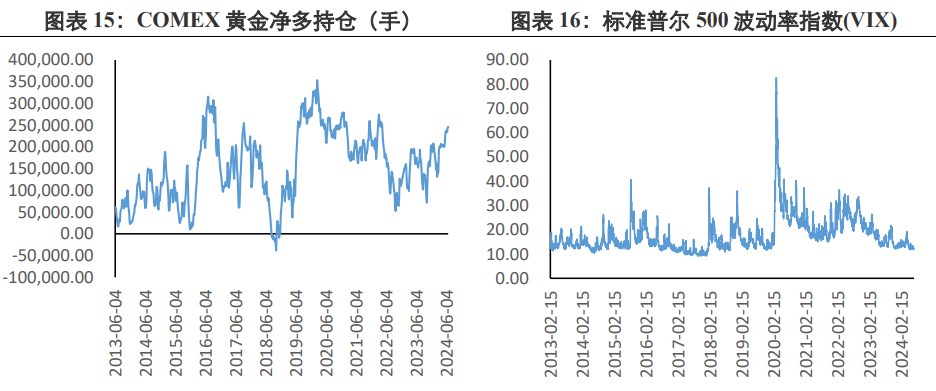

金银比处于偏高位置,从历史数据分布来看,金银比高于中位数,具备较大的向下修复空间,后市贵金属多头投机情绪仍存在反复。此外,全球经济政策不确定性指数近期快速回落,但不改重心上移的趋势,叠加全球多地政治风险的隐患,构成贵金属的潜在利多。综合来看,预计贵金属价格高位宽幅震荡。

行情图表