行情复盘

8月9日,硅铁期货主力合约收跌1.51%至6540.0元。

资金流向

8月9日收盘,硅铁期货资金整体流出233.17万元。

背景分析

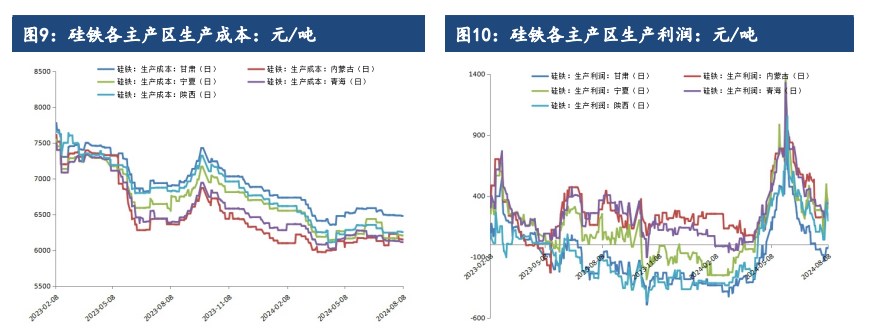

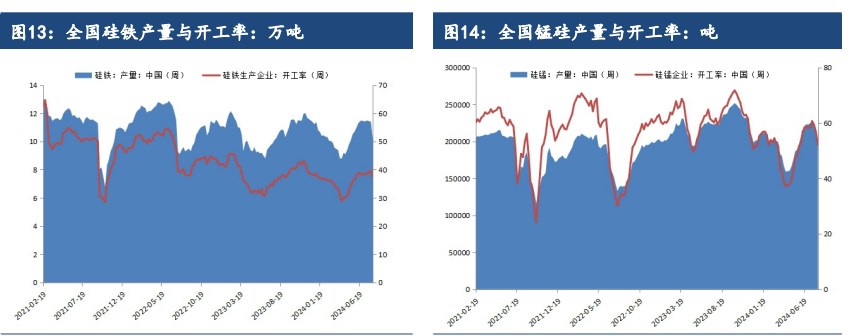

在迎峰度夏阶段,企业开工率难有增量,最新一周产量与开工率均有所下滑,但仍处于37.54%的偏高水平,在大部分主产区均有盈利的背景下,除非出现政策性限电停产,否则硅铁供应很难出现大幅滑坡。

后市展望

若无政策性停产出现,硅铁价格或将在反弹后再度走弱,而“迎峰度夏”阶段关于限电、停产的炒作频频,导致行情波动更为剧烈,投资者又大多信息较为滞后,因此需要合理控制仓位,谨慎操作。

研报正文

一、行情回顾与后市展望

8 月 9 日,硅铁期货主力合约 409 震荡下行,低开后震荡上行,随后再度回落,尾盘小幅回升,跌幅有所收窄,收报 6540 元/吨,跌1.51%;锰硅期货主力合约 501 震荡偏强,开盘震荡上行后调头回落,随后震荡运行,收报6548元/吨,涨 0.99%。

1.1 现货市场动态与技术面走势:

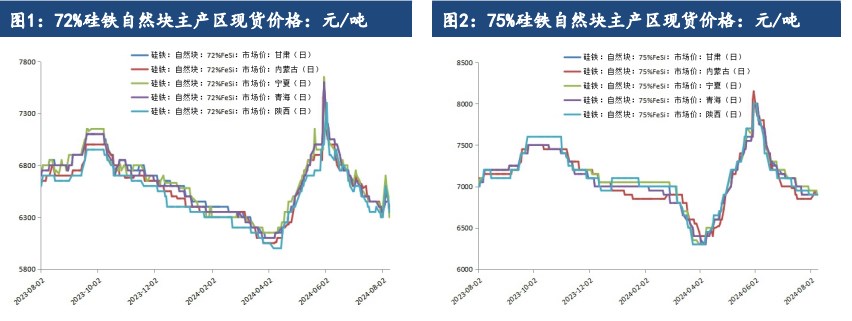

硅铁:现货市场方面,8 月 9 日,72%FeSi 自然块各主产区报价在6300-6400元/吨,环比前一交易日有所下滑;75%FeSi 自然块各主产区报价在6900元/吨,环比前一交易日以持平为主,宁夏地区环比下滑 50 元/吨。技术面上,硅铁409合约日线 KDJ 指标继续自昨日死叉后继续下行;硅铁409 合约日线MACD 指标死叉。

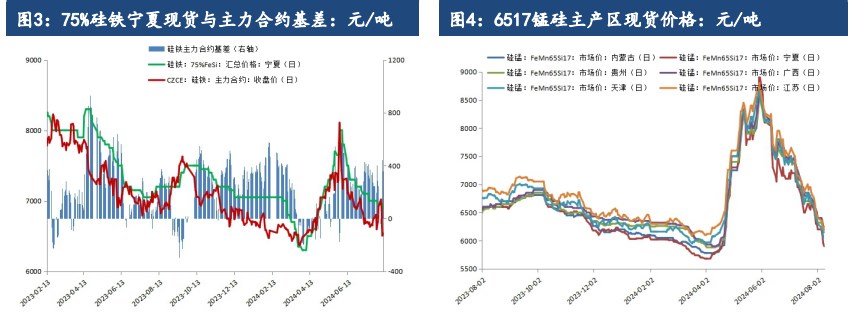

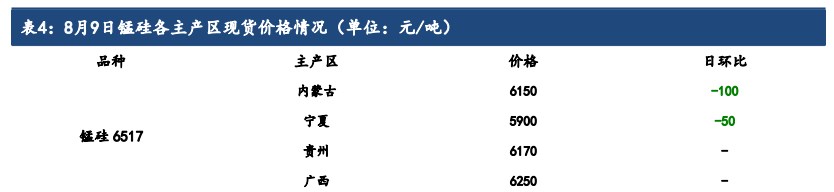

锰硅:现货市场方面,8 月 9 日,锰硅各主产区报价主要在5900-6250元/吨区间,环比前一交易日以下滑为主,贵州、广西地区环比持平。技术面上,锰硅501 合约日线 KDJ 指标金叉;锰硅 501 合约日线 MACD 指标绿柱转为收窄。

1.2 后市展望:

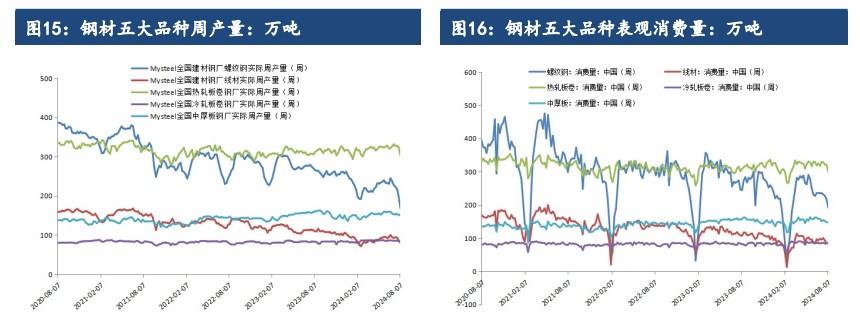

钢筋新旧国标的转换下钢厂大面积减产,黑色系普遍承压。本次钢筋新旧国标的过渡期仅 3 个月,且恰逢钢材需求淡季,市场抛压情绪浓厚。随着钢材价格连创新低,钢厂利润被不断压缩,钢铁企业控亏减产意愿增强。

目前来看,不论是中钢协披露的旬度钢材、生铁产量数据,还是钢联最新的日均铁水产量数据,都出现了明显的滑坡,247 家钢铁企业日均铁水产量跌至231.70 万吨。据不完全统计,8 月计划停产检修的钢企高达 23 家,原料需求预计仍有回落空间,价格会进一步受到压制。

硅铁:硅铁需求端受到钢企大面积减产影响有所下滑,而供应端,在迎峰度夏阶段,企业开工率难有增量,最新一周产量与开工率均有所下滑,但仍处于37.54%的偏高水平,在大部分主产区均有盈利的背景下,除非出现政策性限电停产,否则硅铁供应很难出现大幅滑坡。

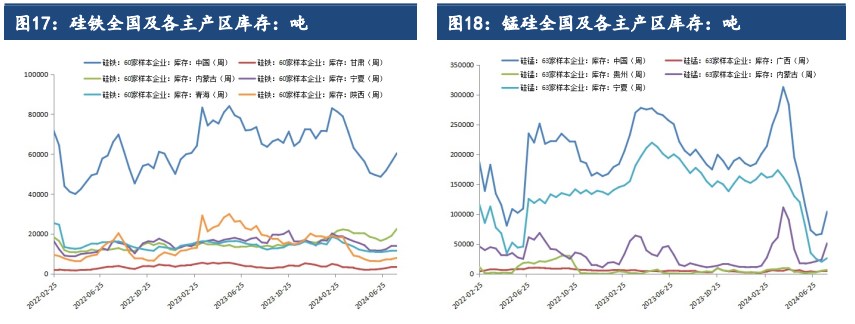

库存方面,硅铁企业库存再度回升,现已恢复至 4 月下旬的水平,预计后续库存仍将逐步累积。整体来看,若无政策性停产出现,硅铁价格或将在反弹后再度走弱,而“迎峰度夏”阶段关于限电、停产的炒作频频,导致行情波动更为剧烈,投资者又大多信息较为滞后,因此需要合理控制仓位,谨慎操作。

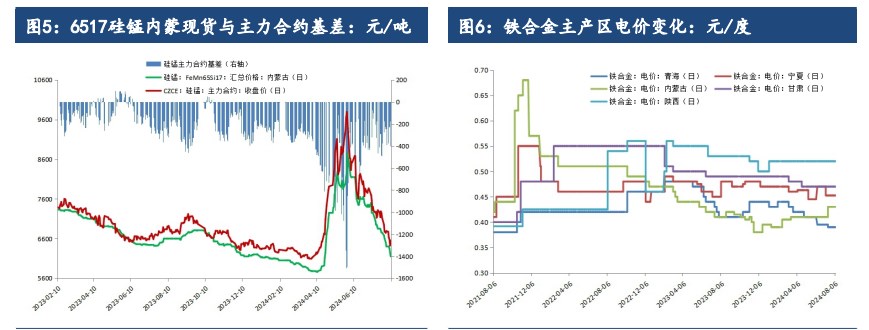

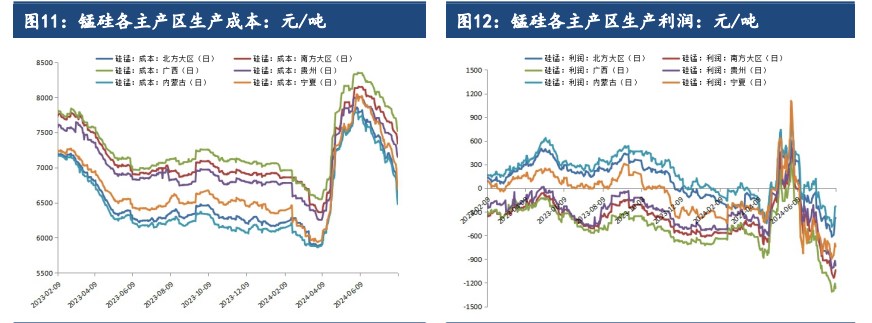

锰硅:锰硅求端受到钢企大面积减产影响有所下滑,尤其是螺纹钢新旧国标切换将导致锰硅需求受到更大影响。供应方面,本周锰硅产量与企业开工率再度回落,在锰硅企业全面亏损的状态下,预计后续的生产积极性会相对不足。

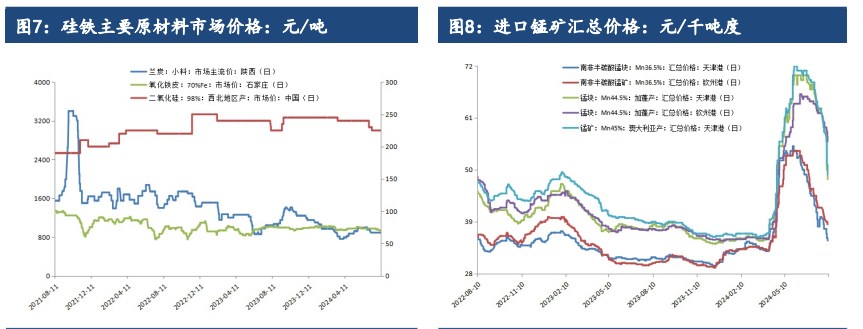

库存方面,目前库存大部分仍然堆积在交割库当中(超70 万吨),而现货市场库存也企稳回升,过高的库存给价格带来了较大的压力。成本端,近期锰矿库存调头回升,氧化矿价格也出现明显的下调,锰硅成本线进一步下移。整体来看,锰硅基本面的弱势难以改变,待库存逐步消化过后才可能迎来转机,预计近期锰硅价格震荡偏弱运行。

二、行业要闻

力拓集团铁矿业务首席执行官乔德(Simon Trott)接受记者采访时表示,力拓集团与中国宝武钢铁集团在西澳皮尔巴拉地区西坡(Western Range)合资的铁矿项目将于 2025 年正式投产,但最终达到年产2500 万吨的规模需要几年时间。

西坡铁矿项目由力拓集团持股 54%,中国宝武持股46%,双方将投资20 亿美元开发该矿山。对于未来的矿石供应,乔德透露,力拓希望达到每年3.45-3.6 亿吨的生产规模,去年产量大概 3.4 亿吨,因此需要开采新的矿山才能达到预期产量。

8 月 9 日河钢集团对焦炭湿熄采购价格下调 50 元/吨,干熄采购价格下调55元/吨,调整后一级湿熄焦(A≤12.5,S≤0.7,CSR≥65,MT≤7)报1960元/吨,一级干熄焦(A≤12.5,S≤0.7,CSR≥65,MT≤0)报2230元/吨,中硫焦(A≤13,S≤1,CSR≥60,MT≤7)报 1760 元/吨;以上均为到厂承兑含税价,自 2024 年 8 月 10 日 0 时起执行。

8 月 9 日山东市场主流钢厂对焦炭采购价湿熄下调50 元/吨,干熄下调55元/吨,调整后具体情况如下:1、准一级(湿熄)冶金焦:A≤13,S≤0.75,CSR≥60,CRI≤30,MT≤7,调整后执行省内 1720 元/吨,省外1730元/吨;2、准一级(干熄)冶金焦:A≤13,S≤0.75,CSR≥60,CRI≤30,MT0,调整后执行 2045 元/吨,不分省内外;3、二级冶金焦:A≤13.5,S≤0.8,CSR≥58,MT≤7,调整后执行 1660 元/吨;以上均为基价,到厂承兑含税价,2024年 8 月 10 日 0 时起执行。

中国银行全球金融市场研究中心高级交易员杨乐日前撰文指出,本周一,全球金融市场风云突变,经历了一场始于日本、波及全球的剧烈震荡。文章认为,利率市场与汇率市场、权益市场之间存在着密切的动态互联关系,在汇率方面,汇率与国债利率的关系由利率平价理论决定,人民币国债曲线与美债曲线的靠近,有助于支撑人民币汇率。

对于股市而言,利率变动直接影响企业融资成本和投资者的风险偏好,从而影响股市表现。此外,对国债收益率曲线的调控,实质上是对国债市场上杠杆仓位的疏导,旨在避免累积过大的风险。这种管理不仅需要监管机构的宏观调控,也需要市场参与者的自我约束和风险意识。有效的风险管理策略应包括设置合理的杠杆限制、实施动态风险评估、加强市场监管等多个方面,以确保金融市场的长期稳定和健康发展。

中国 7 月 CPI 同比上涨 0.5%,环比上涨 0.5%;7 月PPI 同比下降0.8%,环比下降 0.2%。

三、数据概览