行情复盘

8月26日,原油期货主力合约收涨3.48%至562.7元。

持仓量变化

8月26日收盘,原油期货持仓量:-3403手至26050手。

期货市场

本周一国内原油期货 2410 合约呈现缩量减仓,震荡偏强,大幅收涨的走势,期价最低下探至 550.1 元/桶,最高上涨至562.8元/桶,收盘时期价大幅收涨 3.48%至 562.7 元/桶。

后市展望

随着中东地缘动乱加剧,溢价重新增强,叠加宏观因子转强,暂时盖过偏弱的供需基本面,预计后市国内原油期货 2410 合约价格或维持震荡偏强的走势。

研报正文

核心观点

【橡胶】

本周一国内沪胶期货 2501 合约呈现缩量增仓,震荡偏强,小幅上涨的走势,盘中期价重心小幅上移至16450 元/吨一线运行。收盘时期价小幅收涨 0.80%至 16440 元/吨。9-1 月差贴水幅度略微扩大至 1385 元/吨。国内外天胶产区全面开割,季节性供应压力逐渐增大,叠加下游汽车产销量同环比下滑。受国内汽车以旧换新政策提振,预计后市国内沪胶期货 2501 合约维持震荡偏强走势。

【甲醇】

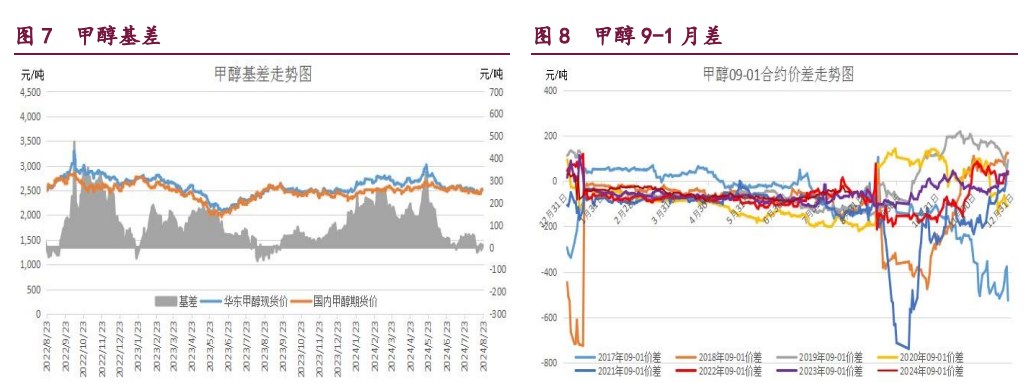

本周一国内甲醇期货 2501 合约呈现放量增仓,震荡偏强,小幅收涨的走势,期价最高上涨至 2538 元/吨一线,最低下探至2496元/吨,收盘时小幅收涨 1.32%至 2530 元/吨。9-1 月差贴水幅度小幅升阔至 56 元/吨。受益于国内煤炭期货价格大幅反弹带动,成本支撑优势凸显,预计后市甲醇期货 2501 合约或维持震荡企稳的走势。

【原油】

本周一国内原油期货 2410 合约呈现缩量减仓,震荡偏强,大幅收涨的走势,期价最低下探至 550.1 元/桶,最高上涨至562.8元/桶,收盘时期价大幅收涨 3.48%至 562.7 元/桶。

随着中东地缘动乱加剧,溢价重新增强,叠加宏观因子转强,暂时盖过偏弱的供需基本面,预计后市国内原油期货 2410 合约价格或维持震荡偏强的走势。

1. 产业动态

橡胶

截止 2024 年 8 月 16 日当周,青岛地区天然橡胶一般贸易库库存为26.97万吨,较上期增加 0.11 万吨,增幅 0.41%。天然橡胶青岛保税区区内库存为7.48 万吨,较上期增加了 0.02 万吨,增幅 0.26%。二者库存合计达34.45万吨,周环比略微增加 0.13 万吨,维持低位运行。

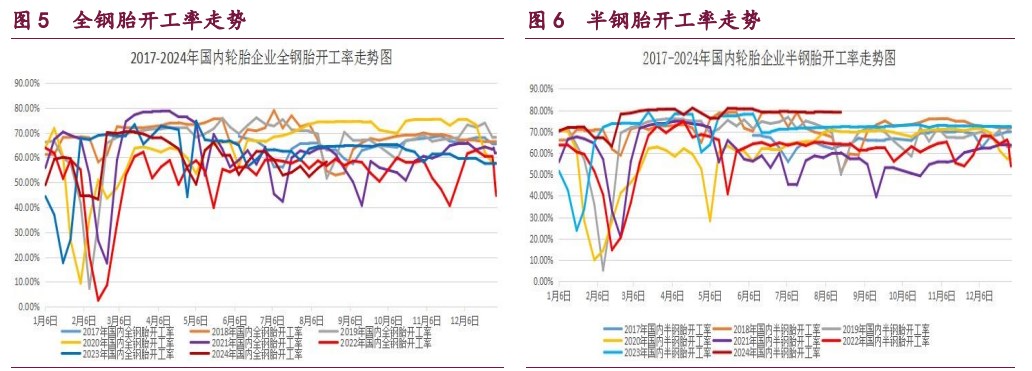

截止 2024 年 8 月 23 日当周,山东地区轮胎企业全钢胎开工负荷为58.3%,周环比小幅回升 2.60 个百分点,同比大幅回落 6.20 个百分点。国内轮胎企业半钢胎开工负荷为 79.00%,周环比持平,同比大幅回升6.70 个百分点。

2024 年 7 月,汽车产销分别完成 228.6 万辆和226.2 万辆,环比分别下降8.8%和 11.4%,同比分别下降 4.8%和 5.2%。2024 年1-7 月,汽车产销分别完成 1617.9 万辆和 1631 万辆,同比分别增长 3.4%和4.4%,产销增速较1-6月分别收窄 1.5 个和 1.7 个百分点。

2024 年 7 月份,我国重卡市场销售约 5.9 万辆左右,环比6 月份下降17%,比上年同期的 6.13 万辆下滑 4%,减少了约 2000 辆。5.9 万辆放在最近八年来看,仅高于 2022 年 7 月(4.52 万辆),低于其他年份的7 月份销量。累计来看,2024 年 1-7 月,我国重卡市场销售各类车型约56.34 万辆,比上年同期上涨 2%,净增加近 1.4 万辆,累计增速较 1-6 月进一步缩窄。

甲醇

截至 2024 年 8 月 23 日当周,国内甲醇平均开工率维持在73.08%,周环比小幅回落 1.76%,月环比小幅增加 6.77%,较去年同期小幅减少1.53%。同期我国甲醇周度产量均值达 174.74 万吨,周环比小幅减少3.69 万吨,月环比大幅增加 22.10 万吨,较去年同期 167.15 万吨,大幅增加7.59 万吨。

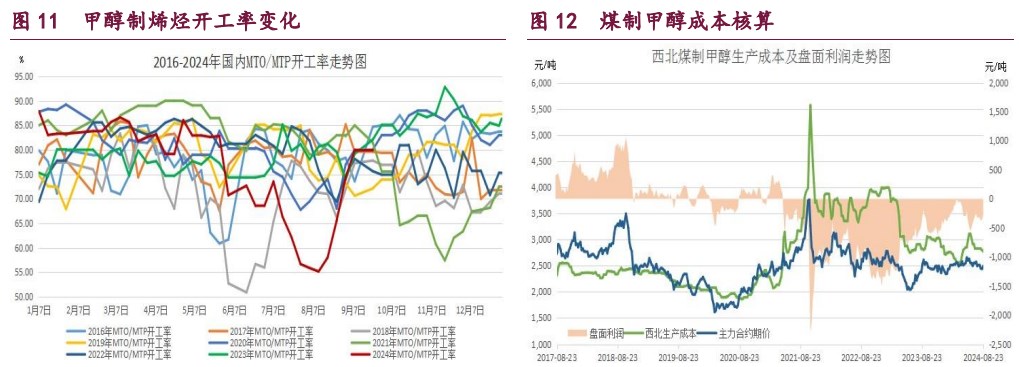

截止 2024 年 8 月 23 日当周,国内甲醛开工率维持在27.81%,周环比略微增加 0.22%。同时二甲醚方面,开工率维持在 15.15%,周环比小幅增加0.77%。醋酸开工率维持在 73.48%,周环比大幅回落 8.02%。MTBE 开工率维持在46.16%,周环比小幅减少 2.35%。截止 2024 年 8 月 23 日当周,国内煤(甲醇)制烯烃装置平均开工负荷在 80%,周环比略微上升 0.01 个百分点。截止2024年8月23 日,国内甲醇制烯烃期货盘面利润为 48 元/吨,周环比大幅回落133元/吨。

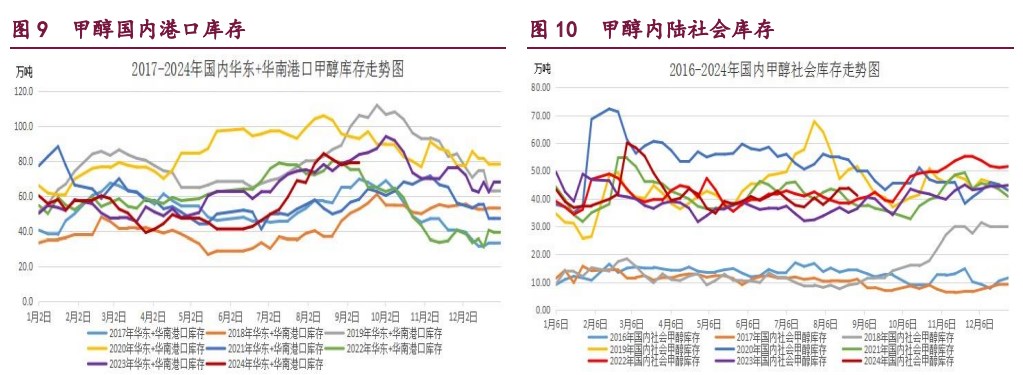

截止 2024 年 8 月 23 日当周,我国华东和华南地区的港口甲醇库存量维持在 78.96 万吨,周环比略微增加 0.06 万吨,月环比小幅回落5.16 万吨,较去年同期小幅减少 4.64 万吨。其中华东港口甲醇库存达49.12 万吨,周环比小幅增加 0.35 万吨,华南港口甲醇库存达 29.84 万吨,周环比略微减少0.29万吨。截至 2024 年 8 月 22 日当周,我国内陆甲醇库存合计达41.06 万吨,周环比小幅减少 2.78 万吨,月环比小幅增加 3.27 万吨,较年初小幅下降2.17万吨。

原油

2024 年 8 月 16 日,美国石油活跃钻井平台数量增加至483 座,周环比小幅减少 2 座,较去年底回落 37 座。美国原油日均产量1340 万桶,周环比小幅增加 10 万桶/日,同比增加 60 万桶/日。

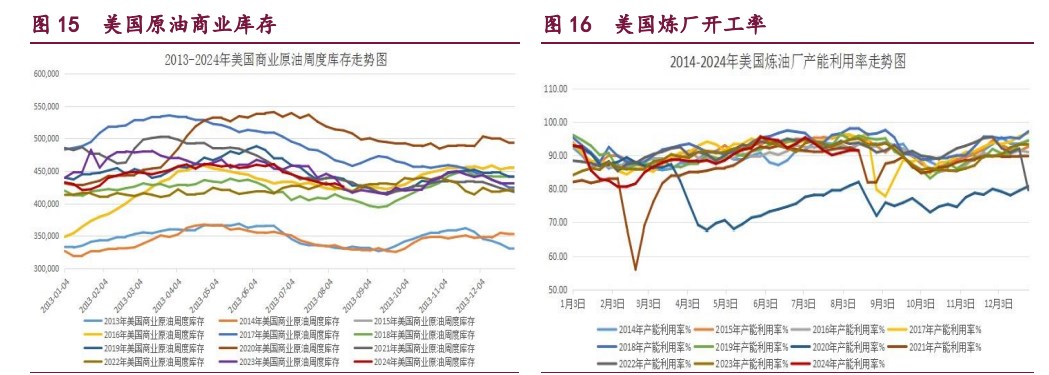

截至 2024 年 8 月 16 日当周,包括战略储备在内的美国原油库存总量8.03192 亿桶,比前一周下降 401 万桶;美国商业原油库存量4.26029亿桶,周环比下降 464.8 万桶,月环比下降 1045.6 万桶;美国汽油库存总量2.20597亿桶,比前一周下降 160.7 万桶;馏分油库存量为1.22811 亿桶,比前一周下降 331.2 万桶。截至 2024 年 8 月 16 日当周,美国炼油厂开工率91.5%,周环比持平,月环比略微下降 0.01%,同比小幅回落 3%。备受关注的美国俄克拉荷马州库欣地区原油库存 2820.4 万桶,周环比小幅减少56 万桶,月环比小幅下降 275.2 万桶,同比小幅下降 246.5 万桶。过去的一周,美国石油战略储备3.77163 亿桶,增加了 63.6 万桶。

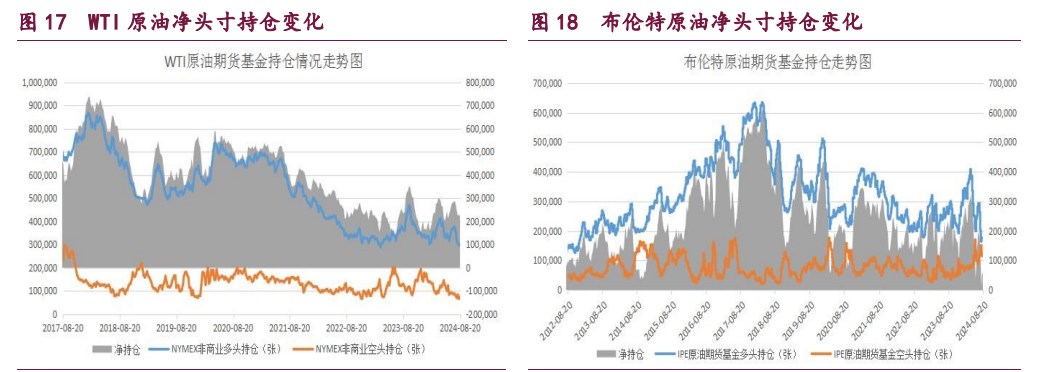

截至 2024 年 8 月 20 日,WTI 原油非商业净多持仓量平均维持在222288张,周环比大幅减少 9255 张,较 7 月均值 274586 张大幅减少52298 张,降幅达19.05%。与此同时,截至 2024 年 8 月 20 日,Brent 原油期货净多持仓量维持在 52403 张,周环比大幅减少 7943 张,较 7 月均值156559 张大幅回落104156张,降幅达 66.53%。总体来看,WTI 原油期货市场净多头寸月环比大幅减少,而 Brent 原油期货市场的净多头寸月环比也大幅减少。

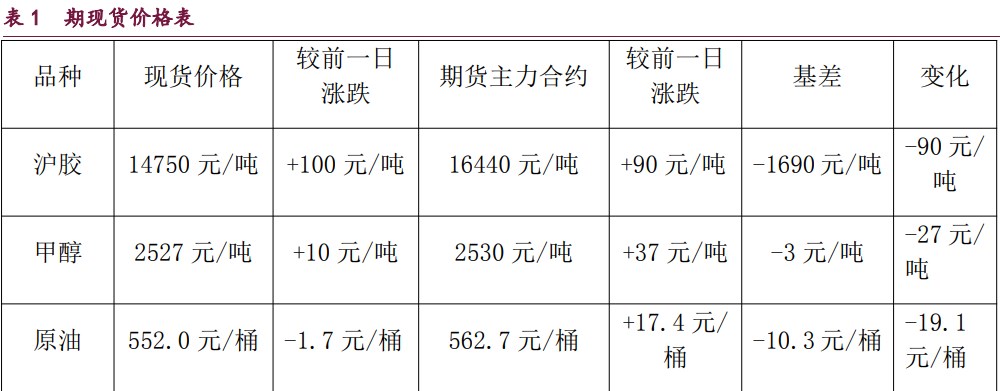

2. 现货价格表

3. 相关图表