行情复盘

8月30日,豆粕期货主力合约收涨0.90%至3027.0元。

资金流向

8月30日收盘,豆粕期货资金整体流出1.48亿元。

背景分析

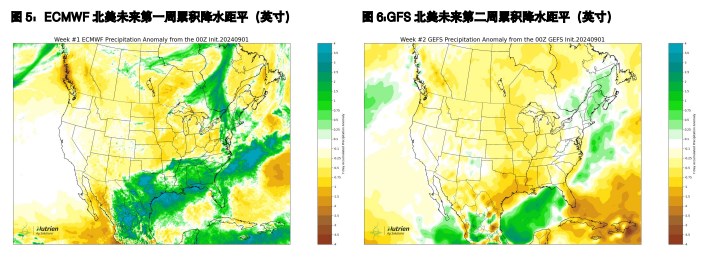

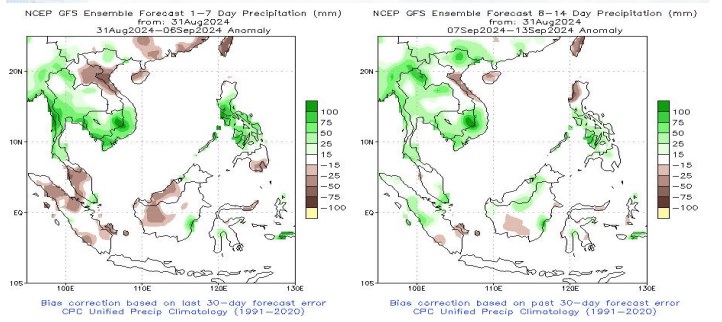

天气方面,ECMWF 预报显示未来一周直到 9 月 8 号美豆主产区晴朗为主,9 号之后一周有一波降雨,气温较正常水平偏低。

后市展望

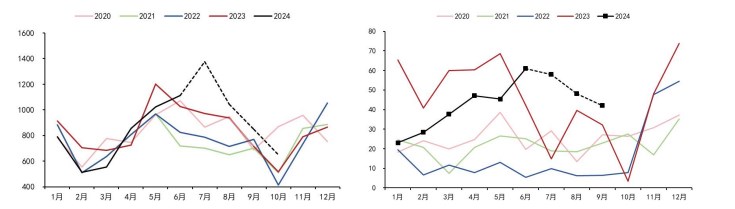

巴西种植期供需预期模糊背景下,预计 9-10 月美豆、豆粕有震荡反弹动能,更远期则关注美国大选及南美种植面积、天气等供需现实逐渐明朗对盘面的校正。

研报正文

【豆粕】

【重要资讯】

周五夜盘豆粕、菜粕震荡小幅回落,近期美豆销售回暖,美豆估值已较低,国内现货成交有所转好,市场反弹,此外美豆高温压力缓解且未来两周伴随分散降雨,叠加周五夜盘商品整体回撤,豆粕反弹趋势受阻。

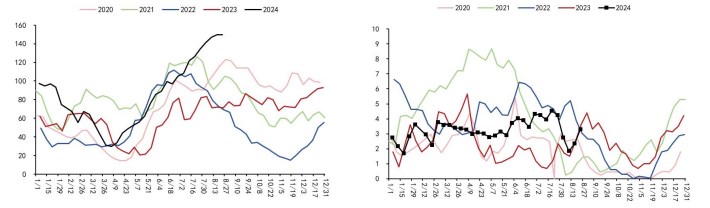

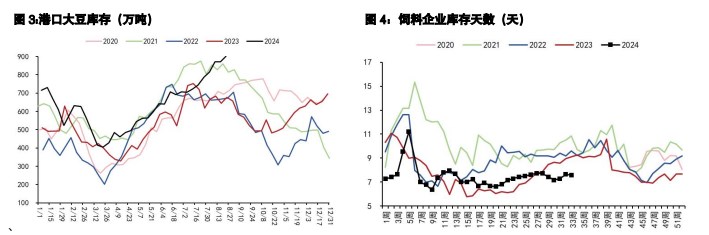

豆粕周六市场价稳定,东莞报 2980 元持平。菜粕周五略涨 0-10 元,广西粉粕2090元/吨,东莞粉粕 2150 元/吨。上周大豆开机率 58%,压榨 205.18 万吨。预计本周压榨大豆219.47 万吨,开机率62%。上周成交达 172 万吨,提货量环比上升,部分地区油厂豆粕库存小幅下降。

天气方面,ECMWF 预报显示未来一周直到 9 月 8 号美豆主产区晴朗为主,9 号之后一周有一波降雨,气温较正常水平偏低。总体来看,8 月美豆总降水量偏少,温度不高且之前降雨较多,干旱压力不大。预计美豆优良率近期仍较稳定。南美未来 10 天晴朗为主,预计 9 月中旬左右展开播种。

【交易策略】

随着巴西种植期临近,种植期天气、面积交易带来的边际供需变化或引发创纪录的美豆基金净空持仓在9-10 月逐步减仓,美豆有反弹动力。国内豆粕现货成交转好,供应上买船偏慢支撑盘面企稳。巴西种植期供需预期模糊背景下,预计 9-10 月美豆、豆粕有震荡反弹动能,更远期则关注美国大选及南美种植面积、天气等供需现实逐渐明朗对盘面的校正。

【油脂】

【重要资讯】

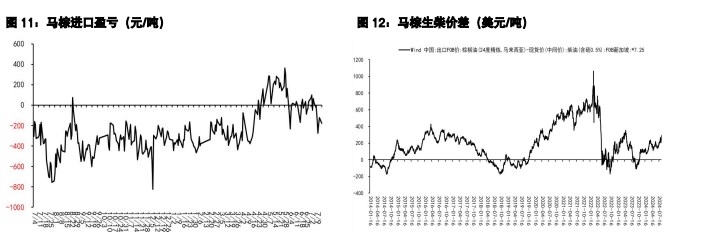

1、(SPPOMA)数据显示,2024 年 8 月 1-25 日马来西亚棕榈油单产减少1.94%,出油率增加0.2%,产量减少 0.88%。据 AMPSEC 及 ITS,马棕 8 月前 25 日出口环比下降14.05%到14.9%之间。据ITS,马来西亚 8 月 1-31 日棕榈油出口量为 1445442 吨,较上月同期出口的1604578 吨减少9.9%。

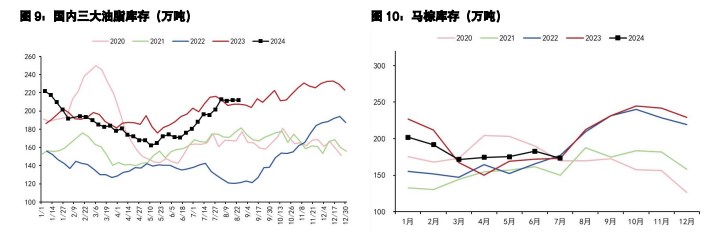

2、9 月份,我国进口大豆将下降,油厂大豆压榨量将有所减少,加上9 月份下游“双节”备货增多,预计届时国内豆油、菜油库存将高位回落,棕榈油库存略有增多,三大油脂库存稳中有降。(国家粮油信息中心)

周五油脂有所回落,油脂面临原油震荡、马棕增产、大豆丰产预期及宏观走弱拖累需求预期等压力,此外马棕8 月高频数据预示马棕累库速度较慢、马棕报价坚挺致进口利润偏低提供支撑,印尼B40或于2025年 1 月 1 日起执行,油脂预期较好。现货基差弱稳,广州 24 度棕榈油基差01+100(0)元/吨,江苏一级豆油基差 01+170(0)元/吨,华东菜油基差 01+0(0)元/吨。

【交易策略】

需求端,印尼、巴西等生物柴油带来的需求较好。供给端,葵籽及菜籽有减产预期,8 月高频数据显示马棕维持同环比增产态势,但印尼的同比减产若延续或有可能导致油脂累库不及预期。估值上,近月马棕估值较高,进口利润较低,外盘进口成本暂未松动,9、10 月若棕榈油产量增产正常容易形成季节性回落,关注产地数据。远月合约因印尼棕榈油 B40 预期,中期可保持多头思路。