行情复盘

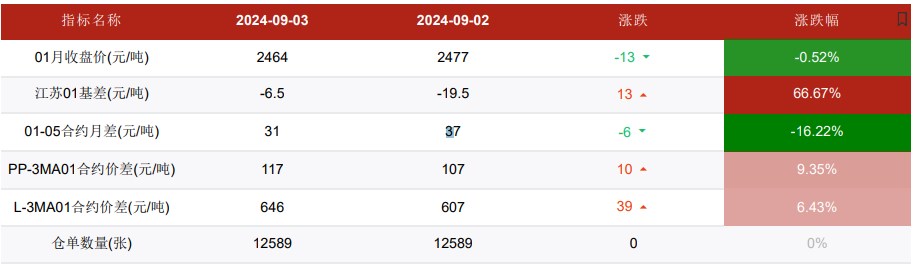

9月3日,甲醇期货主力合约收跌1.32%至2464.0元。

持仓量变化

9月3日收盘,甲醇期货持仓量:+40204手至662972手。

背景分析

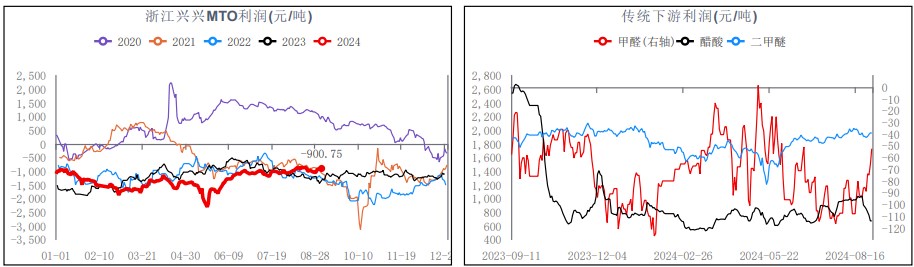

需求方面来看,久泰烯烃装置已重启运行,天津渤化继续外采,主力下游需求表现向好,且随着“金九银十”的到来,部分下游存一定低位补货的操作,但考虑到目前传统下游开工恢复缓慢,一定程度上抑制现货市场价格。

后市展望

烯烃负荷提升,内地个别装置检修。空头主流逻辑:传统下游需求不佳,港口库存累积。

研报正文

【市场动态】

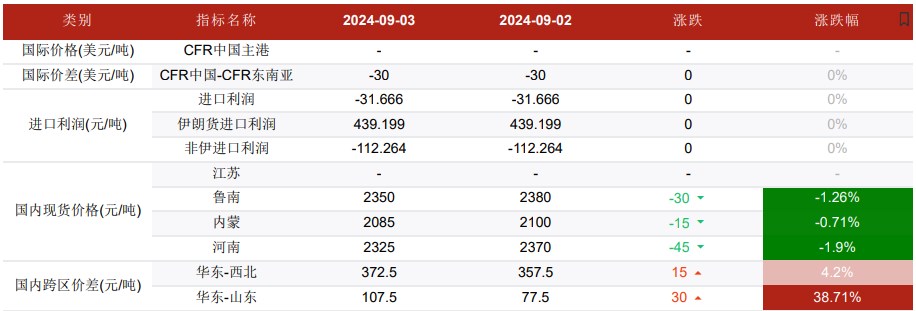

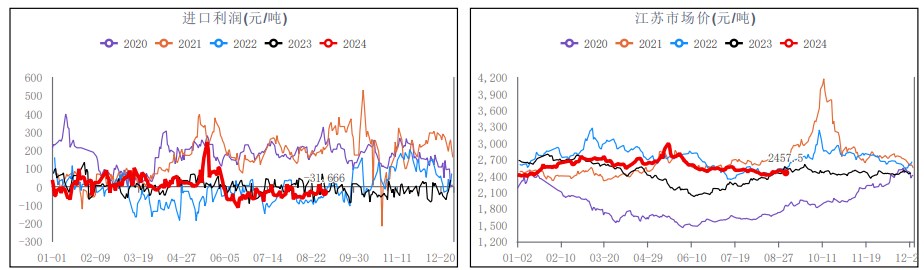

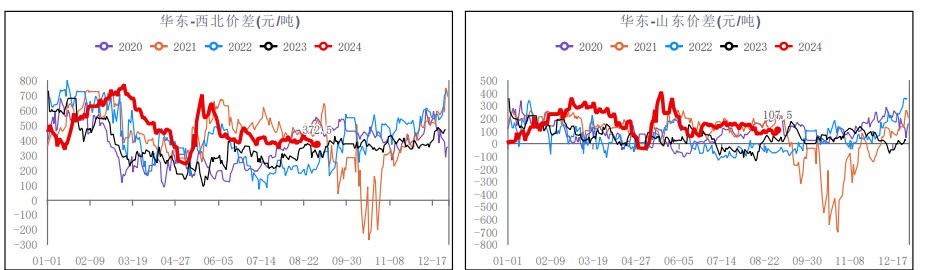

1、甲醇现货市场价格窄幅下调,期货盘面持续走弱,对场内业者心态形成以一定利空情绪,且传统下游市场需求恢复较为缓慢,部分业者对目前高价持有一定抵触情绪,但目前部分厂家库存压力不大,报价下调意愿不强。港口随盘面调整,全天成交一般。

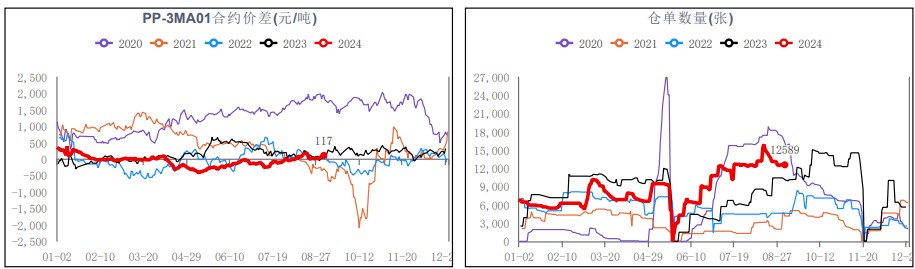

2、品种总持仓877516手,增加50950手。仓单12589张,无变化。

【基本面分析】

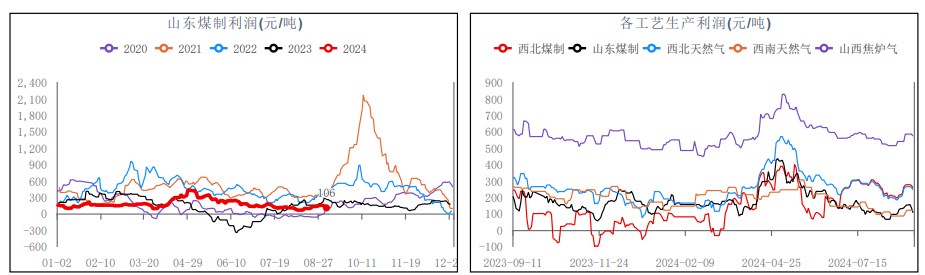

1、短期来看,随着煤价降至成本线附近,贸易商挺价心态较强,煤价将出现阶段性反弹。

后期来看,这种反弹行情或不可持续。9月份,产地煤炭产量有望继续提升,矿方部分增产将向港口转移,北港供应水平或提升,同时,需求端也有改善预期,但不明显,市场供需形势难有显著变化,市场煤价多数时间将呈现震荡偏弱走势。

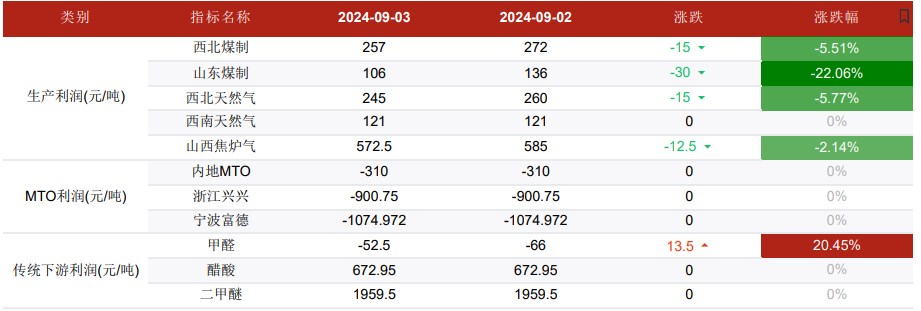

2、近期内地市场开工保持稳定,新奥一期60万吨装置临时停车,局部地区供应窄幅缩减,包钢20万吨,和宁30万吨等装置计划停车,但与此同时神木60万吨装置已恢复正常运行。需求方面来看,久泰烯烃装置已重启运行,天津渤化继续外采,主力下游需求表现向好,且随着“金九银十”的到来,部分下游存一定低位补货的操作,但考虑到目前传统下游开工恢复缓慢,一定程度上抑制现货市场价格。近期进口船货抵港量不多,但港口提货速度一般,港口库存持续累库,后期随着烯烃装置的重启,需求端或存一定利好支撑。

3、多头主流逻辑:烯烃负荷提升,内地个别装置检修。空头主流逻辑:传统下游需求不佳,港口库存累积。

【总结】 1、观点:震荡 2、核心逻辑: 1)内地装置检修与复产均有,供应充裕 2)部分烯烃工厂继续外采 3)港口库存累积

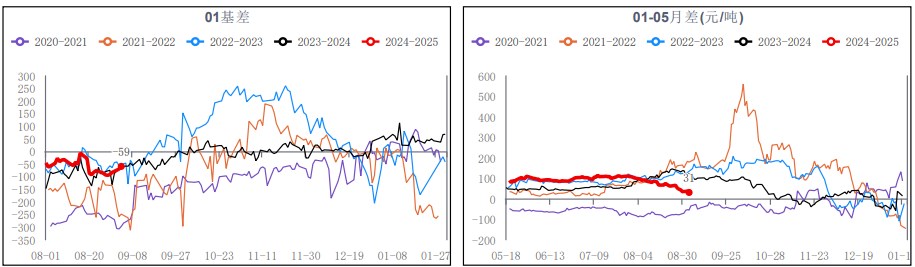

一、期货盘面