行情复盘

9月5日,螺纹钢期货主力合约收跌1.41%至3083.0元。

资金流向

9月5日收盘,螺纹钢期货资金整体流出3.07亿元。

背景分析

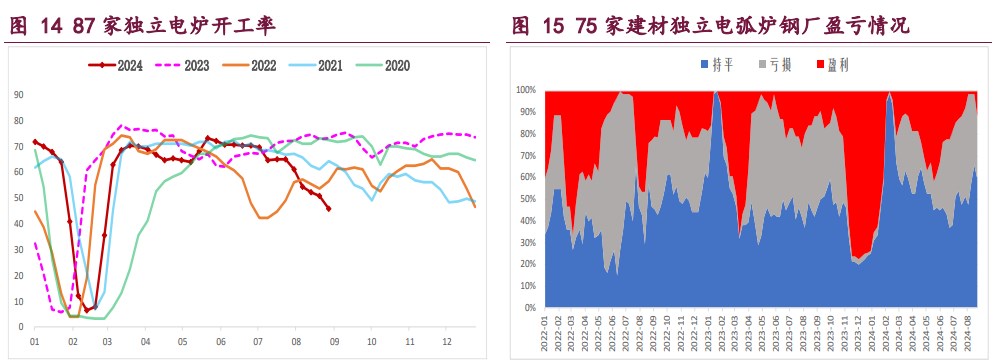

供需格局有所变化,建筑钢厂有所复产,螺纹周产量环比增 1.66 万吨,低位小幅回升,但近期钢价再度走弱,钢厂盈利状况料难持续好转,供应增量空间有限,低供应格局给予钢价支撑。

后市展望

市场情绪切换,钢价再度转弱下行,相应的螺纹供需格局改善有限,低供应格局未变,但旺季需求改善力度存疑,弱现实格局钢价承压运行,相对利好则是国内政策利好预期,短期弱现实主导下钢价震荡偏弱运行,重点关注需求变化情况。

研报正文

核心观点

【螺纹钢】

主力期价弱势下行,录得 1.41%日跌幅,量缩仓增。目前来看,市场情绪切换,钢价再度转弱下行,相应的螺纹供需格局改善有限,低供应格局未变,但旺季需求改善力度存疑,弱现实格局钢价承压运行,相对利好则是国内政策利好预期,短期弱现实主导下钢价震荡偏弱运行,重点关注需求变化情况。

【热轧卷板】

主力期价弱势运行,录得 2.16%日跌幅,量缩仓增。目前来看,热卷供应压力并缓解,相应的需求好转并未持续,且走弱隐忧未退,基本面表现依然疲弱,卷价继续承压运行,相对利好则是利好政策预期,弱现实主导钢价震荡下行,重点关注旺季需求改善情况。

【铁矿石】

主力期价弱势下行,录得 2.58%日跌幅,量缩仓增。现阶段,市场情绪转弱,铁矿石价格承压大幅下行,估值重回相对低位,但目前矿石需求弱势未改,供应也维持高位,供增需弱局面下矿石基本面表现疲弱,矿价仍将承压偏弱运行,相对利好则是假期临近补库支撑,低估值矿价下行空间或受限,预计后续矿价延续低位震荡运行态势,重点关注成材表现情况。

一 产业动态

(1)央行:法定存款准备金利率还有一定下降空间

人民银行货币政策司司长邹澜表示,目前金融机构的平均法定存款准备金率大约 7%,还有一定下降空间。中国人民银行将根据经济的恢复情况、目标的实现情况和宏观经济运行面临的具体问题,合理把握货币政策调控的力度和节奏。

(2)Mysteel:8 月全国开工 2021 个项目,总投资超 1.3 万亿元

据 Mysteel 不完全统计,2024 年 8 月,全国各地共开工 2021 个项目,环比下降 36.37%;总投资额约 13389.49 亿元,环比下降 26.32%;前 8 月合计总投资约 23.56 万亿元。资料显示,8 月开工投资排名前三的省份为山东、福建、重庆,总投资分别为 7011.1 亿元、1321 亿元、1165.2 亿元。具体来看,8 月 21 日,重庆市举行 2024 年 8 月重大项目开工暨投产活动,81 个项目开工投产,总投资约 1094 亿元;8 月 31 日,山东省举行 2024 年秋季全省高质量发展重大项目建设现场推进会,706 个重大项目集中开工建设,总投资 6575 亿元。

(3)淡水河谷:Capanema 项目将新增铁矿石产能 1500 万吨

巴西矿业巨头淡水河谷宣布,其卡帕内马(Capanema)项目已取得重大进展,目前预投产活动正在进行中。从该公司季度电话会议中获悉,该项目计划到 2025 年下半年新增 1500 万吨高品质矿石产能。淡水河谷于 2020 年底开始在米纳斯吉拉斯州的卡帕内马矿场进行施工。

这个耗资 4.95 亿美元的项目旨在修复该资产,包括采购新设备、安装长距离带式输送机以及对廷博佩巴料场进行改造。除了卡帕内马项目外,淡水河谷还在为即将在未来几个月启动的瓦尔格姆格兰德项目做准备。据淡水河谷首席执行官爱德华多·德萨莱斯·巴托洛梅奥介绍,瓦尔格姆格兰德项目将以极低的资本支出实现新增 1500 万吨高品质铁矿石产能。这一增产将进一步提升淡水河谷的生产能力,并增强其满足全球对高品质铁矿石需求的能力。

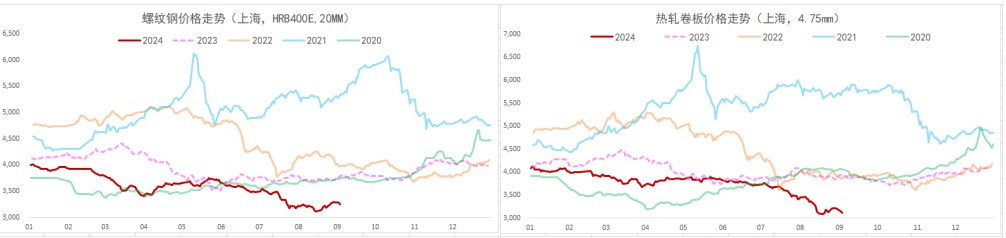

二 现货市场

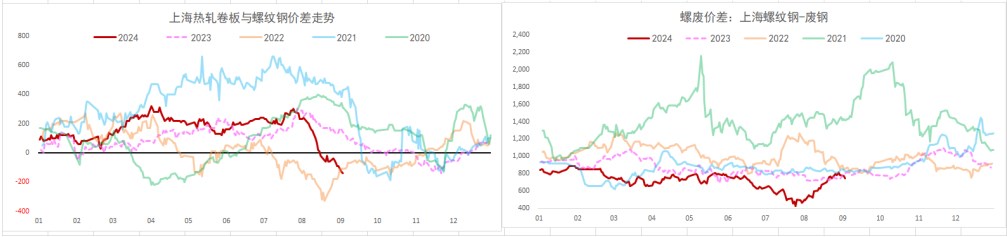

三 期货市场

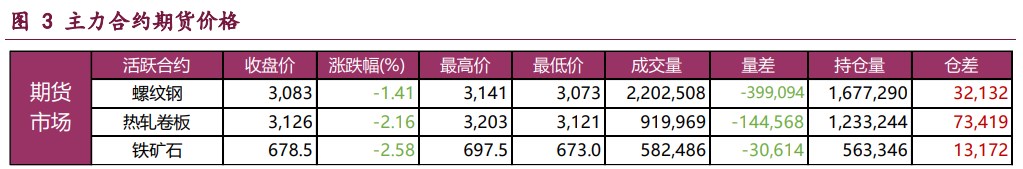

四 相关图表

五 后市研判

螺纹钢:供需格局有所变化,建筑钢厂有所复产,螺纹周产量环比增 1.66 万吨,低位小幅回升,但近期钢价再度走弱,钢厂盈利状况料难持续好转,供应增量空间有限,低供应格局给予钢价支撑。

与此同时,螺纹钢需求同样改善,周度表需环比增 19.03 万吨,增幅有所扩大,相应的高频每日成交平稳运行,旺季临近需求将延续边际好转,但鉴于地产低迷态势未变,基建项目资金到位不佳,需求改善力度相对有限。

总之,市场情绪切换,钢价再度转弱下行,相应的螺纹供需格局改善有限,低供应格局未变,但旺季需求改善力度存疑,弱现实格局钢价承压运行,相对利好则是国内政策利好预期,短期弱现实主导下钢价震荡偏弱运行,重点关注需求变化情况。

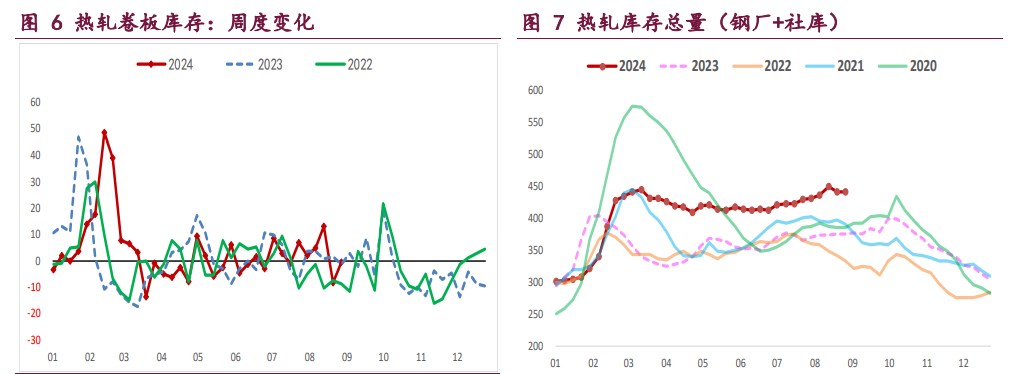

热轧卷板:供需格局依然偏弱,板材钢厂生产趋弱,热卷周产量环比 5.22 万吨,供应有所收缩,但钢厂复产预期再起,且库存处于高位,供应压力并未有效缓解,继续抑制热卷价格。

与此同时,热卷需求再度走弱,周度表需环比降 13.14 万吨,且主要下游冷轧行业基本面并未好转,仍易拖累热卷需求,相应的出口需求韧性尚可,但内外政策扰动下利好效应不强,热卷需求走弱隐忧未退。

综上,热卷供应压力并缓解,相应的需求好转并未持续,且走弱隐忧未退,基本面表现依然疲弱,卷价继续承压运行,相对利好则是利好政策预期,弱现实主导钢价震荡下行,重点关注旺季需求改善情况。

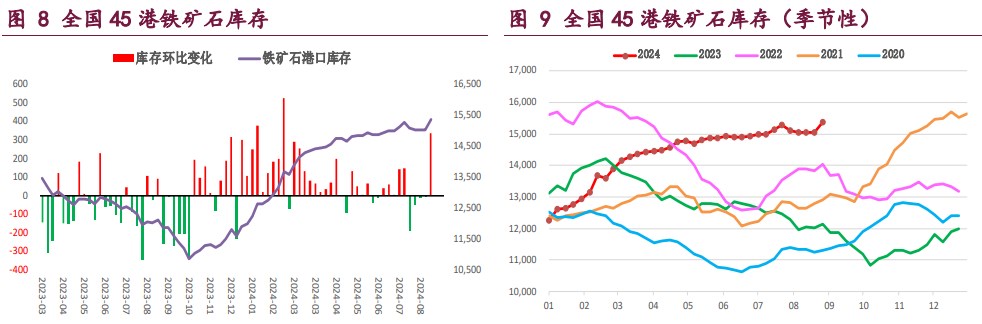

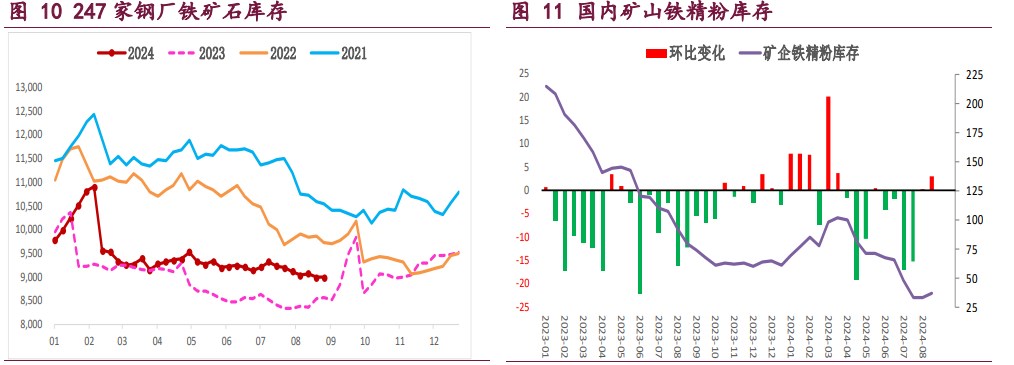

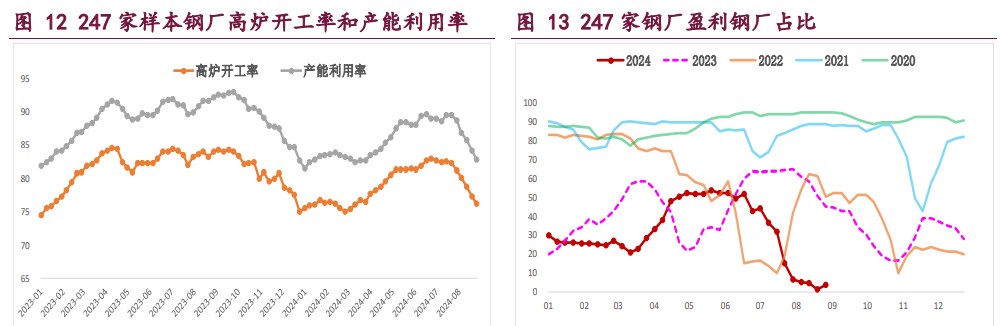

铁矿石:长流程钢厂生产趋弱,矿石终端消耗延续下行态势,上周样本钢厂日均铁水产量和进口矿日耗环比继续下降,双双创下同期新低,且目前钢厂大面积亏损局面未变,短期复产动能不强,矿石需求弱势局面延续,继续抑制矿价。

与此同时,国内港口铁矿石到货虽有所下降,但海外矿商发运在持续增加,按船期推算国内港口到货量仍将回升,叠加国内矿山生产同样在恢复,铁矿石供应重回高位水平。

综上,市场情绪转弱,铁矿石价格承压大幅下行,估值重回相对低位,但目前矿石需求弱势未改,供应也维持高位,供增需弱局面下矿石基本面表现疲弱,矿价仍将承压偏弱运行,相对利好则是假期临近补库支撑,低估值矿价下行空间或受限,预计后续矿价延续低位震荡运行态势,重点关注成材表现情况。