行情复盘

9月11日,沪铜期货主力合约收涨0.58%至73270.0元。

资金流向

9月11日收盘,沪铜期货资金整体流出2.40亿元。

背景分析

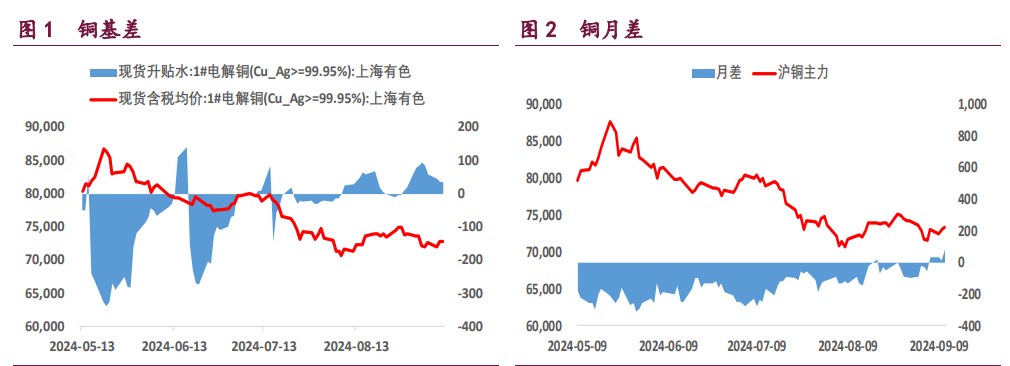

市场在消化美国非农就业所带来的利空后情绪有所修复,期价开始反弹。近期月差跟随期价走强,这很大程度上说明了产业支撑较强。关注夜盘通胀公布后的期价走势。

后市展望

若通胀数据较好,则市场或押注降息 50 个基点,进而利好铜价;反之,则市场或押注降息 25 个基点,利空铜价。月度来看,宏观回暖,供减需增背景之下,铜价或较乐观。

研报正文

核心观点

【沪铜】

铜主力期价今日先抑后扬,收盘再度站上 7.3 关口。市场在消化美国非农就业所带来的利空后情绪有所修复,期价开始反弹。近期月差跟随期价走强,这很大程度上说明了产业支撑较强。关注夜盘通胀公布后的期价走势。

若通胀数据较好,则市场或押注降息 50 个基点,进而利好铜价;反之,则市场或押注降息 25 个基点,利空铜价。月度来看,宏观回暖,供减需增背景之下,铜价或较乐观。

【沪铝】

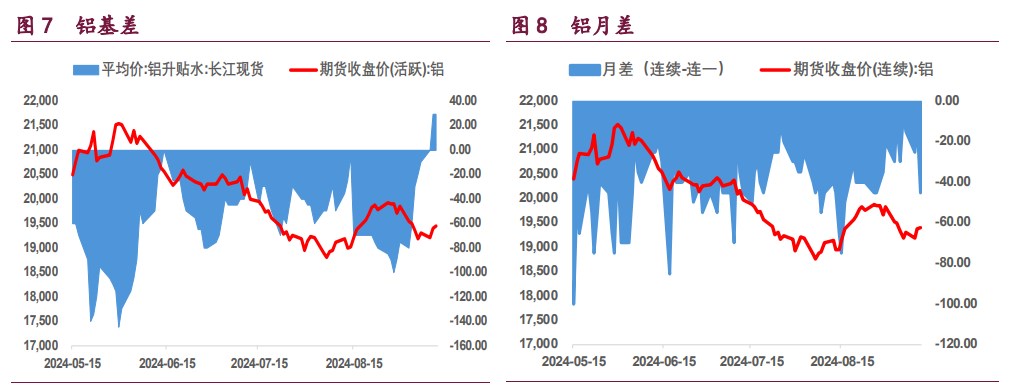

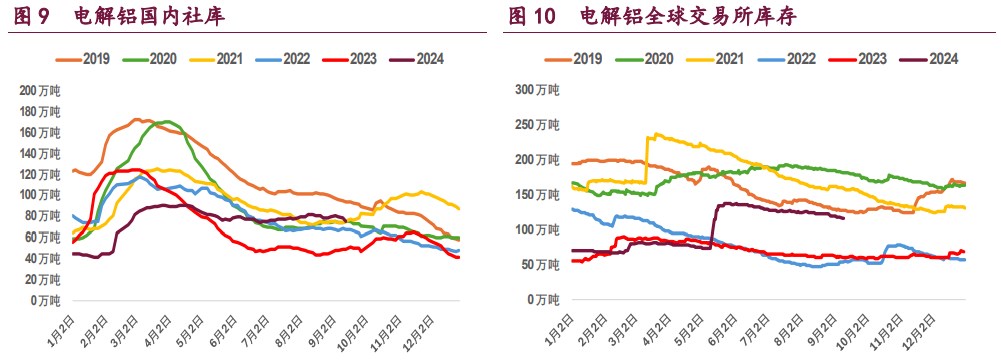

铝主力期价今日整体围绕 1.93 万一线窄幅震荡,午后小幅拉升,沪铝合约日内持仓量持续下降。上游维持强势,铝厂利润受到挤压,成本支撑上升,下游需求一般,电解铝库存高位缓慢去化。短期预期期价随着国内宏观回暖而偏强运行,但产业弱势将抑制其上涨空间。

【沪镍】

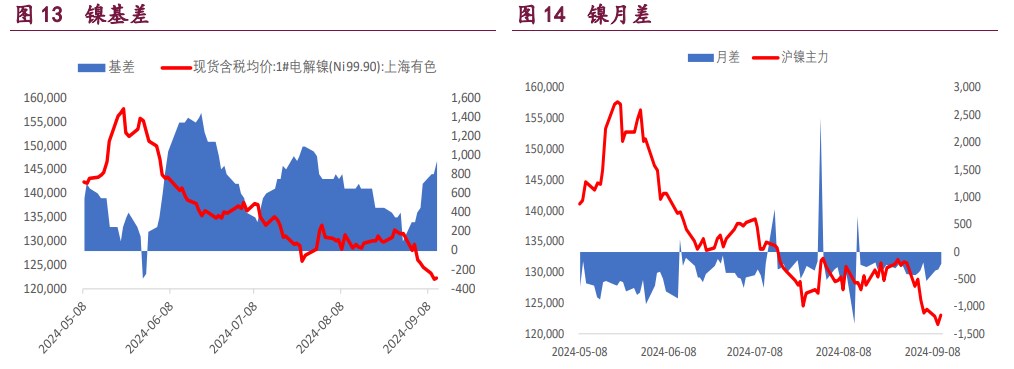

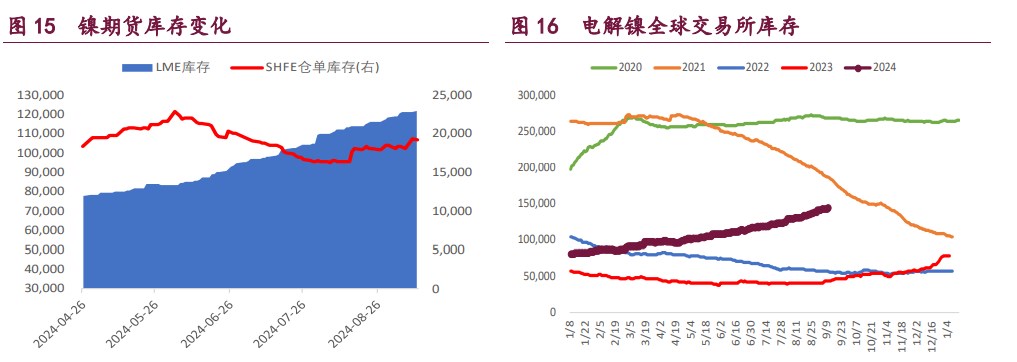

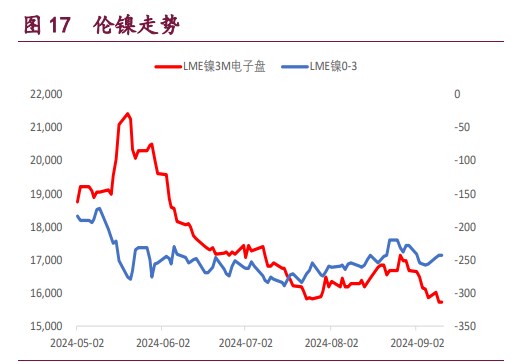

镍主力期价夜盘增仓下行,随后减仓反弹,日内持续减仓反弹,空头了结意愿较强。纯镍长期过剩,库存持续上升压制期价。从资金角度看,有色板块中仍将镍作为空配对象。中长线镍估值低位,但缺乏产业上行驱动,跟随板块相对弱势运行。

1. 产业动态

铜

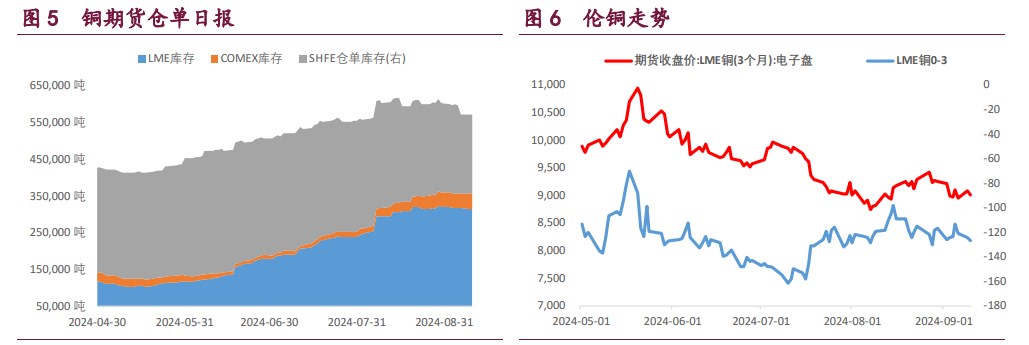

9 月 10 日,伦敦金属交易所(LME)公布的数据显示,在 LME 仓库中,8 月俄罗斯铜注册仓单占比从上月的 21%降至 16%,而中国铜占比从 53%升至 56%。与此同时,8 月俄罗斯镍注册仓单占比从 24%降至 22%,数量稳定在 24,360 吨。与此同时,中国镍占比从 35%上升到 39%。LME 一直在通过吸引新的上市品牌来增加其镍合约的流动性,其中包括来自中国和印尼的品牌。今年 5 月,印尼的一个生产品牌首次获得 LME 的批准。

铝

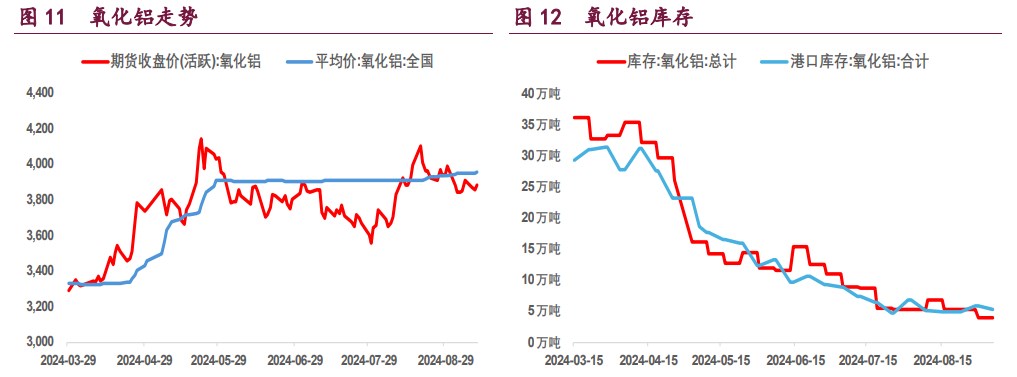

9 月 10 日举行的业绩说明会上,中国铝业财务总监兼董秘葛小雷对公司两大产品电解铝、氧化铝的未来行情做出较乐观预测。氧化铝方面,葛小雷表示,下半年铝土矿资源紧缺常态化,多数企业保长单生产,供需紧平衡局面下,预计氧化铝价格将继续维持高位运行。

镍

9 月 11 日,精炼镍上海市场主流参考合约沪镍 2410 合约。金川电解主流升贴水+2000 元/吨,价格 122430 元/吨;俄罗斯镍主流升贴水-100 元/吨,价格 120330 元/吨;挪威镍主流升贴水+2950 元/吨,价格 123380 元/吨;镍豆主流升贴水-500 元/吨,价格 119930 元/吨。

2. 相关图表