资金流向

9月13日收盘,沪铜期货资金整体流出5.97亿元。

行情复盘

9月13日收盘,沪铜期货主力合约收涨0.74%至73960.0元。

期货市场

9月9--9月13日,沪铜指数总成交量108.4万手,较上周增加3.2万手,总持仓量44.4万手,较上周减仓2.8万手,本周沪铜震荡运行,主力合约收盘价73960,与上周收盘价上涨1.25%。

风险提示

美国8月非农就业人口增长14.2万人,不及预期的16.5万人,6、7月数据再次下修,而美国整体通胀朝着美联储目标迈向坚实一步,但核心通胀的粘性超出市场预期,美联储下周降息50基点的预期大幅降温。

研报正文

一、沪铜期货合约本周走势及成交情况

1、本周沪铜震荡运行

2、沪铜本周成交情况

9月9--9月13日,沪铜指数总成交量108.4万手,较上周增加3.2万手,总持仓量44.4万手,较上周减仓2.8万手,本周沪铜震荡运行,主力合约收盘价73960,与上周收盘价上涨1.25%。

二、影响因素分析

1、我国8月出口贸易维持增长,全球制造业指数维持低位

9月10日,海关总署公布数据显示,以美元计价,我国8月出口同比增长8.7%至3086.5亿美元,前值增7%;进口同比增长0.5%至2176.3亿美元,前值增7.2%;贸易顺差910.2亿美元,前值846.5亿美元。

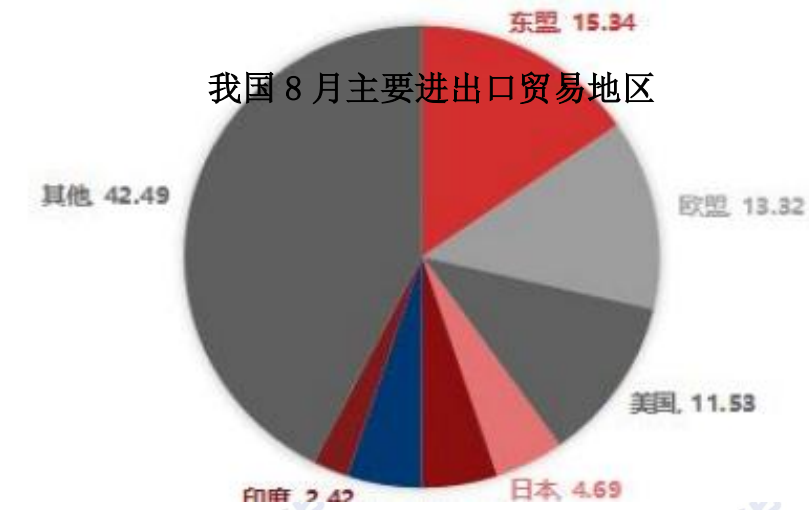

前8个月,东盟为我第一大贸易伙伴,我与东盟贸易总值为4.5万亿元,增长10%,占我外贸总值的15.7%。其中,对东盟出口2.69万亿元,增长13.1%;自东盟进口1.81万亿元,增长5.7%。欧盟为我第二大贸易伙伴,我与欧盟贸易总值为3.72万亿元,增长1.1%,占13%。其中,对欧盟出口2.44万亿元,增长2.9%;自欧盟进口1.28万亿元,下降2.1%。美国为我第三大贸易伙伴,我与美国贸易总值为3.15万亿元,增长4.4%,占11%。其中,对美国出口2.38万亿元,增长5%;自美国进口7789.3亿元,增长2.3%。韩国为我第四大贸易伙伴,我与韩国贸易总值为1.51万亿元,增长8%,占5.3%。其中,对韩国出口6876亿元,下降0.1%;自韩国进口8265.4亿元,增长15.8%。

整体来看,8月贸易顺差高于市场预期,主要由于出口好于预期而进口不及预期所致,同时,净出口对经济的拉动仍有一定的支撑。

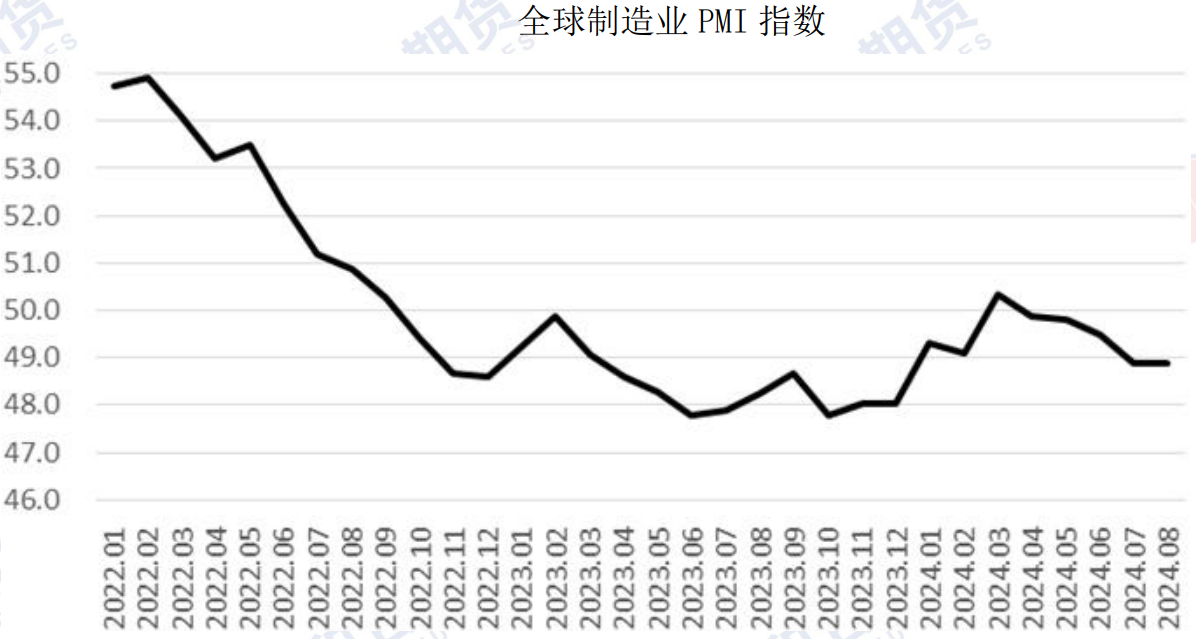

据中国物流与采购联合会发布,2024年8月份全球制造业PMI为48.9%,与上月持平,连续5个月在50%以下。

分区域看,亚洲制造业PMI连续2个月小幅下降,指数仍在50%以上;欧洲制造业和美洲制造业PMI较上月均有微幅上升,指数在50%以下;非洲制造业PMI较上月有明显下降,指数降至50%以下。

综合指数变化,全球制造业PMI虽较上月持平,但连续5个月保持在50%以下,意味着全球制造业继续偏弱运行。分区域看,亚洲制造业恢复态势相对稳定,欧洲和美洲制造业维持弱势运行;非洲制造业恢复力度较上月明显减弱。全球经济的持续偏弱运行,意味下行压力仍然存在,地缘政治冲突,高利率和政策拉动效果不足等问题均是困扰世界各国经济复苏的主要因素。

2、美国8月非农不及预期,8月核心CPI意外上升

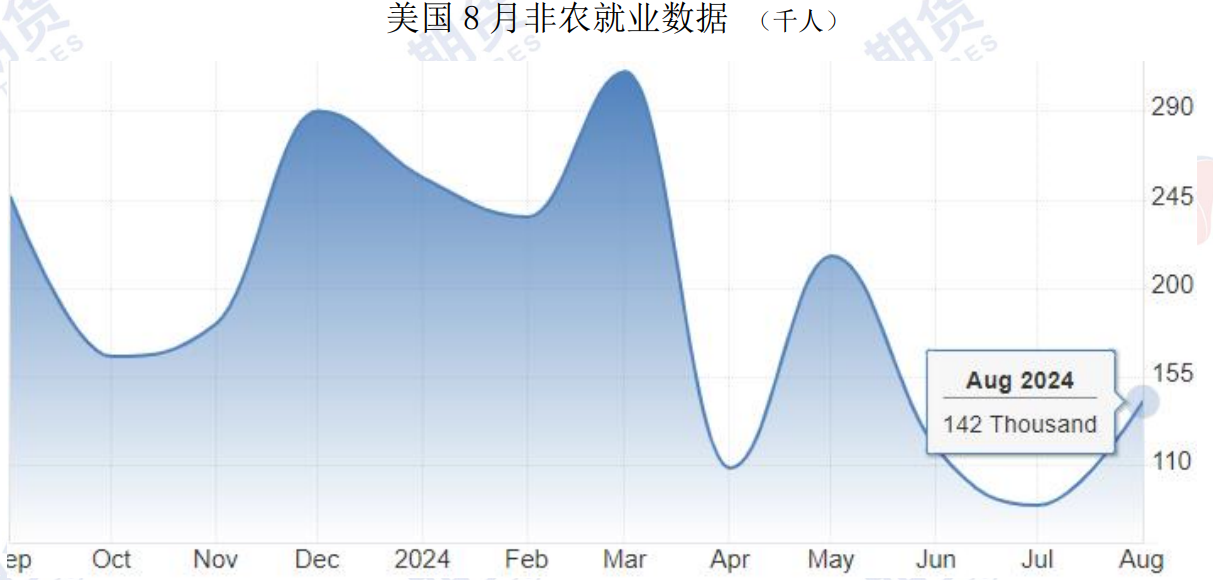

美国8月非农就业人口增长14.2万人,不及预期的16.5万人,6、7月数据再次下修。

前值“又双叒叕”被下修,6月新增就业人数下修了6.1万,从17.9个下调至11.8万,7月数据下修了2.5万,从11.4万下修至8.9万,经过修订,6月和7月就业人数总计比之前报告的少了8.6万个。

总的来看,8月非农报告好坏参半,失业率如期下降,掐断了此前“萨姆规则”释放的衰退信号,然而,就业增长远不及预期,前值也被大幅下修,表明劳动力市场仍未走出泥潭,为美联储在9月份大幅降息提供了更大的操作空间。

美国劳工统计局11日公布数据显示,美国8月CPI同比上涨2.5%持平预期,较前值2.9%明显下降,为连续第五个月放缓,为2021年2月以来最低水平,环比上涨0.2%,持平预期和前值。但美国8月核心CPI(剔除波动较大的食品和能源成本)同比上涨3.2%持平预期和前值,此前已经连续四个月放缓,环比上涨0.3%,略高于预期和前值的0.2%,为四个月来最大涨幅。其中,所谓的超级核心CPI环比上涨0.33%,为4月以来的最大月度涨幅,推动因素包括运输服务持续加速,创5个月来最大涨幅。

尽管美国整体通胀朝着美联储目标又迈向坚实一步,但核心通胀的粘性超出市场预期,美联储下周降息50基点的预期大幅降温。

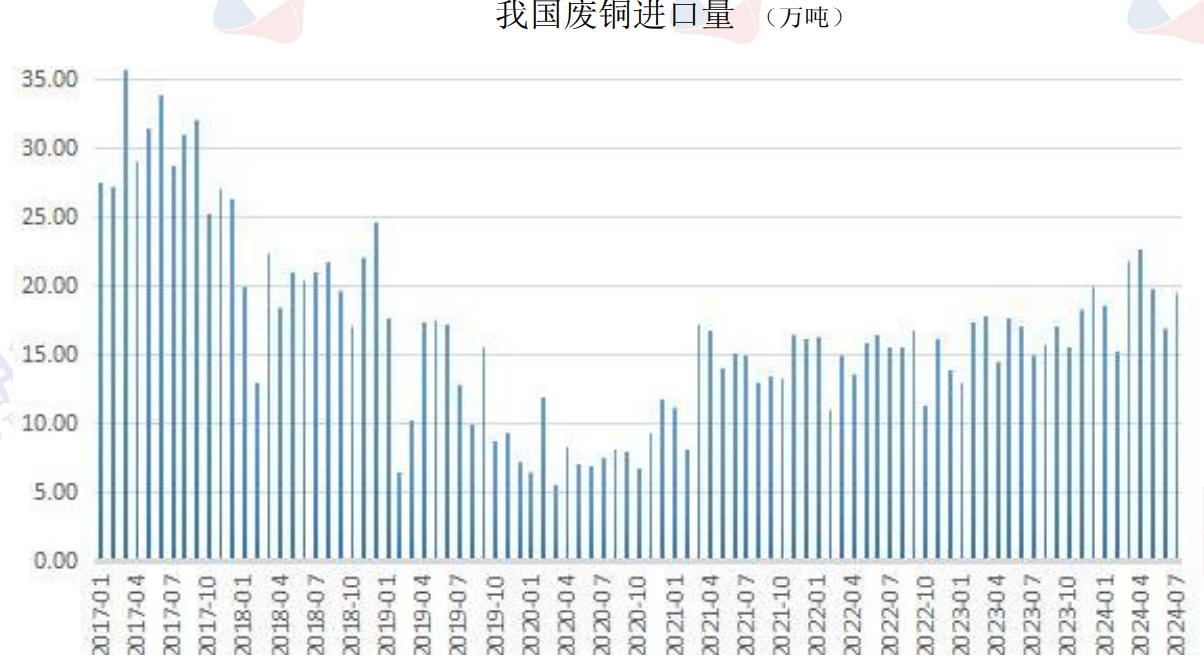

3、海外矿产国提产,我国7月废铜进口量明显回升

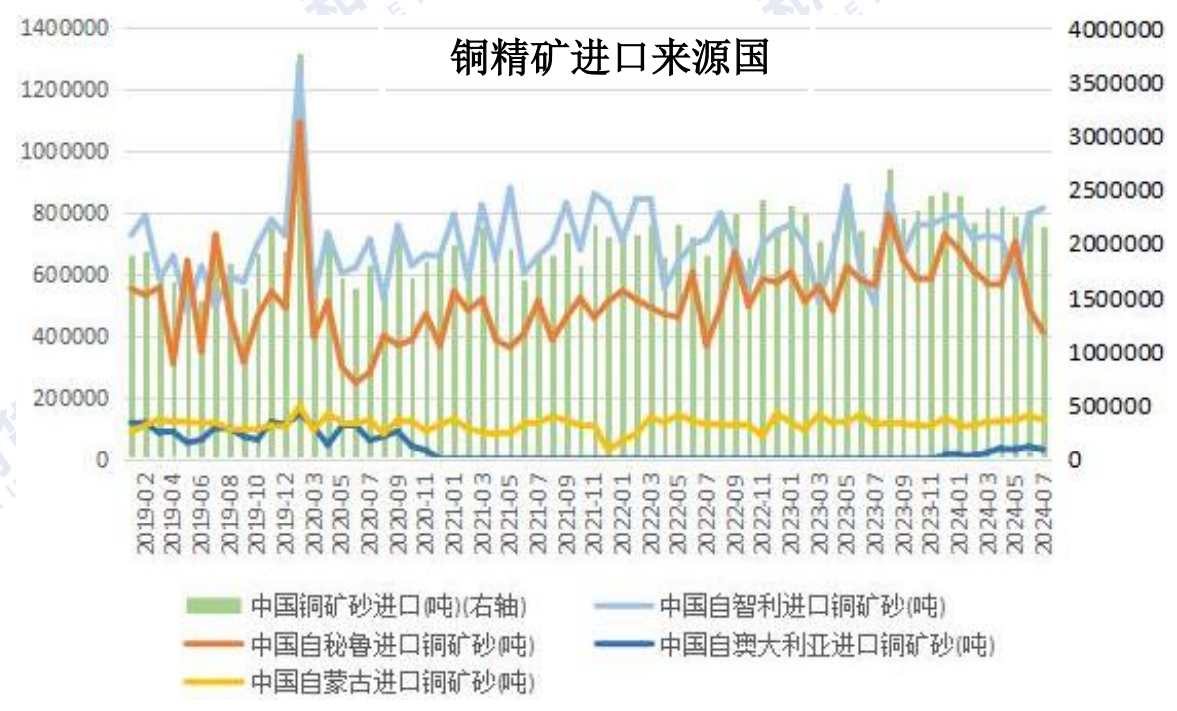

据海关总署在线查询平台数据显示,我国7月铜矿砂及其精矿进口量为216.5万吨,高于去年同期水平。其中智利输送量环比略增3.1%至81.56万吨,稳坐头把交椅,秘鲁供应量仍为中国铜矿来源国次席。

海关总署数据显示,我国7月废铜进口量为19.47万吨,环比增长15.06%,同比上升30.50%。美国仍然是最大供应国,输送量环比微增至3.62万吨,日本是第二大供应国,输送量为2.07万吨,环比下滑1.95%。

4、中汽协数据新能源渗透率超50%

与传统燃料乘用车加速下滑相反的是,我国新能源汽车产销继续保持同比快速增长态势。中汽协数据显示,8月,国内新能源汽车产销分别完成109.2万辆和110万辆,同比分别增长29.6%和30%,新能源汽车新车销量达到当月汽车新车总销量的44.8%。

具体来看,8月,新能源汽车在国内市场销量为99万辆,同比增长30.9%,占国内汽车销量的比例为51%;新能源乘用车在国内市场销量为94.9万辆,同比增长31.9%,占国内乘用车销量比例为54.4%。

进入8月,尽管传统意义上被视为销售淡季,但新能源车市场却展现出“淡季不淡”的强劲势头,消费增量贡献显著,成为推动汽车市场整体增长的重要力量。

三、后市行情研判

宏观面偏中性。我国8月出口同比增长8.7%至3086.5亿美元,净出口对经济的拉动仍有一定的支撑。8月份全球制造业PMI为48.9%,与上月持平,连续5个月在50%以下,意味着全球制造业继续偏弱运行。美国8月非农就业人口增长14.2万人,不及预期的16.5万人,6、7月数据再次下修,而美国整体通胀朝着美联储目标迈向坚实一步,但核心通胀的粘性超出市场预期,美联储下周降息50基点的预期大幅降温。

基本面供给增加。供给端,海关数据显示,我国7月铜矿砂及其精矿进口量为216.5万吨,高于去年同期水平,我国7月废铜进口量为19.47万吨,环比增长15.06%,同比上升30.50%。需求端,我国新能源汽车产销继续保持同比快速增长态势,中汽协数据显示,8月国内新能源汽车产销分别完成109.2万辆和110万辆,同比分别增长29.6%和30%,新能源汽车在国内市场销量为99万辆,同比增长30.9%,占国内汽车销量的比例为51%。

技术面震荡。盘面看,沪铜从3月中旬开始走出一波上涨趋势,到5月中旬最高涨至89000附件,受到压力开始震荡回落,7月中上旬在60日线附近震荡,下旬开始外盘带动下沪铜弱势下行,在最低探到7万附近之后震荡反弹,在74000附近横盘两周之后回落,本周再次反弹至74000附近,整体看还是中高位震荡运行。

四、交易策略建议

观望