行情复盘

9月30日,橡胶期货主力合约收涨6.48%至19645.0元。

资金流向

9月30日收盘,橡胶期货资金整体流入4.49亿元。

期货市场

本周一国内沪胶期货 2501 合约呈现缩量增仓,震荡上行,大幅收涨的走势,盘中期价重心大幅上移至19645 元/吨一线运行。收盘时期价大幅收涨 6.48%至 19645 元/吨。1-5 月差贴水幅度小幅收敛至 130 元/吨。

后市展望

因台风因素导致今年国内海南岛橡胶产量面临小幅减产,东南亚产胶国也存在减产影响,同时国内汽车以旧换新政策提振,叠加终端车市迎来消费旺季,产胶国长周期减产逻辑仍在。预计后市国内沪胶期货2501 合约或维持震荡偏强的走势。

研报正文

核心观点

【橡胶】

本周一国内沪胶期货 2501 合约呈现缩量增仓,震荡上行,大幅收涨的走势,盘中期价重心大幅上移至19645 元/吨一线运行。收盘时期价大幅收涨 6.48%至 19645 元/吨。1-5 月差贴水幅度小幅收敛至 130 元/吨。

受益于国内央行计划出台降准、降息和调降存量房贷利率的利好预期提振,宏观情绪好转。叠加因台风因素导致今年国内海南岛橡胶产量面临小幅减产,东南亚产胶国也存在减产影响,同时国内汽车以旧换新政策提振,叠加终端车市迎来消费旺季,产胶国长周期减产逻辑仍在。预计后市国内沪胶期货2501 合约或维持震荡偏强的走势。

【甲醇】

本周一国内甲醇期货 2501 合约呈现放量减仓,震荡上行,大幅收涨的走势,期价最高上涨至 2541 元/吨一线,最低下探至2439元/吨,收盘时大幅收涨 3.74%至 2525 元/吨。1-5 月差贴水幅度小幅升阔至 45 元/吨。

受国内煤炭期货价格大幅上涨,甲醇成本支撑因素凸显,叠加宏观情绪改善,市场做多热情偏强,预计后市甲醇期货2501合约或维持震荡偏强的走势。

【原油】

本周一国内原油期货 2411 合约呈现缩量减仓,震荡上行,大幅上涨的走势,期价最低下探至 518.5 元/桶,最高上涨至544.0元/桶,收盘时期价大幅上涨 4.36%至 543.5 元/桶。

随着美联储降息50 个基点,宏观氛围回暖的背景下,市场风险偏好增强。在能化商品集体上涨的带动下,市场做多热情偏强,预计后市国内原油期货2411合约价格或维持震荡偏强的走势。

1. 产业动态

橡胶

截至 2024 年 9 月 20 日当周,青岛地区天然橡胶一般贸易库库存为24.11万吨,较上期减少 0.94 万吨,降幅 3.75%。天然橡胶青岛保税区区内库存为6.82 万吨,较上期减少 0.47 万吨,降幅 6.45%。二者库存合计达30.93万吨,周环比小幅减少 1.41 万吨,维持低位运行。

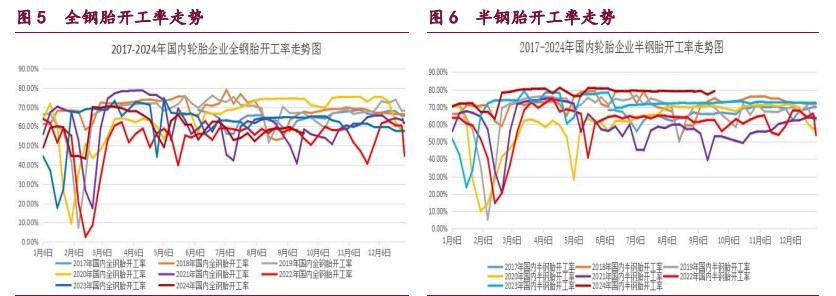

截止 2024 年 9 月 27 日当周,山东地区轮胎企业全钢胎开工负荷为56.4%,周环比小幅回落 1.00 个百分点,同比大幅回落 8.20 个百分点。国内轮胎企业半钢胎开工负荷为 79.1%,周环比小幅回升 2.00 个百分点,同比大幅回升7.00个百分点。

2024 年 8 月,我国汽车产销分别完成 249.2 万辆和245.3 万辆,环比分别增长 9%和 8.5%,同比分别下降 3.2%和 5%。2024 年1-8 月,我国汽车产销分别完成 1867.4 万辆和 1876.6 万辆,同比分别增长 2.5%和3%,产销增速较1-7月分别收窄 0.9 和 1.3 个百分点。

2024 年 7 月份,我国重卡市场销售约 5.9 万辆左右,环比6 月份下降17%,比上年同期的 6.13 万辆下滑 4%,减少了约 2000 辆。5.9 万辆放在最近八年来看,仅高于 2022 年 7 月(4.52 万辆),低于其他年份的7 月份销量。累计来看,2024 年 1-7 月,我国重卡市场销售各类车型约56.34 万辆,比上年同期上涨 2%,净增加近 1.4 万辆,累计增速较 1-6 月进一步缩窄。

甲醇

截至 2024 年 9 月 27 日当周,国内甲醇平均开工率维持在80.94%,周环比略微回升 0.02%,月环比小幅增长 4.94%,较去年同期小幅增长3.03%。同期我国甲醇周度产量均值达 184.03 万吨,周环比略微减少0.31 万吨,月环比大幅增加 9.20 万吨,较去年同期 174.67 万吨,大幅增加9.36 万吨。

截止 2024 年 9 月 27 日当周,国内甲醛开工率维持在29.60%,周环比略微减少 0.44%。同时二甲醚方面,开工率维持在 8.15%,周环比略微回升0.48%。醋酸开工率维持在 92.66%,周环比小幅回升 7.77%。MTBE 开工率维持在49.90%,周环比小幅增加 2.89%。截止 2024 年 9 月 27 日当周,国内煤(甲醇)制烯烃装置平均开工负荷在 83.38%,周环比小幅下跌 0.79 个百分点。截止2024年9月 27 日,国内甲醇制烯烃期货盘面利润为 142 元/吨,周环比小幅回升27元/吨。

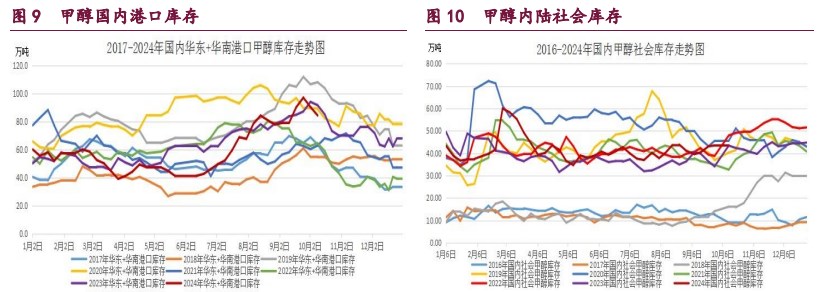

截止 2024 年 9 月 27 日当周,我国华东和华南地区的港口甲醇库存量维持在 79.32 万吨,周环比大幅回落 4.94 万吨,月环比略微增加0.36 万吨,较去年同期小幅下降 5.66 万吨。其中华东港口甲醇库存达46.27 万吨,周环比小幅减少 3.57 万吨,华南港口甲醇库存达 33.05 万吨,周环比小幅减少1.37万吨。

原油

2024 年 9 月 20 日,美国石油活跃钻井平台数量增加至488 座,周环比小幅增加 0 座,较去年底回落 19 座。美国原油日均产量1320 万桶,周环比小幅增加 0 万桶/日,同比增加 30 万桶/日。

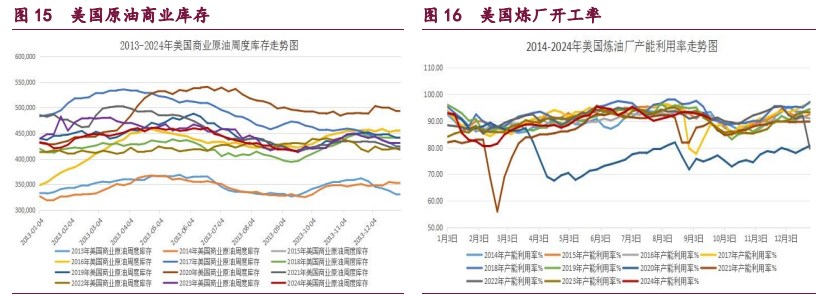

截至 2024 年 9 月 20 日当周,美国商业原油库存(不包括战略石油储备)达 4.13042 亿桶,周环比大幅减少 447.1 万桶。美国俄克拉荷马州库欣地区原油库存达 2282.7 万桶,周环比小幅增加 11.6 万桶;美国战略石油储备(SPR)库存达 3.82447 亿桶,周环比小幅增加 128.7 万桶。美国炼厂开工率维持在90.90%,周环比小幅下滑 1.2 个百分点,月环比小幅下降2.40%,同比小幅上涨 1.40%。

截至 2024 年 9 月 24 日,WTI 原油非商业净多持仓量平均维持在158597张,周环比大幅增加 13269 张,较 8 月均值 225718 张大幅减少67121 张,降幅达29.74%。与此同时,截至 2024 年 9 月 24 日,Brent 原油期货基金净多持仓量平均维持在 970 张,周环比大幅增加 27630 张,较8 月均值49111 张大幅回落48141 张,降幅达 98.02%。总体来看,WTI 原油期货市场净多头寸月环比大幅减少,而 Brent 原油期货市场的净多头寸月环比也大幅减少。

2. 现货价格表

3. 相关图表