行情复盘

10月15日,棕榈油期货主力合约收跌2.20%至8724.0元。

资金流向

10月15日收盘,棕榈油期货资金整体流出3.54亿元。

背景分析

随着天气转凉,棕榈油消费已经度过年内旺季,消费逐渐转弱。在棕榈油价格明显高于豆油价格的背景下,豆油的替代优势凸显,后期棕榈油的需求主要以刚需为主,难有增量预期。

后市展望

国内棕榈油期价在跟随国际棕榈油市场走势的同时,在市场资金和情绪推动下,棕榈油期价仍将表现为高波动的特征,等待油脂板块中其他油脂品种价差修复。短期宽幅震荡为主。

研报正文

核心观点

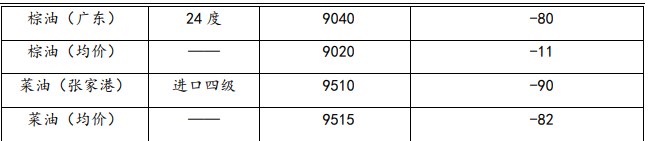

10 月 15 日,豆类探底回升,油脂高位回落。豆一期价窄幅震荡,期价跌破 5 日均线,资金变化不大;豆二期价跌幅超 1%,期价承压于 10 日和 20 日均线压力,资金变化不大;豆粕期价探底回升,表现强于外盘,期价承压于 5 日均线,资金变化不大;

菜粕期价震荡偏弱,期价承压于 5 日均线压力,伴随增仓近 1 万手。油脂期价震荡偏弱,豆油期价跌幅超 1.5%,期价跌破 10 日均线支撑,资金变化不大;棕榈油期价跌幅超 2%,期价跌破 5 日均线支撑,伴随减仓 2.1 万手;菜籽油期价跌幅 1.5%,期价跌破 10 日均线支撑,资金变化不大。

豆类来看,上周五公布的美国农业部 10 月供需报告预估,美豆产量数据略高于此前市场预期,给市场带来偏空影响,导致美豆期价重心进一步下移并跌破 1000 美分。随着美国农业部 10 月份供需报告出台,美国大豆丰产预期进一步得到证实。交易商密切关注巴西和阿根廷干旱地区的降雨情况以及美豆的收获进展。尽管目前南美大豆播种可能略有推迟,但不足以改变丰产预期。

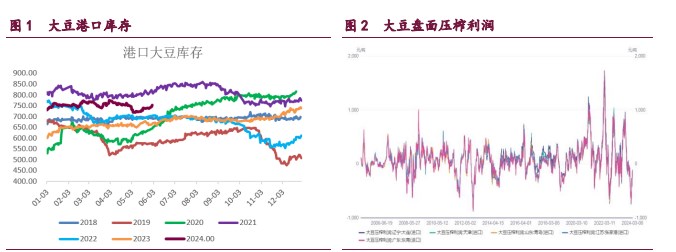

国内市场,10 月份港口大豆库存仍面临继续累积的风险,国内大豆价格仍将持续承压。库存拐点尚未出现,油厂压榨尚可,节后饲料厂有补货需求,豆粕市场成交可观。油厂远月基差成交超 200 万吨,上周国内豆粕累计成交 278.45 万吨,创下今年周度成交最好记录。政策面的不确定性仍然存在,部分饲企做好修改饲料配方,降低菜粕添比的心理预期,关注豆粕对菜粕的替代增量变化。

整体来看,豆粕期价虽然受到外盘美豆期价的影响,但近期走势表现抗跌,短期尚不具备深跌的基础,或转为震荡走势。后期关注基本面改善情况对价格的进一步推动。

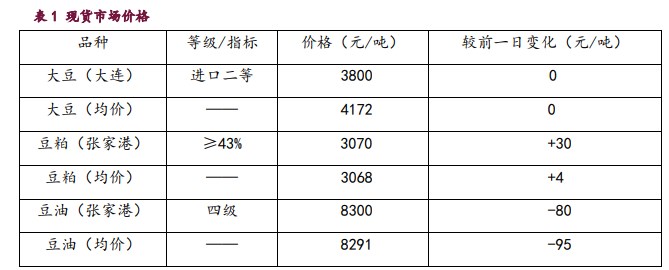

油脂市场,此前棕榈油期价的涨势主要是受到宏观、原油以及国际油脂市场的带动,缺乏国内基本面的有力支撑。国内市场来看,由于 11-12 月份船期出现洗船,后期的进口进口到港量可能不及市场预期。

后期国内棕榈油库存能否去化,需要考验下游需求情况。随着天气转凉,棕榈油消费已经度过年内旺季,消费逐渐转弱。在棕榈油价格明显高于豆油价格的背景下,豆油的替代优势凸显,后期棕榈油的需求主要以刚需为主,难有增量预期。

棕榈油库存或将再度面临攀升的风险。关注豆棕价差变化对棕榈油需求的抑制。短期棕榈油期价难以获得国内基本面的支撑,更多是受到宏观、原油市场的提振,关注后期国际棕榈油基本面能否如期迎来供应和需求的共振。国内棕榈油期价在跟随国际棕榈油市场走势的同时,在市场资金和情绪推动下,棕榈油期价仍将表现为高波动的特征,等待油脂板块中其他油脂品种价差修复。短期宽幅震荡为主。

1. 产业动态

1)咨询机构 AgRural 周一称,截至 10 月 10 日,巴西 2024/25 年度大豆播种进度为 8.2%,高于一周前的 4.5%,但是仍低于去年同期的 17%。AgRural 表示,今年大豆播种进度为四年来最慢。在头号大豆产区马托格罗索州,种植进展依然迟缓,因为农户等待更多稳定降雨。8 月底 AgRural 预计 2024/25 年度巴西大豆种植面积同比增幅为近二十年来最低。

2)巴西农业气象公司(RuralClim)周一表示,从 10 月 16 日开始,巴西中北部降雨将会增强,托坎廷斯、皮奥伊州南部和马拉尼昂州以及巴伊亚州西部可能会出现不规则降雨。该公司气象学家卢德米拉·卡帕洛托表示,马托格罗索州、戈亚斯州、托坎廷斯州和朗多尼亚州可能全天降雨。在南里奥格兰德州,周一将有一股冷锋抵达,可能导致该州中南部地区出现更强烈的降雨。

周三,圣卡塔琳娜州和帕拉纳将出现更多不规则降雨。周四,来自阿根廷的降雨云系将会给圣卡塔琳娜州、帕拉纳州、南马托格罗索州、马托格罗索州、朗多尼亚州和戈亚斯州带来降雨。周五至周六,该降雨系统将到达圣保罗州,可能给当地带来降雨。本周末期间,马托格罗索州、戈亚斯州、米纳斯吉拉斯州和圣保罗北部的大部分地区以及帕拉州和托坎廷斯州南部、巴伊亚州西部以及皮奥伊州和马拉尼昂州南部可能会出现降雨。

3)随着全球主要出口国的作物面临天气风险,上周投机资金继续削减对芝加哥玉米和大豆的看跌押注,而仅仅三个月前,投机基金在玉米和大豆期市上的看空押注均创下历史最高纪录。截至 10 月 8 日,基金在美国 7 种谷物和油籽期货和期权市场上的净持仓从看跌转为看涨,这也是 2023 年 9 月份以来的首次。

这 7 种期货品种分别是 CBOT 的玉米、大豆、豆粕、豆油、小麦、KCBT 小麦以及 MGE 小麦。基金目前在豆粕上持有大量看涨押注,对豆油也已经空翻多;在大豆和玉米期市的净空单分别降至 10 个月以及 14 个月来的最低值。不过上周五美国农业部供需报告发布后,基金恢复在玉米和大豆期市的抛售,因为美国供应庞大,意味着投机基金在美国谷物和油籽上的净多单可能只是昙花一现。

4)美国全国油籽加工商协会(NOPA)将在周二美国中部时间上午 11 点(北京时间周三凌晨)发布月度压榨报告。一项调查显示,随着美国大豆收获展开,9 月份大豆压榨量可能季节性增长,较 8 月份创下的近三年低点提高近 8 个百分点。

NOPA 的会员企业占到美国全部大豆压榨产能的 95%左右。据参与调查的 10 位分析师估计,9 月份 NOPA 会员估计压榨了 1.70331 亿蒲大豆(相当于 511 万短吨),比 8 月份的 1.58008 亿蒲增长 7.8%,比 2023 年 9 月的 1.65456 亿蒲增长 2.9%。分析师预期范围从 1.640 亿至 1.770 亿蒲,中位数为 1.704 亿蒲。

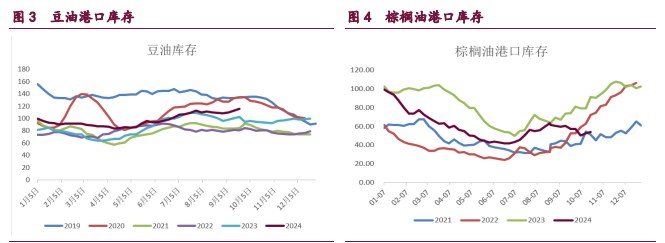

美国农业部预测 2024 年美国大豆产量将创历史新高,美国农户即将开始收获大豆作物,加工商预计未来几个月将有充足的大豆供应可供压榨。随着美国生物燃料行业需求增长,推动美国大豆压榨产能强劲扩张。2023 年 10 月份 ADM 和马拉松石油公司的合资压榨厂在北达科他州投产,日加工 15 万蒲大豆。基于美国农业部数据的压榨利润计算显示,9 月底大豆压榨利润为每蒲 3.13 美元,高于 8 月底的 2.98 美元/蒲,但是低于 2023 年均值 3.29 美元。

美国农业部在 10 月份供需报告里预测 2023/24 年度美国大豆压榨量为 22.87 亿蒲,低于 9 月份预测的 22.95 亿蒲,比 2022/23 年度的 22.12 亿蒲增长 3.4 个百分点。2024/25 年度美国大豆压榨量预计进一步提高到 24.25 亿蒲,同比提高 1.4 亿蒲或 6.0%。

5)截至 2024 年 10 月 9 日当周,美国和巴西到中国的谷物海运费用上涨。美国谷物理事会发布的数据显示,美湾到中国(华北或华南,下同)港口的 6.6 万吨货轮运费为 46.44 美元/吨,比一周前上涨 1.79 美元。美西到中国港口的 6.6 万吨货轮运费为 23.68 美元/吨,比一周前上涨 0.48 美元。

巴西桑托斯港口到中国的 5.4 万吨到 5.9 万吨货轮的运费为 41.56 美元/吨,比一周前上涨 2.37 美元。巴西北部沿海到中国的运费为 35.52 美元/吨,上涨 1.97 美元。阿根廷罗萨里奥港口到中国的 5.6 万到 6 万吨深水货轮运费为 46.18 美元/吨,比一周前上涨 1.92 美元。

6)海关总署数据显示,2024 年 9 月份中国大豆进口量为 1137 万吨,环比减少 6.3%,但是同比增长 59.0%。今年头 9 个月,中国大豆进口量为 8185 万吨,较去年同期增长 8.1%.2024 年头 9 个月大豆进口成本平均为每吨 508.7 美元,同比下跌 16.5%。

海关数据显示,2023/24 年度(始于 10 月)中国大豆进口总量为 1.0475 亿吨,比 2022/23 年度的 9775 万吨提高 700 万吨或 7.2%。作为对比,美国农业部 10 月份供需报告预测 2023/24 年度中国大豆进口量达到创纪录的 1.12 亿吨,比 2022/23 年度的 1.045 亿吨提高 750 万吨或 7.2%。就 2023/24 年度数据而言,中国海关数据和美国农业部数据相差 725 万吨。

2. 相关图表